#資金繰り に関連するブログ

-

会社の「血流」を改善する3つの処方箋 ~「お金がない」を防ぐキャッシュフロー経営入門

2025.08.08

数あるブログの中から、私のブログへの訪問、有難うございます。

地元函館や北海道はもちろん、「お金に困まらない経営をしたいあなた」

そのために、一生懸命書き続けます。

2分で読めるAI要約:「売上はあるのにお金が残らない」理由と解決策

「売上は好調なのに、なぜか手元にお金が残らない」と感じる経営者は少なくありません。

その原因は、決算書の「利益」と会社の「現金(キャッシュ)」の流れが一致していないからです。

会社の生命線である現金の流れ(キャッシュフロー)は、①営業・②投資・③財務の3つの活動で成り立っています。

これを①呼吸・②筋肉増強・③循環と捉え、お金が残る体質への改善策を見ていきましょう。

1. 営業キャッシュフロー:「呼吸」を深く、楽にする

本業で稼ぐ現金の流れです。ここがマイナスなのは「呼吸困難」の状態。まずは流れをスムーズにすることが最優先です。

入金を早く:取引先に支払サイトの短縮を交渉する。高額な請求は分割も検討。

在庫を減らす:売れない在庫(罪庫)はセールで現金化し、過剰発注をやめる。在庫は「眠っているお金」です。

支払いを遅く:仕入先に支払サイトの延長を交渉する。

2. 投資キャッシュフロー:「筋肉増強」の刃を研ぐ

将来の成長のための設備投資などです。無計画な投資は会社の体力を奪います。

小さく試す:いきなり大規模投資せず、スモールテストで効果を検証してから拡大する。

資産を現金化:使っていない機械や不動産は「いつか使うかも」と放置せず、売却して現金に変える。

3. 財務キャッシュフロー:「循環」を整える

借入や返済など、資金調達の流れです。ここの管理を誤ると、資金繰りが一気に悪化します。

借入の期間と目的を一致させる:設備のような長期投資には「長期融資」、短期の運転資金には「短期融資」を使い、月々の返済負担を最適化する。

借入は「総額」より「月々の返済額」に注意:低金利に惹かれて安易に借入を重ねると、借入総額は同じでも「本数」が増えることで月々の返済額が膨れ上がり、首を絞めることになります。

まとめ

健全な経営とは、「①営業(呼吸)」で稼いだ現金を「②投資(筋肉増強)」に回し、

足りない分を「③財務(循環)」で賢く補うサイクルを回すことです。

資金難は「数字が苦手」という意識から始まります。

まずはこの3つのキャッシュフローを直視することから、お金に困らない「筋肉質」な経営体質への改善を始めましょう。

本文

「売上は好調なのに、なぜか手元にお金が残らない」

「月末の支払いがいつも不安で、頭から離れない」

もし、あなたがそう感じているなら、

それは決算書の「利益」と、会社の「現金」の流れが一致していないからです。

会社の生命線ともいえるキャッシュフロー(現金の流れ)は、

営業、投資、財務の3つの活動がバランス良く循環してこそ、健全な状態を保てます。

この3つの流れを、それぞれ「呼吸」「筋肉増強」「循環」と捉え、

あなたの会社のお金がなぜ残らないのか、その原因と具体的な改善策を見ていきましょう。

1. 営業キャッシュフロー 「呼吸」を深くする

営業キャッシュフローは、本業でどれだけの現金を稼ぎ出したかを示すものです。

ここがマイナスということは、まさに「呼吸困難」の状態。

まずは、楽に息ができるように、お金の流れをスムーズにすることから始めましょう。

改善のヒント

1. 売掛金の回収を早める

取引先に「支払サイトの短縮」を交渉してみましょう。

「そんなこと無理だ」と思うかもしれません。

しかし、支払いを少しでも早くしてもらえれば、

その分、運転資金として借りているお金を減らせます。当然、利息の負担も軽くなります。

せっかく稼いだ利益が、銀行への利息で消えていくのはもったいないですよね。

そのお金は、もっと前向きなことに使いましょう。

また、高額な売掛金は分割請求も検討し、入金までのタイムラグを圧縮することで、資金繰りに余裕が生まれます。

2. 在庫を圧縮する

いつまでも売れない在庫は、思い切って「処分セール」で現金化しましょう。

そして、発注ロットを見直し、過剰な在庫を持たないように最適化することも重要です。

「年に一度の注文でも、在庫を切らせたくない」という話を聞きます。気持ちわかります。

しかし、その「年一回の注文」の時期を特定し、

その時期に合わせて在庫を確保するなどの工夫はできませんか?

在庫は「眠っているお金」です。お金が固定化されている状態は、資金繰りを圧迫します。

滞留在庫のことを「罪庫」と呼ぶこともあります。

この「罪庫」を解消することは、キャッシュフロー改善に直結します。

3. 仕入れ条件を改善する

仕入先に「支払サイトの延長」を交渉してみるのも一つの手です。

これも難しいと感じるかもしれません。

しかし、取引先にとっても、未回収になるよりはマシなはずです。

選択肢として捨てるべきではありません。

また、もし可能であれば、同業他社と共同で仕入れすることで、

交渉力が上がり、仕入れコストを下げられる可能性もあります。

4. 売上を上げる

これは言わずもがな。キャッシュフローを改善する最も直接的な方法です。

2. 投資キャッシュフロー 「成長の刃」を研ぐ

投資キャッシュフローは、会社の将来的な成長のために行う設備投資や不動産の売買などを示すものです。

リスクとリターンをしっかり見極め、確実に成果を出すことが重要です。

投資3原則

1.スモールテスト → 検証 → 拡大

まず小規模に導入し、成果を確認してから本投資へ向かうようにしましょう。

2.PBP(投資回収期間)を算定

借入金の返済期間や減価償却年数を超えるような投資は

「夢」ではなく「賭け」かもしれません。再検討が必要です。

3.眠れる資産をキャッシュ化

使っていない設備・不動産は売却を検討しましょう。

「いつか使うかも」「いつか値上がりするかも」

これも、その気持ちよくわかります。

しかし、1円も生んでいない資産を持つことは

会社経営として正しい状態ではありません。

3. 財務キャッシュフロー 「循環系」を整える

1. 資金の用途と期間を一致させる

設備投資には、その設備の耐用年数に応じた「長期融資」を、

短期的な運転資金には「短期融資」を使いましょう。

長期借入で運転資金を賄ってしまうと、月々の返済負担が増えてしまいます。

補足

本来は「短期資金は短期借入、設備資金は長期借入」が原則。

長期借入で運転資金を賄うこと自体が“悪”というより、

上記記述は、返済年限が用途より長すぎても短すぎても資金繰りを圧迫するという意味です。

2. 借入は「金額」ではなく「本数」に注意する

「多額の借金で経営破綻」というニュースをよく見ますが、

実は問題は「借入金の総額」だけではありません。

以下の例を見てみましょう。わかりやすさを重視するため

利息は考えないものとします。

借入金A:1200万円(10年返済、月々10万円)

5年後に残債600万円

5年間の返済後、追加で600万円を借り入れたとします

(新たな借入金B、10年返済、月々5万円)

借入総額は1200万円で変わりませんが、

月々の返済額は15万円に増えてしまいます。

(借入Aの返済分10万円と借入Bの返済分5万円)

更に返済期間も実質6.6年と短くなります。

(1200万円÷(15万円×12か月)=6.666年)

金利の低さだけに目を奪われ、無計画に借入を重ねると、

このように月々の返済額が増え、資金繰りが厳しくなることがあります。

銀行へ融資を申し込む際には「借入総額」や「金利の高低」ではなく

「月々の返済金額」と「返済期間」を確認することが大切です。

まとめ

営業CF=呼吸、投資CF=筋肉増強、財務CF=循環です。

「営業CFで生んだ余剰→投資CFへ→足りない分は財務CFで補う」

どれか一つでも滞れば、会社は酸欠や出血多量で倒れてしまいます。

資金難は「数字が苦手」から始まります。

そして、「数字を直視」した瞬間から改善は始まります。

今日から3つのキャッシュフローを診断し、「お金の調子」を整えましょう。

あなたの会社の血液は、きっと再び力強く巡り始め

筋肉質で、美しい経営体質へと変貌するはずです。

本文とは、全く関係ないですが、この兄弟

昨日6歳になりました。

数あるブログの中から、私のブログへの訪問、有難うございます。

地元函館や北海道はもちろん、「お金に困まらない経営をしたいあなた」

そのために、一生懸命書き続けます。

2分で読めるAI要約:「売上はあるのにお金が残らない」理由と解決策

「売上は好調なのに、なぜか手元にお金が残らない」と感じる経営者は少なくありません。

その原因は、決算書の「利益」と会社の「現金(キャッシュ)」の流れが一致していないからです。

会社の生命線である現金の流れ(キャッシュフロー)は、①営業・②投資・③財務の3つの活動で成り立っています。

これを①呼吸・②筋肉増強・③循環と捉え、お金が残る体質への改善策を見ていきましょう。

1. 営業キャッシュフロー:「呼吸」を深く、楽にする

本業で稼ぐ現金の流れです。ここがマイナスなのは「呼吸困難」の状態。まずは流れをスムーズにすることが最優先です。

入金を早く:取引先に支払サイトの短縮を交渉する。高額な請求は分割も検討。

在庫を減らす:売れない在庫(罪庫)はセールで現金化し、過剰発注をやめる。在庫は「眠っているお金」です。

支払いを遅く:仕入先に支払サイトの延長を交渉する。

2. 投資キャッシュフロー:「筋肉増強」の刃を研ぐ

将来の成長のための設備投資などです。無計画な投資は会社の体力を奪います。

小さく試す:いきなり大規模投資せず、スモールテストで効果を検証してから拡大する。

資産を現金化:使っていない機械や不動産は「いつか使うかも」と放置せず、売却して現金に変える。

3. 財務キャッシュフロー:「循環」を整える

借入や返済など、資金調達の流れです。ここの管理を誤ると、資金繰りが一気に悪化します。

借入の期間と目的を一致させる:設備のような長期投資には「長期融資」、短期の運転資金には「短期融資」を使い、月々の返済負担を最適化する。

借入は「総額」より「月々の返済額」に注意:低金利に惹かれて安易に借入を重ねると、借入総額は同じでも「本数」が増えることで月々の返済額が膨れ上がり、首を絞めることになります。

まとめ

健全な経営とは、「①営業(呼吸)」で稼いだ現金を「②投資(筋肉増強)」に回し、

足りない分を「③財務(循環)」で賢く補うサイクルを回すことです。

資金難は「数字が苦手」という意識から始まります。

まずはこの3つのキャッシュフローを直視することから、お金に困らない「筋肉質」な経営体質への改善を始めましょう。

本文

「売上は好調なのに、なぜか手元にお金が残らない」

「月末の支払いがいつも不安で、頭から離れない」

もし、あなたがそう感じているなら、

それは決算書の「利益」と、会社の「現金」の流れが一致していないからです。

会社の生命線ともいえるキャッシュフロー(現金の流れ)は、

営業、投資、財務の3つの活動がバランス良く循環してこそ、健全な状態を保てます。

この3つの流れを、それぞれ「呼吸」「筋肉増強」「循環」と捉え、

あなたの会社のお金がなぜ残らないのか、その原因と具体的な改善策を見ていきましょう。

1. 営業キャッシュフロー 「呼吸」を深くする

営業キャッシュフローは、本業でどれだけの現金を稼ぎ出したかを示すものです。

ここがマイナスということは、まさに「呼吸困難」の状態。

まずは、楽に息ができるように、お金の流れをスムーズにすることから始めましょう。

改善のヒント

1. 売掛金の回収を早める

取引先に「支払サイトの短縮」を交渉してみましょう。

「そんなこと無理だ」と思うかもしれません。

しかし、支払いを少しでも早くしてもらえれば、

その分、運転資金として借りているお金を減らせます。当然、利息の負担も軽くなります。

せっかく稼いだ利益が、銀行への利息で消えていくのはもったいないですよね。

そのお金は、もっと前向きなことに使いましょう。

また、高額な売掛金は分割請求も検討し、入金までのタイムラグを圧縮することで、資金繰りに余裕が生まれます。

2. 在庫を圧縮する

いつまでも売れない在庫は、思い切って「処分セール」で現金化しましょう。

そして、発注ロットを見直し、過剰な在庫を持たないように最適化することも重要です。

「年に一度の注文でも、在庫を切らせたくない」という話を聞きます。気持ちわかります。

しかし、その「年一回の注文」の時期を特定し、

その時期に合わせて在庫を確保するなどの工夫はできませんか?

在庫は「眠っているお金」です。お金が固定化されている状態は、資金繰りを圧迫します。

滞留在庫のことを「罪庫」と呼ぶこともあります。

この「罪庫」を解消することは、キャッシュフロー改善に直結します。

3. 仕入れ条件を改善する

仕入先に「支払サイトの延長」を交渉してみるのも一つの手です。

これも難しいと感じるかもしれません。

しかし、取引先にとっても、未回収になるよりはマシなはずです。

選択肢として捨てるべきではありません。

また、もし可能であれば、同業他社と共同で仕入れすることで、

交渉力が上がり、仕入れコストを下げられる可能性もあります。

4. 売上を上げる

これは言わずもがな。キャッシュフローを改善する最も直接的な方法です。

2. 投資キャッシュフロー 「成長の刃」を研ぐ

投資キャッシュフローは、会社の将来的な成長のために行う設備投資や不動産の売買などを示すものです。

リスクとリターンをしっかり見極め、確実に成果を出すことが重要です。

投資3原則

1.スモールテスト → 検証 → 拡大

まず小規模に導入し、成果を確認してから本投資へ向かうようにしましょう。

2.PBP(投資回収期間)を算定

借入金の返済期間や減価償却年数を超えるような投資は

「夢」ではなく「賭け」かもしれません。再検討が必要です。

3.眠れる資産をキャッシュ化

使っていない設備・不動産は売却を検討しましょう。

「いつか使うかも」「いつか値上がりするかも」

これも、その気持ちよくわかります。

しかし、1円も生んでいない資産を持つことは

会社経営として正しい状態ではありません。

3. 財務キャッシュフロー 「循環系」を整える

1. 資金の用途と期間を一致させる

設備投資には、その設備の耐用年数に応じた「長期融資」を、

短期的な運転資金には「短期融資」を使いましょう。

長期借入で運転資金を賄ってしまうと、月々の返済負担が増えてしまいます。

補足

本来は「短期資金は短期借入、設備資金は長期借入」が原則。

長期借入で運転資金を賄うこと自体が“悪”というより、

上記記述は、返済年限が用途より長すぎても短すぎても資金繰りを圧迫するという意味です。

2. 借入は「金額」ではなく「本数」に注意する

「多額の借金で経営破綻」というニュースをよく見ますが、

実は問題は「借入金の総額」だけではありません。

以下の例を見てみましょう。わかりやすさを重視するため

利息は考えないものとします。

借入金A:1200万円(10年返済、月々10万円)

5年後に残債600万円

5年間の返済後、追加で600万円を借り入れたとします

(新たな借入金B、10年返済、月々5万円)

借入総額は1200万円で変わりませんが、

月々の返済額は15万円に増えてしまいます。

(借入Aの返済分10万円と借入Bの返済分5万円)

更に返済期間も実質6.6年と短くなります。

(1200万円÷(15万円×12か月)=6.666年)

金利の低さだけに目を奪われ、無計画に借入を重ねると、

このように月々の返済額が増え、資金繰りが厳しくなることがあります。

銀行へ融資を申し込む際には「借入総額」や「金利の高低」ではなく

「月々の返済金額」と「返済期間」を確認することが大切です。

まとめ

営業CF=呼吸、投資CF=筋肉増強、財務CF=循環です。

「営業CFで生んだ余剰→投資CFへ→足りない分は財務CFで補う」

どれか一つでも滞れば、会社は酸欠や出血多量で倒れてしまいます。

資金難は「数字が苦手」から始まります。

そして、「数字を直視」した瞬間から改善は始まります。

今日から3つのキャッシュフローを診断し、「お金の調子」を整えましょう。

あなたの会社の血液は、きっと再び力強く巡り始め

筋肉質で、美しい経営体質へと変貌するはずです。

本文とは、全く関係ないですが、この兄弟

昨日6歳になりました。

-

眠れるキャッシュを呼び戻す! 法人保険“見直し”で資金繰りが劇的改善

2025.06.25

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にする」

そのために、一生懸命書き続けます。

忙しいあなたへ「1分で読めるAI要約」

多くの経営者が悩む資金繰りの問題は、実は「法人保険の見直し不足」が原因かもしれません。

なぜ見直しが必要か?

無駄な保険料: 現状に合わない高額な保険料がキャッシュフローを圧迫している。

資金効率の悪化: 解約返戻金のピークを過ぎ、資産価値が下がっている。

予期せぬ税金: 出口戦略がないまま解約し、多額の法人税が発生することがある。

見直しの3つのポイント

保険料の削減: 不要な保障や重複契約を整理し、固定費を削減する。

資金効率の改善: 最適なタイミングで解約や変更を行い、手元資金を確保する。

財務戦略としての活用: 退職金準備や事業承継など、目的に合わせて計画的に運用する。

注意点

「資金繰りが苦しいから」と安易に解約すると、社長に万が一のことがあった際に、

借入金の返済などで家族をさらに苦しめる可能性があります。

結論

法人保険の見直しは、専門家と相談しながら契約内容を「見える化」し、

会社の目的に合っているか再確認することで、短期間で確実に資金繰りを改善できる有効な手段です。

本文

はじめに

経営者の皆さまにとって、

資金繰りは常に頭を悩ませる

重要課題の1つではないでしょうか?

売上や利益が安定していても、

なぜか手元の現金が足りずに焦る経験はありませんか?

その原因のひとつに「法人保険の見直し不足」や

「法人保険の設計ミス」が挙げられます。

多くの企業が過去の加入契約をそのまま継続し、

現状に合っていない支出が続いているケースだったり

そもそもの目的に合致していない契約が見られます。

本記事では、法人保険の見直しが

なぜ資金繰り改善につながるのか、

その理由と具体的な進め方をわかりやすく解説します。

1.法人保険が資金繰りに与える影響とは?

法人保険は、企業のリスクヘッジや

退職金準備などに役立つ重要な財務ツールです。

しかし、加入当初は適切だったプランも、

経営環境や会社のフェーズが変われば、

必ずしも最適とは限りません。

また、「一時の利益」に対する「節税や利益の先延ばし」

のような「近視眼的」な設計が多数みられます。

それにより、

以下のような問題点が放置されることが多いのです。

・保険料が高額で、キャッシュフローを圧迫している

・解約返戻金のピークを過ぎてしまい、資金効率が悪化している

・保険目的が曖昧で、出口戦略もない

・解約返戻金に多額の法人税が発生

これらは見過ごすと、毎月の無駄な固定費となったり、

解約し現金化したのはいいが、想像以上の税金が発生したりし

経営の柔軟性を奪います。

逆に言えば、法人保険の見直しは、

短期間で確実に支出削減と資金改善を実現できる有効策なのです。

2.見直しで改善できる3つのポイント

(1)無駄な保険料の削減

多くの企業が複数の保険に加入していますが、

契約内容を整理せずに支払いを続けているケースが目立ちます。

たとえば、既に解約返戻金のピークを過ぎている保険や、

重複した保障が含まれている場合は見直し対象です。

また、保険販売側の知識不足により、最悪の場合

多額の借金だけが残されるような保険を

契約している場合も、相当数みられます。

これらを整理するだけで、

年間数十万円〜数百万円の削減も可能です。

(2)資金効率の改善

法人保険には貯蓄性のあるものもありますが、

契約形態や解約のタイミングによっては、

将来受け取れる解約返戻金の額が

期待より低くなることがあります。

最適なタイミングで見直しや解約を行うことで、

手元資金を早期に確保でき、

資金繰りにゆとりが生まれます。

(3)財務戦略の一環として活用

法人保険は単なる保障ではなく、

経営戦略の一部として活用できます。

例えば、退職金の準備や事業承継資金の積み立て

として計画的に運用することで、

税務面のメリットも享受できます。

目的を明確にしたプラン設計が重要です。

3.法人保険見直しの具体的な進め方

ステップ1:現在の契約内容を「見える化」する

まずは加入している保険契約の一覧を作成します。

契約期間、保険料、被保険者、

解約返戻金の状況、支払い原資が

「経費扱い」なのか「現預金からの支出」なのかなどを整理し、

実態を把握しましょう。

ステップ2:保険の目的と経営課題を再確認

契約時と現在の経営環境や目的が一致しているかを検証します。

不要な保障や重複する保険はないか、

資金繰りに負担をかけていないかを見極めます。

ステップ3:改善案を検討し実行

専門家のアドバイスを受けながら、

解約や契約変更、新規加入を検討します。

また、単なる解約ではなく

払い済みや失効制度などを使うことにより

自社の現在の財務状況に最も適した対策を

取ることができます。

しかし、残念ながら「最も適した」対策を提案できる

保険屋さんや会計事務所は非常に少ないのが現状です。

コラム

つい数か月前に実際に起きた悲劇をお伝えします。

10年くらい前に契約した、いわゆる「節税保険」

「解約返戻金がピーク」ということで

解約された会社があります。

しかし、多額の節税保険の支払いができるほどの会社ですから

当然「黒字経営」「繰越欠損金」も、なしでした。

解約返戻金が、「数千万円」・・・

もう、おわかりですね。

今まで、せっせと行ってきた「節税」は、一瞬で水の泡に。

今期は、多額の法人税を支払う羽目に・・・

毎月、素早く試算表を作るシステムを

企業・会計事務所双方で導入していなかったとはいえ

決算書を作り始めてすぐに、

会計事務所も頭を抱えていました。

関係のない私も「解約前に相談してくれれば」と・・・

まさに、「財務を知らない保険屋」と「財務を知らない社長」

の間で起きた悲劇です。

参考までに、以前に生命保険の使い方を書いたブログが

ありますので、リンクを張っておきます。

https://sato-insurance.jp/blog/255/

4.成功事例:資金繰り改善で経営の安定化を実現

ある中小企業では、法人保険の見直しにより、

年間約150万円の保険料削減に成功

さらに、解約返戻金の活用で約500万円の現金を確保し、

それを有効活用。

結果として、銀行借入依存度が下がったり、

資金繰りが楽になったり、

財務の健全化と経営の安定が実現できました。

5. 最重要「苦しいから解約」で更なる苦境へ

資金繰りが苦しくなった時に使おうと契約した生命保険

「苦しくなったから解約」して何が悪い?

おっしゃる通り、何も悪くはありません。

赤字の補填や設備投資の原資に充てるのであれば

合理的な判断でしょう。何の問題もありません。

しかし、被保険者である社長の体況が悪く

新契約ができないとしたら、どうしますか?

もし、病気で長期入院してしまったり

亡くなってしまった場合、銀行からの借入は

「誰が、どのようにして」返済なさるのでしょうか?

借入金の「保証人の地位」は、立派な相続財産です。

配偶者だけでなく、未成年の子供であっても

その地位からは、逃れられません。

この記事では、詳しくは書きませんが

法人契約の生命保険の死亡保険金の受取のために

一時、配偶者が事業を承継した場合でも

正しい順序で継承手続きをしなければ

最悪、相続放棄もできなくなります。

相続放棄したとしても、残された家族は

「家無し」「金なし」となります。

(これを簡単に防ぐ方法はあります)

6. 法人保険は「最も簡単な資金繰り改善方法」

資金繰りの不安は、経営者にとって大きなストレス源です。

法人保険の見直しは専門的な作業に思えますが、

適切なサポートを受けながら進めることで、

確実に、またスピーディーに効果を実感できます。

会社のお金の「見える化」と「目的の明確化」を行い

今一度、保険契約の棚卸しを検討してみてはいかがでしょうか。

もし詳しい見直し方法や具体的な相談が必要であれば、

お気軽にお問い合わせください。

あなたの経営を力強くサポートします。

「力強い!」 意味が違います!

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にする」

そのために、一生懸命書き続けます。

忙しいあなたへ「1分で読めるAI要約」

多くの経営者が悩む資金繰りの問題は、実は「法人保険の見直し不足」が原因かもしれません。

なぜ見直しが必要か?

無駄な保険料: 現状に合わない高額な保険料がキャッシュフローを圧迫している。

資金効率の悪化: 解約返戻金のピークを過ぎ、資産価値が下がっている。

予期せぬ税金: 出口戦略がないまま解約し、多額の法人税が発生することがある。

見直しの3つのポイント

保険料の削減: 不要な保障や重複契約を整理し、固定費を削減する。

資金効率の改善: 最適なタイミングで解約や変更を行い、手元資金を確保する。

財務戦略としての活用: 退職金準備や事業承継など、目的に合わせて計画的に運用する。

注意点

「資金繰りが苦しいから」と安易に解約すると、社長に万が一のことがあった際に、

借入金の返済などで家族をさらに苦しめる可能性があります。

結論

法人保険の見直しは、専門家と相談しながら契約内容を「見える化」し、

会社の目的に合っているか再確認することで、短期間で確実に資金繰りを改善できる有効な手段です。

本文

はじめに

経営者の皆さまにとって、

資金繰りは常に頭を悩ませる

重要課題の1つではないでしょうか?

売上や利益が安定していても、

なぜか手元の現金が足りずに焦る経験はありませんか?

その原因のひとつに「法人保険の見直し不足」や

「法人保険の設計ミス」が挙げられます。

多くの企業が過去の加入契約をそのまま継続し、

現状に合っていない支出が続いているケースだったり

そもそもの目的に合致していない契約が見られます。

本記事では、法人保険の見直しが

なぜ資金繰り改善につながるのか、

その理由と具体的な進め方をわかりやすく解説します。

1.法人保険が資金繰りに与える影響とは?

法人保険は、企業のリスクヘッジや

退職金準備などに役立つ重要な財務ツールです。

しかし、加入当初は適切だったプランも、

経営環境や会社のフェーズが変われば、

必ずしも最適とは限りません。

また、「一時の利益」に対する「節税や利益の先延ばし」

のような「近視眼的」な設計が多数みられます。

それにより、

以下のような問題点が放置されることが多いのです。

・保険料が高額で、キャッシュフローを圧迫している

・解約返戻金のピークを過ぎてしまい、資金効率が悪化している

・保険目的が曖昧で、出口戦略もない

・解約返戻金に多額の法人税が発生

これらは見過ごすと、毎月の無駄な固定費となったり、

解約し現金化したのはいいが、想像以上の税金が発生したりし

経営の柔軟性を奪います。

逆に言えば、法人保険の見直しは、

短期間で確実に支出削減と資金改善を実現できる有効策なのです。

2.見直しで改善できる3つのポイント

(1)無駄な保険料の削減

多くの企業が複数の保険に加入していますが、

契約内容を整理せずに支払いを続けているケースが目立ちます。

たとえば、既に解約返戻金のピークを過ぎている保険や、

重複した保障が含まれている場合は見直し対象です。

また、保険販売側の知識不足により、最悪の場合

多額の借金だけが残されるような保険を

契約している場合も、相当数みられます。

これらを整理するだけで、

年間数十万円〜数百万円の削減も可能です。

(2)資金効率の改善

法人保険には貯蓄性のあるものもありますが、

契約形態や解約のタイミングによっては、

将来受け取れる解約返戻金の額が

期待より低くなることがあります。

最適なタイミングで見直しや解約を行うことで、

手元資金を早期に確保でき、

資金繰りにゆとりが生まれます。

(3)財務戦略の一環として活用

法人保険は単なる保障ではなく、

経営戦略の一部として活用できます。

例えば、退職金の準備や事業承継資金の積み立て

として計画的に運用することで、

税務面のメリットも享受できます。

目的を明確にしたプラン設計が重要です。

3.法人保険見直しの具体的な進め方

ステップ1:現在の契約内容を「見える化」する

まずは加入している保険契約の一覧を作成します。

契約期間、保険料、被保険者、

解約返戻金の状況、支払い原資が

「経費扱い」なのか「現預金からの支出」なのかなどを整理し、

実態を把握しましょう。

ステップ2:保険の目的と経営課題を再確認

契約時と現在の経営環境や目的が一致しているかを検証します。

不要な保障や重複する保険はないか、

資金繰りに負担をかけていないかを見極めます。

ステップ3:改善案を検討し実行

専門家のアドバイスを受けながら、

解約や契約変更、新規加入を検討します。

また、単なる解約ではなく

払い済みや失効制度などを使うことにより

自社の現在の財務状況に最も適した対策を

取ることができます。

しかし、残念ながら「最も適した」対策を提案できる

保険屋さんや会計事務所は非常に少ないのが現状です。

コラム

つい数か月前に実際に起きた悲劇をお伝えします。

10年くらい前に契約した、いわゆる「節税保険」

「解約返戻金がピーク」ということで

解約された会社があります。

しかし、多額の節税保険の支払いができるほどの会社ですから

当然「黒字経営」「繰越欠損金」も、なしでした。

解約返戻金が、「数千万円」・・・

もう、おわかりですね。

今まで、せっせと行ってきた「節税」は、一瞬で水の泡に。

今期は、多額の法人税を支払う羽目に・・・

毎月、素早く試算表を作るシステムを

企業・会計事務所双方で導入していなかったとはいえ

決算書を作り始めてすぐに、

会計事務所も頭を抱えていました。

関係のない私も「解約前に相談してくれれば」と・・・

まさに、「財務を知らない保険屋」と「財務を知らない社長」

の間で起きた悲劇です。

参考までに、以前に生命保険の使い方を書いたブログが

ありますので、リンクを張っておきます。

https://sato-insurance.jp/blog/255/

4.成功事例:資金繰り改善で経営の安定化を実現

ある中小企業では、法人保険の見直しにより、

年間約150万円の保険料削減に成功

さらに、解約返戻金の活用で約500万円の現金を確保し、

それを有効活用。

結果として、銀行借入依存度が下がったり、

資金繰りが楽になったり、

財務の健全化と経営の安定が実現できました。

5. 最重要「苦しいから解約」で更なる苦境へ

資金繰りが苦しくなった時に使おうと契約した生命保険

「苦しくなったから解約」して何が悪い?

おっしゃる通り、何も悪くはありません。

赤字の補填や設備投資の原資に充てるのであれば

合理的な判断でしょう。何の問題もありません。

しかし、被保険者である社長の体況が悪く

新契約ができないとしたら、どうしますか?

もし、病気で長期入院してしまったり

亡くなってしまった場合、銀行からの借入は

「誰が、どのようにして」返済なさるのでしょうか?

借入金の「保証人の地位」は、立派な相続財産です。

配偶者だけでなく、未成年の子供であっても

その地位からは、逃れられません。

この記事では、詳しくは書きませんが

法人契約の生命保険の死亡保険金の受取のために

一時、配偶者が事業を承継した場合でも

正しい順序で継承手続きをしなければ

最悪、相続放棄もできなくなります。

相続放棄したとしても、残された家族は

「家無し」「金なし」となります。

(これを簡単に防ぐ方法はあります)

6. 法人保険は「最も簡単な資金繰り改善方法」

資金繰りの不安は、経営者にとって大きなストレス源です。

法人保険の見直しは専門的な作業に思えますが、

適切なサポートを受けながら進めることで、

確実に、またスピーディーに効果を実感できます。

会社のお金の「見える化」と「目的の明確化」を行い

今一度、保険契約の棚卸しを検討してみてはいかがでしょうか。

もし詳しい見直し方法や具体的な相談が必要であれば、

お気軽にお問い合わせください。

あなたの経営を力強くサポートします。

「力強い!」 意味が違います!

-

賢い経営者の運転資金調達術~借入のベストタイミングと実践手順

2025.06.20

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にする」

そのために、一生懸命書き続けます。

「資金繰りは会社の血液」とよく言われますが、

では、企業が銀行から運転資金を借りる

ベストなタイミングはいつなのでしょうか?

結論から先にお伝えすると、

それは「経営が順調なうち」です。

多くの経営者は「資金が足りなくなってから借りるものだ」

と考えがちですが、それは大きな間違い。

経営が順調で、資金に余裕がある時期にこそ、

将来の成長機会を逃さず、

金利や条件交渉でも主導権を握ることができます。

この記事では、企業が銀行から

運転資金を借り入れるべきタイミングについて、

具体的な判断軸と成功のポイントを詳しく解説します。

1. 売上好調時こそ注意!

「黒字倒産」リスクとキャッシュ・コンバージョン・サイクル(CCC)

一見矛盾しているようですが、一般的には

売上が好調な時こそ運転資金が必要になります。

新規の大口受注が増えれば、

仕入れや生産を前倒しする必要があり、

その支払い(買掛金)が先行します。

しかし、売上代金(売掛金)が入金されるのは数ヶ月後。

この「売上から入金までの期間(売掛金の回収期間)に

資金が一時的に不足する現象が、

いわゆる「資金ショート」の原因です。

その結果が黒字倒産となります。

このような状況を把握するために役立つのが、

キャッシュ・コンバージョン・サイクル(CCC)です。

CCCは「在庫日数 + 売掛金回収日数 - 買掛金支払日数」

で計算され、仕入れから販売、

現金回収までにかかる期間を示します。

と書いても、わかりづらいですよね。

なので、具体例は書きません。

何か、「プロっぽい」感じが出ますが

中小企業の経営者が使えなければ

何の意味もありません。

ですから、私は現場で、こんな式は使いません。

となると、どうするればよいのか?

私のブログでは何度も登場していますが

やはり「資金繰り表」です。

一目瞭然で資金の増減がわかりますし

運転資金の増加局面で銀行に融資の提案を求める時は

資金繰り表を銀行員に提出してあげると

とても喜ばれます。

とはいえ、資金繰り表とて、なかなか難しいという場合は

せめて「口座残高」だけでもチェックしましょう。

ただし、「毎日」です。

口座残高を毎日チェックしていれば

売り上げは伸びているのに、現金が増えない

もしくは、減っているという「違和感」を

感じ取れるはずです。

その違和感を感じたら、銀行や私のような人に相談してみましょう。

銀行員は優秀な方が多いですから

社長の「違和感」の原因を教えてくれると思います。

そして、必要があれば融資の提案をしてくれるはずです。

また、季節変動がある業種では、

繁忙期に合わせて仕入れや人員を

前倒しする資金が必須となります。

閑散期に返済原資が確保できるかも同時に確認し、

予測可能な資金需要に対しては、

余裕を持ったタイミングで融資枠を確保しておくことが重要です。

2. 成長投資と運転資金は分けて考える

事業拡大のために新規設備への投資を行う際や、

大型受注への先行発注が必要な局面では、

運転資金を設備投資で食い潰す前に、

「資金を色分け」することが重要です。

設備投資は長期融資で、

短期的な運転資金は短期融資で手当てする。

これが基本です。

残念なことにこの融資の形が「バブル崩壊後」に

日本から姿を消しました。

数年前から、銀行員の間でも「運転資金は短期融資で」

ということが当たり前となってはていますが

融資先の方が理解できていないために

短期融資を断ることもあるそうです。

しかし、短期融資の利用は、返済バランスを保ち、

会社によっては資金繰りを劇的に改善でき

資金ショートを防ぐことができます。

3. 金利サイクルと市場環境を見極める

資金調達のコストに直結するのが金利です。

2025年6月時点で日銀は金利を据え置きつつも、

年内に追加利上げの可能性を残しています。

このような金利上昇局面の場合、

当然のことですが、金利が上がる前に借りるのが鉄則です。

「余計な資金は借りたくない」

その気持ちは、よくわかります。

余計な金利の支払いも発生しますし。

ですが、金利が上がるということは

一般的に考えて「景気が拡大傾向」ということになります。

つまりは「売上アップ」のチャンスということです。

早めに、低い金利で資金調達しておくことは

金利上昇のリスクを回避する行動であり

ビジネスチャンスを確実にとらえるために必要な

「投資判断」の一つだと思います。

4. 財務指標で「健康診断」を行う

日頃から自社の財務状況を客観的に把握し、

「健康診断」を行うことも大切です。

以下のような兆候が見られたら、

借り入れ準備フェーズに移行することを検討しましょう。

営業キャッシュフローが2期連続でマイナス

・本業で現金を稼げていない状態を示します。

決算書の損益計算書では「黒字」は

営業外収益などが含まれていますので

会社は「事業」を行っているのですから

その事業時単体で「黒字」であることが必要です。

クイック比率(当座比率)が100%を下回る

・短期的な支払能力に不安がある状態です。

ざっくりですが

「現預金」(借入のある銀行に預けている定期預金等は差し引いて下さい)

「売掛債権(売掛金や受取手形)を足したものを

「流動負債」で割った数字に100を掛けた数字が

100を超えているかどうか

(現預金+売掛金)÷流動負債×100

貸借対照表から、必要な数字を拾ってきましょう。

といっても、ほんの数個です。

でも、こんな数字をいちいち計算しなくても

3ヶ月先までの資金繰り表を作成すればいいことなのです。

5. 関係性づくりは「晴れの日」に

銀行との関係構築は、

資金繰りが苦しくなってからではなく、

業績が好調な「晴れの日」こそ行うべきです。

銀行は「借りに来る時だけ顔を出す会社」よりも、

決算報告や試算表をタイムリーに提出し、

日頃から情報を共有する会社を高く評価します。

業績が好調なうちに、追加の融資枠の相談や、

将来の会社の姿を話すことにより、

信用枠を厚くしておくことが好機です。

いざという時に迅速かつ有利な条件で

資金を調達できる体制を整えておくことで、

不測の事態にも対応できるレジリエンス(回復力)

の高い企業体質を築けます。

借入交渉を成功させる3ステップ

実際に銀行に融資を申し込む際には、

以下の3つのステップを踏むことで、

交渉を有利に進められる可能性が高まります。

1.必要額を“根拠ある数字”で示す

「いつ(何か月後に)」「いくら」必要なのかを

月次資金繰り表、事業計画書、受注残一覧などを用いて、

なぜその資金が必要なのかを具体的に裏付けましょう。

2.返済シナリオを複数提示する

基本となるベースケース(現状のまま推移)に加え、

売上が10%%減少した場合などを想定したストレスケースを用意し、

どのような状況でも返済が可能であることを示しましょう。

3.未来志向のストーリーを語る

単に資金が必要な理由だけでなく、

借り入れによって「いかに利益とキャッシュフローを創出し、

地域経済に貢献していくか」という

企業のビジョンと将来性を熱意を持って伝えましょう。

やはり最後は「人間力」がものを言います。

まとめ

運転資金の借り入れは、「足りなくなってから」では遅すぎます。

・資金が潤沢、事業が順調なうちに融資枠を確保

・金利上昇前に固定化

・成長局面でフル活用できるよう財務体質を整える

この3点を押さえれば、

金融機関は力強いパートナーとなり、

あなたの会社のビジョン実現を

力強く後押ししてくれるはずです。

積極的に資金戦略を立て、

会社の未来に追い風を呼び込みましょう。

眩しいほどに輝こう!

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にする」

そのために、一生懸命書き続けます。

「資金繰りは会社の血液」とよく言われますが、

では、企業が銀行から運転資金を借りる

ベストなタイミングはいつなのでしょうか?

結論から先にお伝えすると、

それは「経営が順調なうち」です。

多くの経営者は「資金が足りなくなってから借りるものだ」

と考えがちですが、それは大きな間違い。

経営が順調で、資金に余裕がある時期にこそ、

将来の成長機会を逃さず、

金利や条件交渉でも主導権を握ることができます。

この記事では、企業が銀行から

運転資金を借り入れるべきタイミングについて、

具体的な判断軸と成功のポイントを詳しく解説します。

1. 売上好調時こそ注意!

「黒字倒産」リスクとキャッシュ・コンバージョン・サイクル(CCC)

一見矛盾しているようですが、一般的には

売上が好調な時こそ運転資金が必要になります。

新規の大口受注が増えれば、

仕入れや生産を前倒しする必要があり、

その支払い(買掛金)が先行します。

しかし、売上代金(売掛金)が入金されるのは数ヶ月後。

この「売上から入金までの期間(売掛金の回収期間)に

資金が一時的に不足する現象が、

いわゆる「資金ショート」の原因です。

その結果が黒字倒産となります。

このような状況を把握するために役立つのが、

キャッシュ・コンバージョン・サイクル(CCC)です。

CCCは「在庫日数 + 売掛金回収日数 - 買掛金支払日数」

で計算され、仕入れから販売、

現金回収までにかかる期間を示します。

と書いても、わかりづらいですよね。

なので、具体例は書きません。

何か、「プロっぽい」感じが出ますが

中小企業の経営者が使えなければ

何の意味もありません。

ですから、私は現場で、こんな式は使いません。

となると、どうするればよいのか?

私のブログでは何度も登場していますが

やはり「資金繰り表」です。

一目瞭然で資金の増減がわかりますし

運転資金の増加局面で銀行に融資の提案を求める時は

資金繰り表を銀行員に提出してあげると

とても喜ばれます。

とはいえ、資金繰り表とて、なかなか難しいという場合は

せめて「口座残高」だけでもチェックしましょう。

ただし、「毎日」です。

口座残高を毎日チェックしていれば

売り上げは伸びているのに、現金が増えない

もしくは、減っているという「違和感」を

感じ取れるはずです。

その違和感を感じたら、銀行や私のような人に相談してみましょう。

銀行員は優秀な方が多いですから

社長の「違和感」の原因を教えてくれると思います。

そして、必要があれば融資の提案をしてくれるはずです。

また、季節変動がある業種では、

繁忙期に合わせて仕入れや人員を

前倒しする資金が必須となります。

閑散期に返済原資が確保できるかも同時に確認し、

予測可能な資金需要に対しては、

余裕を持ったタイミングで融資枠を確保しておくことが重要です。

2. 成長投資と運転資金は分けて考える

事業拡大のために新規設備への投資を行う際や、

大型受注への先行発注が必要な局面では、

運転資金を設備投資で食い潰す前に、

「資金を色分け」することが重要です。

設備投資は長期融資で、

短期的な運転資金は短期融資で手当てする。

これが基本です。

残念なことにこの融資の形が「バブル崩壊後」に

日本から姿を消しました。

数年前から、銀行員の間でも「運転資金は短期融資で」

ということが当たり前となってはていますが

融資先の方が理解できていないために

短期融資を断ることもあるそうです。

しかし、短期融資の利用は、返済バランスを保ち、

会社によっては資金繰りを劇的に改善でき

資金ショートを防ぐことができます。

3. 金利サイクルと市場環境を見極める

資金調達のコストに直結するのが金利です。

2025年6月時点で日銀は金利を据え置きつつも、

年内に追加利上げの可能性を残しています。

このような金利上昇局面の場合、

当然のことですが、金利が上がる前に借りるのが鉄則です。

「余計な資金は借りたくない」

その気持ちは、よくわかります。

余計な金利の支払いも発生しますし。

ですが、金利が上がるということは

一般的に考えて「景気が拡大傾向」ということになります。

つまりは「売上アップ」のチャンスということです。

早めに、低い金利で資金調達しておくことは

金利上昇のリスクを回避する行動であり

ビジネスチャンスを確実にとらえるために必要な

「投資判断」の一つだと思います。

4. 財務指標で「健康診断」を行う

日頃から自社の財務状況を客観的に把握し、

「健康診断」を行うことも大切です。

以下のような兆候が見られたら、

借り入れ準備フェーズに移行することを検討しましょう。

営業キャッシュフローが2期連続でマイナス

・本業で現金を稼げていない状態を示します。

決算書の損益計算書では「黒字」は

営業外収益などが含まれていますので

会社は「事業」を行っているのですから

その事業時単体で「黒字」であることが必要です。

クイック比率(当座比率)が100%を下回る

・短期的な支払能力に不安がある状態です。

ざっくりですが

「現預金」(借入のある銀行に預けている定期預金等は差し引いて下さい)

「売掛債権(売掛金や受取手形)を足したものを

「流動負債」で割った数字に100を掛けた数字が

100を超えているかどうか

(現預金+売掛金)÷流動負債×100

貸借対照表から、必要な数字を拾ってきましょう。

といっても、ほんの数個です。

でも、こんな数字をいちいち計算しなくても

3ヶ月先までの資金繰り表を作成すればいいことなのです。

5. 関係性づくりは「晴れの日」に

銀行との関係構築は、

資金繰りが苦しくなってからではなく、

業績が好調な「晴れの日」こそ行うべきです。

銀行は「借りに来る時だけ顔を出す会社」よりも、

決算報告や試算表をタイムリーに提出し、

日頃から情報を共有する会社を高く評価します。

業績が好調なうちに、追加の融資枠の相談や、

将来の会社の姿を話すことにより、

信用枠を厚くしておくことが好機です。

いざという時に迅速かつ有利な条件で

資金を調達できる体制を整えておくことで、

不測の事態にも対応できるレジリエンス(回復力)

の高い企業体質を築けます。

借入交渉を成功させる3ステップ

実際に銀行に融資を申し込む際には、

以下の3つのステップを踏むことで、

交渉を有利に進められる可能性が高まります。

1.必要額を“根拠ある数字”で示す

「いつ(何か月後に)」「いくら」必要なのかを

月次資金繰り表、事業計画書、受注残一覧などを用いて、

なぜその資金が必要なのかを具体的に裏付けましょう。

2.返済シナリオを複数提示する

基本となるベースケース(現状のまま推移)に加え、

売上が10%%減少した場合などを想定したストレスケースを用意し、

どのような状況でも返済が可能であることを示しましょう。

3.未来志向のストーリーを語る

単に資金が必要な理由だけでなく、

借り入れによって「いかに利益とキャッシュフローを創出し、

地域経済に貢献していくか」という

企業のビジョンと将来性を熱意を持って伝えましょう。

やはり最後は「人間力」がものを言います。

まとめ

運転資金の借り入れは、「足りなくなってから」では遅すぎます。

・資金が潤沢、事業が順調なうちに融資枠を確保

・金利上昇前に固定化

・成長局面でフル活用できるよう財務体質を整える

この3点を押さえれば、

金融機関は力強いパートナーとなり、

あなたの会社のビジョン実現を

力強く後押ししてくれるはずです。

積極的に資金戦略を立て、

会社の未来に追い風を呼び込みましょう。

眩しいほどに輝こう!

-

「B/Sで見る“会社の体力”―3つの指標と資金繰り改善のポイント」

2025.05.09

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

昨日、地元の水産物販売などを

メインとした会社が倒産したという

ニュースが流れた。

従業員が新会社を設立し、販売部門を引き継ぐ

ようですが取引先等がスムーズに

取引してくれるのかは、疑問視されます。

どうか、頑張ってください。

二度と同じことが起きないよう

しっかりと「会社のお金」の勉強をし

強い会社を作ってください。

先日、B/S全体を図形によって把握する方法を

書きましたが、本日は、

B/Sの勘定科目を使った「自社の体力測定」の方法

を書いてみようと思います。

(前回の記事)

https://sato-insurance.jp/blog/377/

本題に入る前に、大切なことなので

繰り返し言います!

「会社は、P/L(売上)ではなく、B/S(資金・現預金)で倒産します」

新聞等のメディアには「コロナにより売上急減」や

「融資残高」つまり「借金の額」などの

数字がピックアップされますが

誤解を恐れずに言うのなら

「売上が減る」や「借金が多い」は

倒産の直接的な原因ではありません。

「そんな、馬鹿言ってんじゃない」という方

日産を見てください。2024年度の決算予測が

7500億の巨額な赤字ですよ。

(うち、5000億程度は減損損失)

しかし、全く「倒産」だなんて聞きません。

どころか、発表後一時株価が上がりました。

何故か?

2024年3月末の時点で現預金が

「1兆8000億円」あるからです。

もし、現預金が8000億円しかなかったら

そりゃもう、大騒ぎとなるはずです。

「うちは売上があるから大丈夫」

「うちは売り上げが上がっているから大丈夫」

そう思っていませんか?

本当にそうでしょうか?

決算書上は利益が出ていても、

ある日突然資金ショートに陥ってしまい、

黒字倒産してしまう企業は少なくありません。

実際、倒産した会社の約5割が

「P/L上は黒字」だと言われています。

企業の「本当の体力」は売上や利益ではなく、

「現金(キャッシュ)」なのです。

もし明日、仕入先への支払いができなくなったら?

従業員の給与が払えなくなったら?

いずれも事業の継続は極めて難しくなってしまいます。

経営者はまず、「会社の体力=資金力」を測るために

次の3つの指標を押さえください。

そのうえで資金繰りを改善するための

具体的なアクションをわかりやすくご紹介します。

今のうちに会社のお金の「見える化」を進めておけば、

いざという時にも柔軟に対応できるでしょうし

その「いざ」がいつ訪れるのかを把握できます。

1.会社の資金体力を把握する3つの指標

① 運転資金の残り月数(資金繰りの耐久度)

「運転資金の残り月数」とは、

現預金が毎月の固定費もしくは、月商に対して

どれほどの期間を支えられるかの目安です。

計算式は至ってシンプルで、

「現預金 ÷ 毎月の固定費」

最低でも3か月分が望ましく、

できれば6か月分を確保しておくと安心です。

コロナのような自力では防ぎようのない現象や

仕入先や取引先の突然の倒産による売掛金回収不能

大口取引先との取引消滅などの際にも

数か月の余力があれば立て直しや

銀行からの資金調達などの猶予が生まれます。

もし、どうしても現金は持ちたくないという方は

「当座貸越」の設定にチャレンジしましょう。

詳しくは書きませんが、銀行への十分な信用力があれば

可能です。

② 売掛金サイトと買掛金サイトのズレの確認

売掛金が回収できるのが3か月後なのに、

買掛金の支払いは2か月後……。

このように、入金サイトと出金サイトにズレがあれば、

その分1か月分の資金が不足してしまいます。

図や表を使い、今後のキャッシュフローを予測してみると、

このギャップが一目瞭然。

入金と出金のタイミングを調整できれば、

資金ショートのリスクを減らせるのです。

一番いい状態は「売掛金が先 買掛金が後」

Amazonは、その代表格と言えます。

売掛金回転率が12.5回/年

買掛金回転率が4.38回/年

(2023年度の財務データから算出)

年間4.38回支払い 12.5回入金がある

羨ましい限りです。

③ 毎月の資金繰り表の作成

会社のキャッシュを安定的に回すには、

「今後どれくらいの入出金があり、

いつごろ現金が不足するのか」を

見える化する必要があります。

そこでおすすめしたいのが、

1か月単位の資金繰り表の作成です。

まずは、ザックリでも構いませんので、

翌月以降の現金残高をシミュレーションしてみましょう。

早めに危機を察知できれば、

金融機関への借入打診や、支出の削減など、

手を打つ時間が十分に取れます。

とはいえ、資金繰り表を作っている中小企業は

非常に少ないのが現実です。

理由としては

「そもそも、作り方がわからない」

「伝票類が整理されていない」

「時間がない」 などなど

上記の問題を1発で解消するとすれば

売掛の伝票を毎日整理する「仕組み」を作ったうえで

経理の専門職の人間を雇うこと

これが一番早い解決策です。

そのうえで、可能であれば会計事務所と連携した

会計ソフトを導入すれば、ほぼ完璧です。

「・・・・・・年間何百万の支出増」

厳しいですよね。

現実的な解決策としては

「1日10分だけ、時間を空ける」(伝票整理)

これだけです。

可能であれば「出納簿」をつけましょう。

そして、月が明けたら整理した伝票と出納簿を

会計事務所に即提出

「勘定元帳」を作ってもらったうえで

会計事務所や私たちのようなコンサルタントに

資金繰り表を作ってもらいましょう。

どのような資金繰り表になるかは

それぞれなのでわかりませんが

例えば私なら、資金繰り表をもとに

事業計画や資金計画、銀行借り入れの際の資料などに

なるような資金繰り表を作ります。

デメリットとしては

会計事務所もしくはコンサルタントへ

新たな報酬の支払いが発生することです。

しかし、経営者と一緒になり経営計画を立てたり

銀行交渉の手助けができたり

社長と社員の数字に対する「意識のズレ」を

修正してくれたりしてくれれば、

支払った報酬以上の成果が生まれるでしょうし、

なにより、経理担当者を雇用するより、遥かに低額で

「社長の右腕」を得ることができるメリットが生まれます。

3.資金体力を改善する3つのアクション

① 無駄な支出の削減

まず手を付けやすいのは、固定費の削減です。

オフィスの家賃や通信費、サブスクリプション契約など

不要な出費はないか、定期的に洗い出しましょう。

なお、固定費の代名詞である「人件費」

ここに手を付けるのは最後にしましょう。

現在の売り上げの減少はもちろん

将来の会社の成長の芽を摘み取ってしまう

可能性があります。

確かに経費削減としては、効果が高いですが

「もろ刃の剣」であることをお忘れなく。

「人件費」は「コスト」ではなく「投資」である。

基本はこのスタンスで経営にあたりましょう。

② 入金サイトの短縮/出金サイトの交渉

取引先との契約内容を見直し、

入金サイトを短縮できるよう交渉することも一案です。

また、支払いサイクルを後ろ倒しにできるよう、

仕入先と相談するのも有効。

お互いの信頼関係を大切にしつつ、

少しでも資金ギャップを埋める努力が必要です。

とはいえ、こんな教科書的なこと言っても

当たり前すぎますし、上記は全て「相手」がある話です。

つまりは、自分の努力だけでは解決できないことです。

そこで、「一人支払いサイクル改善作戦」

自社の商品や在庫1点1点を見直しましょう。

「受注販売できるものはないか?」

もしくは、「その体制に移行できそうなものはないか?」

「数年に1度くらいしか、売れない商品はないか?」

販売機会をロスする可能性はありますが

こまめな仕入れや在庫整理は

確実に利益やキャッシュ増に貢献します。

しかも、自社の努力だけでできることですから

「やらない」という選択肢はないはずです。

③ 資金繰り表や借入残高一覧表の作成

資金繰り表の作成、銀行への提出は

みなさんが思っている以上に銀行へのアピールになります。

インパクトや破壊力があると言ってもいいでしょう。

また、借入残高一覧の作成により

信用保証枠の事前確認や適切な借入方法への転換が

一目でわかるようになります。

プロパー融資や当座貸越の設定など

金融機関との交渉時にも役に立ちます。

銀行担当者に見せることにより

思わぬ好条件の融資の紹介などの

きっかけとなりますので、お勧めです。

このようにして、金融機関と日頃から関係を

築いておくことがポイントです。

「借入残高一覧表」フォーマット

各種書式ダウンロード | 南日本銀行

(金融機関取引状況表)

他にも、たくさん無料のものがあります。

「資金繰り表ってどう作ればいいの?」

「自社の資金耐久月数を知りたい!」

そんな方は、お気軽に無料相談をお使いください。

今すぐ「資金の見える化」を始めましょう。

本当の意味での「強い会社」を目指して一歩を踏み出しましょう。

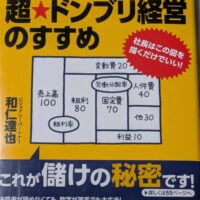

この本「お勧め」ですよ

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

昨日、地元の水産物販売などを

メインとした会社が倒産したという

ニュースが流れた。

従業員が新会社を設立し、販売部門を引き継ぐ

ようですが取引先等がスムーズに

取引してくれるのかは、疑問視されます。

どうか、頑張ってください。

二度と同じことが起きないよう

しっかりと「会社のお金」の勉強をし

強い会社を作ってください。

先日、B/S全体を図形によって把握する方法を

書きましたが、本日は、

B/Sの勘定科目を使った「自社の体力測定」の方法

を書いてみようと思います。

(前回の記事)

https://sato-insurance.jp/blog/377/

本題に入る前に、大切なことなので

繰り返し言います!

「会社は、P/L(売上)ではなく、B/S(資金・現預金)で倒産します」

新聞等のメディアには「コロナにより売上急減」や

「融資残高」つまり「借金の額」などの

数字がピックアップされますが

誤解を恐れずに言うのなら

「売上が減る」や「借金が多い」は

倒産の直接的な原因ではありません。

「そんな、馬鹿言ってんじゃない」という方

日産を見てください。2024年度の決算予測が

7500億の巨額な赤字ですよ。

(うち、5000億程度は減損損失)

しかし、全く「倒産」だなんて聞きません。

どころか、発表後一時株価が上がりました。

何故か?

2024年3月末の時点で現預金が

「1兆8000億円」あるからです。

もし、現預金が8000億円しかなかったら

そりゃもう、大騒ぎとなるはずです。

「うちは売上があるから大丈夫」

「うちは売り上げが上がっているから大丈夫」

そう思っていませんか?

本当にそうでしょうか?

決算書上は利益が出ていても、

ある日突然資金ショートに陥ってしまい、

黒字倒産してしまう企業は少なくありません。

実際、倒産した会社の約5割が

「P/L上は黒字」だと言われています。

企業の「本当の体力」は売上や利益ではなく、

「現金(キャッシュ)」なのです。

もし明日、仕入先への支払いができなくなったら?

従業員の給与が払えなくなったら?

いずれも事業の継続は極めて難しくなってしまいます。

経営者はまず、「会社の体力=資金力」を測るために

次の3つの指標を押さえください。

そのうえで資金繰りを改善するための

具体的なアクションをわかりやすくご紹介します。

今のうちに会社のお金の「見える化」を進めておけば、

いざという時にも柔軟に対応できるでしょうし

その「いざ」がいつ訪れるのかを把握できます。

1.会社の資金体力を把握する3つの指標

① 運転資金の残り月数(資金繰りの耐久度)

「運転資金の残り月数」とは、

現預金が毎月の固定費もしくは、月商に対して

どれほどの期間を支えられるかの目安です。

計算式は至ってシンプルで、

「現預金 ÷ 毎月の固定費」

最低でも3か月分が望ましく、

できれば6か月分を確保しておくと安心です。

コロナのような自力では防ぎようのない現象や

仕入先や取引先の突然の倒産による売掛金回収不能

大口取引先との取引消滅などの際にも

数か月の余力があれば立て直しや

銀行からの資金調達などの猶予が生まれます。

もし、どうしても現金は持ちたくないという方は

「当座貸越」の設定にチャレンジしましょう。

詳しくは書きませんが、銀行への十分な信用力があれば

可能です。

② 売掛金サイトと買掛金サイトのズレの確認

売掛金が回収できるのが3か月後なのに、

買掛金の支払いは2か月後……。

このように、入金サイトと出金サイトにズレがあれば、

その分1か月分の資金が不足してしまいます。

図や表を使い、今後のキャッシュフローを予測してみると、

このギャップが一目瞭然。

入金と出金のタイミングを調整できれば、

資金ショートのリスクを減らせるのです。

一番いい状態は「売掛金が先 買掛金が後」

Amazonは、その代表格と言えます。

売掛金回転率が12.5回/年

買掛金回転率が4.38回/年

(2023年度の財務データから算出)

年間4.38回支払い 12.5回入金がある

羨ましい限りです。

③ 毎月の資金繰り表の作成

会社のキャッシュを安定的に回すには、

「今後どれくらいの入出金があり、

いつごろ現金が不足するのか」を

見える化する必要があります。

そこでおすすめしたいのが、

1か月単位の資金繰り表の作成です。

まずは、ザックリでも構いませんので、

翌月以降の現金残高をシミュレーションしてみましょう。

早めに危機を察知できれば、

金融機関への借入打診や、支出の削減など、

手を打つ時間が十分に取れます。

とはいえ、資金繰り表を作っている中小企業は

非常に少ないのが現実です。

理由としては

「そもそも、作り方がわからない」

「伝票類が整理されていない」

「時間がない」 などなど

上記の問題を1発で解消するとすれば

売掛の伝票を毎日整理する「仕組み」を作ったうえで

経理の専門職の人間を雇うこと

これが一番早い解決策です。

そのうえで、可能であれば会計事務所と連携した

会計ソフトを導入すれば、ほぼ完璧です。

「・・・・・・年間何百万の支出増」

厳しいですよね。

現実的な解決策としては

「1日10分だけ、時間を空ける」(伝票整理)

これだけです。

可能であれば「出納簿」をつけましょう。

そして、月が明けたら整理した伝票と出納簿を

会計事務所に即提出

「勘定元帳」を作ってもらったうえで

会計事務所や私たちのようなコンサルタントに

資金繰り表を作ってもらいましょう。

どのような資金繰り表になるかは

それぞれなのでわかりませんが

例えば私なら、資金繰り表をもとに

事業計画や資金計画、銀行借り入れの際の資料などに

なるような資金繰り表を作ります。

デメリットとしては

会計事務所もしくはコンサルタントへ

新たな報酬の支払いが発生することです。

しかし、経営者と一緒になり経営計画を立てたり

銀行交渉の手助けができたり

社長と社員の数字に対する「意識のズレ」を

修正してくれたりしてくれれば、

支払った報酬以上の成果が生まれるでしょうし、

なにより、経理担当者を雇用するより、遥かに低額で

「社長の右腕」を得ることができるメリットが生まれます。

3.資金体力を改善する3つのアクション

① 無駄な支出の削減

まず手を付けやすいのは、固定費の削減です。

オフィスの家賃や通信費、サブスクリプション契約など

不要な出費はないか、定期的に洗い出しましょう。

なお、固定費の代名詞である「人件費」

ここに手を付けるのは最後にしましょう。

現在の売り上げの減少はもちろん

将来の会社の成長の芽を摘み取ってしまう

可能性があります。

確かに経費削減としては、効果が高いですが

「もろ刃の剣」であることをお忘れなく。

「人件費」は「コスト」ではなく「投資」である。

基本はこのスタンスで経営にあたりましょう。

② 入金サイトの短縮/出金サイトの交渉

取引先との契約内容を見直し、

入金サイトを短縮できるよう交渉することも一案です。

また、支払いサイクルを後ろ倒しにできるよう、

仕入先と相談するのも有効。

お互いの信頼関係を大切にしつつ、

少しでも資金ギャップを埋める努力が必要です。

とはいえ、こんな教科書的なこと言っても

当たり前すぎますし、上記は全て「相手」がある話です。

つまりは、自分の努力だけでは解決できないことです。

そこで、「一人支払いサイクル改善作戦」

自社の商品や在庫1点1点を見直しましょう。

「受注販売できるものはないか?」

もしくは、「その体制に移行できそうなものはないか?」

「数年に1度くらいしか、売れない商品はないか?」

販売機会をロスする可能性はありますが

こまめな仕入れや在庫整理は

確実に利益やキャッシュ増に貢献します。

しかも、自社の努力だけでできることですから

「やらない」という選択肢はないはずです。

③ 資金繰り表や借入残高一覧表の作成

資金繰り表の作成、銀行への提出は

みなさんが思っている以上に銀行へのアピールになります。

インパクトや破壊力があると言ってもいいでしょう。

また、借入残高一覧の作成により

信用保証枠の事前確認や適切な借入方法への転換が

一目でわかるようになります。

プロパー融資や当座貸越の設定など

金融機関との交渉時にも役に立ちます。

銀行担当者に見せることにより

思わぬ好条件の融資の紹介などの

きっかけとなりますので、お勧めです。

このようにして、金融機関と日頃から関係を

築いておくことがポイントです。

「借入残高一覧表」フォーマット

各種書式ダウンロード | 南日本銀行

(金融機関取引状況表)

他にも、たくさん無料のものがあります。

「資金繰り表ってどう作ればいいの?」

「自社の資金耐久月数を知りたい!」

そんな方は、お気軽に無料相談をお使いください。

今すぐ「資金の見える化」を始めましょう。

本当の意味での「強い会社」を目指して一歩を踏み出しましょう。

この本「お勧め」ですよ

-

「残ったお金」から卒業! 『収入-必要なお金=使えるお金』で攻めの経営を実現する方法

2025.03.25

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

3月決算という会社は多いと思う。

既に、新年度の計画を立てている会社もあれば

今まさに作成中なんて会社もあれば

「計画を立てたことがない」もしくは

「立て方がわからない」という会社もあると思う。

そんな時期だからこそ、本日は「会社のお金」に対する

言われてみれば当たり前だけど

多くの経営者が無意識にやってしまっている「思考」

について書いていこうと思う。

「お金」には2つの考え方がある

あなたは、会社のお金をどのように捉えていますか?

「収入-使ったお金=残ったお金」

多くの人が、無意識にこのような式を

思い浮かべているのではないでしょうか。

しかし、この考え方は、

事業を成長させ続ける上で大きな落とし穴になりかねません。

真に事業を成長させ、安定した経営を実現するためには、

「収入-必要なお金=使えるお金」

この式で考える必要があります。

「残ったお金」は受け身、「使えるお金」は攻め

「残ったお金」は、収入から様々な経費や支払いを差し引いた

「結果」として残ったものです。

ここには、計画的に事業を成長させよう、

積極的に投資しようという意図は見えません。

いわば受け身の姿勢で生まれたお金と言えます。

「収入-使ったお金=残ったお金」という考え方は、

一見すると理にかなっているように思えます。

実際、多くの人は家計管理や個人の小遣い管理で

同じ発想を用いているかもしれません。

確かに、日常レベルでの管理ならば

この程度の管理や意識でも、大怪我はしません。

しかし、経営という視点で考えると、

この方法ではリスク管理が甘くなる可能性があります。

最初に“使うだけ使って”しまうと、

あらためて必要な費用を支払う段階になって

「資金がショートしてしまう」事態が起こりやすくなります。

特にビジネスには売上のタイミングのズレや、

仕入れや外注費の支払いサイトなど、

予想と実際がずれる要素が多分にあります。

そのズレがあることを前提として、

あらかじめ必要なお金を守る仕組みを作る必要があるのです。

また、この「残ったお金」の考え方ですと、

気になるのは「今月はいくら残ったか」ということになり

「お金が残ったら、〇〇をする」というような思考となり

ビジネスチャンスや経営者や社員への投資が

結果的にできない、しないことにつながります。

よくある話ですが、経営者向けの勉強会などに参加する際に

なかなか会社を上手く成長させられていない経営者は

「今は、お金がないから、お金が準備できたら参加します」

とおっしゃいますが、後日、

お金ができたから参加するという方は、ほぼいません。

理由は簡単で、「収入-使ったお金=残ったお金」思考では

最終的にお金が残らないことが多いからです。

一方、「使えるお金」は、あらかじめ事業計画に基づいて

明確な目的のために確保されたお金です。

新たな設備投資、人材育成、新規事業開発など、

未来に向けた攻めの投資を行うことで、

さらなる収益を生み出すための原動力となります。

先ほどの勉強会の話にしても

会社をうまく成長させている経営者は

参加意思の表明がとても速い方が多いです。

そのため、多くの勉強会の募集期間は

とても短く設定されているものが多いのです。

募集期間を1か月で設定しても1週間で設定しても

参加者の数は、ほとんど変わりません。

「使えるお金」を増やす方法とは

「使えるお金」を生み出すために最も重要なのは、

「必要なお金」を明確化することです。

短期的な視点での「必要なお金」とは

毎月の運転資金や人件費、家賃、光熱費などの固定費、

そして仕入れ費用や広告費といった変動費など、

事業を維持するために必要な費用です。

一方、長期的な視点での「必要なお金」とは

事業を成長させるための設備投資、

新規事業開発、人材育成、マーケティング、

また、コロナやリーマンショックのような

自身の力では防ぎようのない、

不可抗力的で予測不能な事態

に対応するための「内部留保・貯金」など

未来への投資や備えに必要な資金です。

これらの必要なお金を洗い出し、

具体的な金額を設定し把握することで、

初めて「使えるお金」の範囲が見えてきます。

これにより、「適切な時期に、適切な金額を、適切な場所に」

投資することが可能になり会社の成長の原動力となります。

まとめ

事業を成長させるためには、

「収入-必要なお金=使えるお金」と考え、

まずは重要な支出と貯蓄・投資を

先に確保する仕組みをつくることが効果的です。

そのうえで、残ったお金を自由に使えるようにすれば、

お金のリスク管理も万全ですし、

安心して新しい挑戦や投資を行うことができます。

反対に「収入-使ったお金=残ったお金」

という考え方から抜け出せないと、

常に“残り”を気にするがゆえに、

不意の出費や機会損失を起こすリスクが高まります。

ぜひ、あなたのビジネスでも

「先に必要なお金を確保する」手法を導入してみてください。

毎月の資金繰りがクリアになり、

戦略的に投資を行える安定基盤ができるはずです。

事業を次のステージへ引き上げるためにも、

この考え方を習慣化し、ゆとりある経営を実現していきましょう。

ゆとり?いや「油断」しすぎですよ

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

3月決算という会社は多いと思う。

既に、新年度の計画を立てている会社もあれば

今まさに作成中なんて会社もあれば

「計画を立てたことがない」もしくは

「立て方がわからない」という会社もあると思う。

そんな時期だからこそ、本日は「会社のお金」に対する

言われてみれば当たり前だけど

多くの経営者が無意識にやってしまっている「思考」

について書いていこうと思う。

「お金」には2つの考え方がある

あなたは、会社のお金をどのように捉えていますか?

「収入-使ったお金=残ったお金」

多くの人が、無意識にこのような式を

思い浮かべているのではないでしょうか。

しかし、この考え方は、

事業を成長させ続ける上で大きな落とし穴になりかねません。

真に事業を成長させ、安定した経営を実現するためには、

「収入-必要なお金=使えるお金」

この式で考える必要があります。

「残ったお金」は受け身、「使えるお金」は攻め

「残ったお金」は、収入から様々な経費や支払いを差し引いた

「結果」として残ったものです。

ここには、計画的に事業を成長させよう、

積極的に投資しようという意図は見えません。

いわば受け身の姿勢で生まれたお金と言えます。

「収入-使ったお金=残ったお金」という考え方は、

一見すると理にかなっているように思えます。

実際、多くの人は家計管理や個人の小遣い管理で

同じ発想を用いているかもしれません。

確かに、日常レベルでの管理ならば

この程度の管理や意識でも、大怪我はしません。

しかし、経営という視点で考えると、

この方法ではリスク管理が甘くなる可能性があります。

最初に“使うだけ使って”しまうと、

あらためて必要な費用を支払う段階になって

「資金がショートしてしまう」事態が起こりやすくなります。

特にビジネスには売上のタイミングのズレや、

仕入れや外注費の支払いサイトなど、

予想と実際がずれる要素が多分にあります。

そのズレがあることを前提として、

あらかじめ必要なお金を守る仕組みを作る必要があるのです。

また、この「残ったお金」の考え方ですと、

気になるのは「今月はいくら残ったか」ということになり

「お金が残ったら、〇〇をする」というような思考となり

ビジネスチャンスや経営者や社員への投資が

結果的にできない、しないことにつながります。

よくある話ですが、経営者向けの勉強会などに参加する際に

なかなか会社を上手く成長させられていない経営者は

「今は、お金がないから、お金が準備できたら参加します」

とおっしゃいますが、後日、

お金ができたから参加するという方は、ほぼいません。

理由は簡単で、「収入-使ったお金=残ったお金」思考では

最終的にお金が残らないことが多いからです。

一方、「使えるお金」は、あらかじめ事業計画に基づいて

明確な目的のために確保されたお金です。

新たな設備投資、人材育成、新規事業開発など、

未来に向けた攻めの投資を行うことで、

さらなる収益を生み出すための原動力となります。

先ほどの勉強会の話にしても

会社をうまく成長させている経営者は

参加意思の表明がとても速い方が多いです。

そのため、多くの勉強会の募集期間は

とても短く設定されているものが多いのです。

募集期間を1か月で設定しても1週間で設定しても

参加者の数は、ほとんど変わりません。

「使えるお金」を増やす方法とは

「使えるお金」を生み出すために最も重要なのは、

「必要なお金」を明確化することです。

短期的な視点での「必要なお金」とは

毎月の運転資金や人件費、家賃、光熱費などの固定費、

そして仕入れ費用や広告費といった変動費など、

事業を維持するために必要な費用です。

一方、長期的な視点での「必要なお金」とは

事業を成長させるための設備投資、

新規事業開発、人材育成、マーケティング、

また、コロナやリーマンショックのような

自身の力では防ぎようのない、

不可抗力的で予測不能な事態

に対応するための「内部留保・貯金」など

未来への投資や備えに必要な資金です。

これらの必要なお金を洗い出し、

具体的な金額を設定し把握することで、

初めて「使えるお金」の範囲が見えてきます。

これにより、「適切な時期に、適切な金額を、適切な場所に」

投資することが可能になり会社の成長の原動力となります。

まとめ

事業を成長させるためには、

「収入-必要なお金=使えるお金」と考え、

まずは重要な支出と貯蓄・投資を

先に確保する仕組みをつくることが効果的です。

そのうえで、残ったお金を自由に使えるようにすれば、

お金のリスク管理も万全ですし、

安心して新しい挑戦や投資を行うことができます。

反対に「収入-使ったお金=残ったお金」

という考え方から抜け出せないと、

常に“残り”を気にするがゆえに、

不意の出費や機会損失を起こすリスクが高まります。

ぜひ、あなたのビジネスでも

「先に必要なお金を確保する」手法を導入してみてください。

毎月の資金繰りがクリアになり、

戦略的に投資を行える安定基盤ができるはずです。

事業を次のステージへ引き上げるためにも、

この考え方を習慣化し、ゆとりある経営を実現していきましょう。

ゆとり?いや「油断」しすぎですよ

-

「なぜ資金繰りが苦しい? 経営者がチェックすべき“キャッシュフロー”の真実」

2025.03.19

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

「うちは黒字経営だし、銀行とも問題なく取引できている。

なのに、なぜか資金繰りが厳しい」

そんな悩みを抱えている経営者の方はいませんか?

実は、それは「決算書で見るべき数字」を

誤っている可能性が高いのです。

本日は、黒字経営でも資金繰りが苦しくなる

意外な落とし穴について解説します。

利益が出ているのに資金繰りが厳しい?そのワケは?

企業の資金繰りを左右する重要な要素の一つに

「キャッシュフロー」があります。

簡単に言うと、手元資金の出入りを表す指標です。

簡易なキャッシュフローは、以下の式で計算できます。

当期税引き後利益 + 減価償却費 = キャッシュフロー

健全な資金繰りのためには、このキャッシュフローが、

とても大切な数字となります。

実は、ここを確認していない経営者は意外と多いのです。

経営者の方はよく「損益計算書」(P/L)は

確認していると思います。

P/Lの中でも「営業利益」や「経常利益」の確認をし

たくさん利益が出ていると「節税」が頭をよぎり

車や、そのうち使う備品を購入したり

保険やリースなどを契約なさったりすると思います。

しかし、上記のキャッシュフローとは、

P/Lの一番最後にある「税引き後利益」が基礎数字

となります。

その数字に、「減価償却費」を足した数字ですから

決算書を見ただけでは、決してわからない

書いていない数字なのです。

では、その書いていない数字である

キャッシュフローと言われるお金から出ていくものは

どんなものがあるのでしょう?

まずは、「銀行からの借入金の元本部分の返済金」

利息部分は経費となりますが

元本部分は経費ではなく「最後に手元に残ったお金」からの

返済となります。

これ以外ですと、「将来の設備投資など計画的に貯めるお金」や

予期せぬ事態が発生した際に会社が「生き延びるためのお金」

生命保険の「資産計上部分にあたるお金」

などとなります。

「銀行への返済がきつい」と感じる原因は

これなのです。税金も支払った後に残った

「乾いたタオル」であるお金から支払っているのです。

では、資金繰りを改善するためには

どんなことを実行すればよいのでしょう。

1.キャッシュフローの確認

2.毎月の銀行への返済額の確認

3.会社の将来への貯金目標額

4.生命保険の資産計上分の金額

5.銀行からの借入金の借り方の変更

最初に書いときます。5番に関しては

ここには書きません。長くなるので。

しかし、効果は「爆発的」にあります。

キャッシュフローを意識した経営をなさるならば

細かなことはおいておいて、

まずは上記の4つを確認しましょう。

4つの数字を確認できたら、

キャッシュフローの金額から、2~4番を引いてみましょう。

1-2-3-4

この計算式の答えがプラスなら

キャッシュフローが健全であるということです。

しかし、残念ながら、多くの中小企業では

マイナスやほぼ0という企業が多いのが現実です。

マイナスはおろか、ほぼ0とは

家庭で言えば「貯金0」ということになります。

どうですか?

生きていくうえで、貯金0円の生活て。

会社経営なら平気だが家庭に置き換えると、

その危うさを実感なさると思います。

これが、マイナスとなるとどうでしょう?

家庭において、毎月のお金が足りないとなると

どこにお金を借りに行くでしょうか?

銀行に「生活費が足りないのでお金貸してください」

と言っても、貸してくれませんよね。

ところが、これが「会社」となると銀行は「融資」

と言う名のもとに、お金を貸してくれます。

そして毎年、足りないとなると「返しては借りる」

ということを繰り返します。

ここで、経営者は、お金が借りれるので、

つい安心してしまいます。

しかしここで立ち止まって、考えてみてください。

「もう貸しません」と言われたら、どうなるのかを。

通常の流れとして、貸してもらえなくなったら、

それまで社長個人が貯めていたお金を会社につぎ込みます。

やがて、そのお金は尽きます。

様々な、金策をし、お金をかき集めますが

それも、手が尽きます。

ゴールは、見えましたね。

最近は、そうなる前に「リスケジュール」という手段を

使うのが一般的です。

ざっくりいうと銀行に返済金額や期間の変更を願い出たりして

資金繰りを改善することです。

金融庁の指導の下、ほぼ全ての案件は承認されています。

しかし、当然ですが、リスケを承認してもらうためには

たくさんの資料を提出することとなりますし

提出した再建計画に沿って、会社を立て直す必要があります。

ここで、私が伝えたいのは

「財務状態が悪くなればなるほど、

たくさんの資料作成と費用がかかる」ということなのです。

本日の主題である「キャッシュフロー」の計算とは

比べ物にならないほど大変な思いをします。

当然、読者のみなさんには、そんな思いを

してほしくないので、キャッシュフローが

「プラスかマイナスか」は是非、

確認していただきたいと思います。

解決策はないの?

当然あります。

企業ごとに様々なので基本的には

私たちのような財務の専門家の力を借りて

どこに手を打つべきかをみつけ

地道に改善していくことをお勧めします。

なので、ここでは一般的な解決策を書きます。

1. 節税をしない

2. 資金繰り表をつける

3. 借入金の「借り方」を変える

4. 生命保険の上手な「見直し」

5. 手を付けるべき経費はどこか見極める

1と2は、専門家の手を借りなくてもできます。

3と5は、専門家と一緒にやるのが賢明です。

4に関しては過去のブログを参考にしてください。

とはいえ、財務に精通した保険担当者がいると

心強いでしょう。

https://sato-insurance.jp/blog/255/

重要なのは、現状を正しく認識し、

経営者自身が財務の知識が十分ではないのなら

早めに専門家に相談することです。

とかく財務に関しては

「明日、会社が倒産するわけではないし・・・」と

「重要だけど、緊急ではない」問題として認識してしまいます。

また、多くの経営者は、

資金繰りの厳しさに漠然とした不安を抱えながらも、

「こんなものかな」と諦めてしまいがちです。

そんな経営者に提案です。

財務に関わらず「重要だけど緊急ではない」物事に

着手するための考え方として

まず手始めに「周りの人」を見てください。

配偶者や子供、社員、取引先、ロータリー・ライオンズの仲間

商工会議所や法人会の仲間 などなど

あなたの会社に万が一のことがあった際に

どれだけ多くの方に迷惑や心配をかけますか?

ましてや、配偶者や子供に大変な思いは

してほしくないはずです。

そうです! 「あなたのために」行動は起こせなくとも

「周りの大切な人」のためになら

行動を起こせるはずです!

後回しにせずに、今度こそ一歩前に踏み出してみましょう。

その一歩が、「大切な人を守る一歩」となります。

「ライバルの一歩前に出る」こととなります。

私が応援します。声かけてください。

「力の限り、かじります!」

「か、硬ったいな~」

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

「うちは黒字経営だし、銀行とも問題なく取引できている。

なのに、なぜか資金繰りが厳しい」

そんな悩みを抱えている経営者の方はいませんか?

実は、それは「決算書で見るべき数字」を

誤っている可能性が高いのです。

本日は、黒字経営でも資金繰りが苦しくなる

意外な落とし穴について解説します。

利益が出ているのに資金繰りが厳しい?そのワケは?

企業の資金繰りを左右する重要な要素の一つに

「キャッシュフロー」があります。

簡単に言うと、手元資金の出入りを表す指標です。

簡易なキャッシュフローは、以下の式で計算できます。

当期税引き後利益 + 減価償却費 = キャッシュフロー

健全な資金繰りのためには、このキャッシュフローが、

とても大切な数字となります。

実は、ここを確認していない経営者は意外と多いのです。

経営者の方はよく「損益計算書」(P/L)は

確認していると思います。

P/Lの中でも「営業利益」や「経常利益」の確認をし

たくさん利益が出ていると「節税」が頭をよぎり

車や、そのうち使う備品を購入したり

保険やリースなどを契約なさったりすると思います。

しかし、上記のキャッシュフローとは、

P/Lの一番最後にある「税引き後利益」が基礎数字

となります。

その数字に、「減価償却費」を足した数字ですから

決算書を見ただけでは、決してわからない

書いていない数字なのです。

では、その書いていない数字である

キャッシュフローと言われるお金から出ていくものは

どんなものがあるのでしょう?

まずは、「銀行からの借入金の元本部分の返済金」

利息部分は経費となりますが

元本部分は経費ではなく「最後に手元に残ったお金」からの

返済となります。

これ以外ですと、「将来の設備投資など計画的に貯めるお金」や

予期せぬ事態が発生した際に会社が「生き延びるためのお金」

生命保険の「資産計上部分にあたるお金」

などとなります。

「銀行への返済がきつい」と感じる原因は

これなのです。税金も支払った後に残った

「乾いたタオル」であるお金から支払っているのです。

では、資金繰りを改善するためには

どんなことを実行すればよいのでしょう。

1.キャッシュフローの確認

2.毎月の銀行への返済額の確認

3.会社の将来への貯金目標額

4.生命保険の資産計上分の金額

5.銀行からの借入金の借り方の変更

最初に書いときます。5番に関しては

ここには書きません。長くなるので。

しかし、効果は「爆発的」にあります。

キャッシュフローを意識した経営をなさるならば

細かなことはおいておいて、

まずは上記の4つを確認しましょう。

4つの数字を確認できたら、

キャッシュフローの金額から、2~4番を引いてみましょう。

1-2-3-4

この計算式の答えがプラスなら

キャッシュフローが健全であるということです。

しかし、残念ながら、多くの中小企業では

マイナスやほぼ0という企業が多いのが現実です。

マイナスはおろか、ほぼ0とは

家庭で言えば「貯金0」ということになります。

どうですか?

生きていくうえで、貯金0円の生活て。

会社経営なら平気だが家庭に置き換えると、

その危うさを実感なさると思います。

これが、マイナスとなるとどうでしょう?

家庭において、毎月のお金が足りないとなると

どこにお金を借りに行くでしょうか?

銀行に「生活費が足りないのでお金貸してください」

と言っても、貸してくれませんよね。

ところが、これが「会社」となると銀行は「融資」

と言う名のもとに、お金を貸してくれます。

そして毎年、足りないとなると「返しては借りる」

ということを繰り返します。

ここで、経営者は、お金が借りれるので、

つい安心してしまいます。

しかしここで立ち止まって、考えてみてください。

「もう貸しません」と言われたら、どうなるのかを。

通常の流れとして、貸してもらえなくなったら、

それまで社長個人が貯めていたお金を会社につぎ込みます。

やがて、そのお金は尽きます。

様々な、金策をし、お金をかき集めますが

それも、手が尽きます。

ゴールは、見えましたね。

最近は、そうなる前に「リスケジュール」という手段を

使うのが一般的です。

ざっくりいうと銀行に返済金額や期間の変更を願い出たりして

資金繰りを改善することです。

金融庁の指導の下、ほぼ全ての案件は承認されています。

しかし、当然ですが、リスケを承認してもらうためには

たくさんの資料を提出することとなりますし

提出した再建計画に沿って、会社を立て直す必要があります。

ここで、私が伝えたいのは

「財務状態が悪くなればなるほど、

たくさんの資料作成と費用がかかる」ということなのです。

本日の主題である「キャッシュフロー」の計算とは

比べ物にならないほど大変な思いをします。

当然、読者のみなさんには、そんな思いを

してほしくないので、キャッシュフローが

「プラスかマイナスか」は是非、

確認していただきたいと思います。

解決策はないの?

当然あります。

企業ごとに様々なので基本的には

私たちのような財務の専門家の力を借りて

どこに手を打つべきかをみつけ

地道に改善していくことをお勧めします。

なので、ここでは一般的な解決策を書きます。

1. 節税をしない

2. 資金繰り表をつける

3. 借入金の「借り方」を変える

4. 生命保険の上手な「見直し」

5. 手を付けるべき経費はどこか見極める

1と2は、専門家の手を借りなくてもできます。

3と5は、専門家と一緒にやるのが賢明です。

4に関しては過去のブログを参考にしてください。

とはいえ、財務に精通した保険担当者がいると

心強いでしょう。

https://sato-insurance.jp/blog/255/

重要なのは、現状を正しく認識し、

経営者自身が財務の知識が十分ではないのなら

早めに専門家に相談することです。

とかく財務に関しては

「明日、会社が倒産するわけではないし・・・」と

「重要だけど、緊急ではない」問題として認識してしまいます。

また、多くの経営者は、

資金繰りの厳しさに漠然とした不安を抱えながらも、

「こんなものかな」と諦めてしまいがちです。

そんな経営者に提案です。

財務に関わらず「重要だけど緊急ではない」物事に

着手するための考え方として

まず手始めに「周りの人」を見てください。

配偶者や子供、社員、取引先、ロータリー・ライオンズの仲間

商工会議所や法人会の仲間 などなど

あなたの会社に万が一のことがあった際に

どれだけ多くの方に迷惑や心配をかけますか?

ましてや、配偶者や子供に大変な思いは

してほしくないはずです。

そうです! 「あなたのために」行動は起こせなくとも

「周りの大切な人」のためになら

行動を起こせるはずです!

後回しにせずに、今度こそ一歩前に踏み出してみましょう。

その一歩が、「大切な人を守る一歩」となります。

「ライバルの一歩前に出る」こととなります。

私が応援します。声かけてください。

「力の限り、かじります!」

「か、硬ったいな~」

-

【決算期前に考える】銀行からお金を借りるべき5つの理由。自己資金を減らさない経営術を解説!

2025.02.19

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

本日は、「お金を借りる?借りない?」のお話。

そろそろ決算期を迎え、来期の計画を立てている会社もあると思います。

その際に「新規事業を立ち上げる」や「設備投資をする」など

大きな投資を必要とする計画があった場合

「銀行融資」か「自己資金」かで迷った際に

どちらを選択するかですが、みなさんならどちらにしますか?

「自己資金で払えないこともないけれど・・・」

そう思った社長さん、ちょっと待ってください!

私は、事業規模に関わらず、「銀行融資」の活用をお勧めします。

なぜなら、「自己資金はあなたの会社の生命線」ともいえるものだからです。

1. 何故なぜ自己資金を減らさない方がいいのか?

自己資金は、予想外のピンチを乗り越えるための「最後の砦」です。

ビジネスの世界は、何が起こるかわかりません。

・ 景気の変動

・ 顧客のトレンド(売れ筋)の変化

・ 自然災害や予期せぬ事故 など

このような事態は、突然やってきます。

そうなった時に頼りになるのは、銀行からの融資ではなく、

「自己資金」つまりは、手持ちの自由になるお金なのです。

もし、上記の3つのようなことが起き

会社の資金繰りや売上が傾き始めたのなら

残念ながら、銀行は、一般的に融資を渋る傾向があります。

でもこれ、仕方がないことですよね。

貸したお金を返してもらえないかもしれない会社にお金は貸せません。

貸したお金を返してもらえるかどうかわからない友達に

お金は貸せないのと同じです。

「うちは、いつでもお金を貸すと言ってもらえている」

「メインバンクとは、もう長い付き合いだから大丈夫」

もしかして、「片思い」なんてことありませんか?

「晴れた日に傘を貸し、雨が降ったら取り上げる」

以前もブログで取り上げました。

https://sato-insurance.jp/blog/82/

2. 一瞬のチャンスを逃さない

ビジネスチャンスは、いつ、どこで訪れるかわかりません。

・ 画期的な新技術との出会い

・ 魅力的なM&Aの話

・ 是非ともほしい「人財」との出会い など

こんな時に、現金があるかどうかで、

チャンスを掴めるかどうかの確率は変わります。

自己資金がなければ、準備に時間を要する銀行融資に頼らざるを得ません。

せっかくのチャンスも、ライバルに先を越されてしまうかもしれません。

3. 精神的な余裕を生み出す「枕を高くして眠る」

自己資金が十分にある状態は、経営者に精神的な余裕を与えてくれます。

心に余裕があると、冷静で的確な判断ができますし、

新しいことにも積極的にチャレンジできます。

なにより、お客様のことを考え、提供する商品やサービスを充実させる

など、様々な「前向きな施策」を考え、実行してみることができます。

反対に、自己資金が減ってしまうと、

精神的に不安定になり、焦って間違った決断をしてしまう可能性も出てきます。

明日の資金繰りをいつも考えなければならない状態で

いい仕事はできませんよね。

4. 投資は「借入」を検討しよう!

「借金は怖い…」そう思っていませんか?

確かに、むやみに借金をするのは危険です。

しかし、上がったとはいえ低金利時代の今、

うまく活用すれば、事業を大きく成長させるための強力な武器になります。

聞いたことあると思います。

「レバレッジを効かす」てやつです。

同じ事業に、「手持ちの1000万円」を投資するのと

「借入の3000万円」を投資するのでは

どちらの方が、打てる手が増え、成功に近いと考えますか?

どちらの方が、利益が多くなりそうですか?

また、仮に手元資金が総額3000万円あったとして

銀行融資で3000万円調達したとしたのなら

実質借入金は「0円」です。

言い方を変えれば、失敗したとしても会社が「即倒産」とはなりません。

しかし、手元資金の全額をつぎ込んで、残念ながら失敗したのなら

会社は非常に危険な状態となります。

「利息がかかるじゃないか」

確かにかかります。

しかし、利息は経費ですから節税効果があります。

つまりは、法人税分は実質負担金利が0円となります。

税率が30%としたら「金利3割引き」ということです。

5. 自己資金は「会社経営」の要

「攻撃は最大の防御」という言葉がありますが、

経営においては「守りを固めること」は、非常に大切です。

自己資金は、まさに会社経営の要となるものです。

自己資金を減らさずに事業を拡大する方法を常に意識し、

ビジネスを安定成長に導きましょう!

枕はないけど「ぐっすり」

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

本日は、「お金を借りる?借りない?」のお話。

そろそろ決算期を迎え、来期の計画を立てている会社もあると思います。

その際に「新規事業を立ち上げる」や「設備投資をする」など

大きな投資を必要とする計画があった場合

「銀行融資」か「自己資金」かで迷った際に

どちらを選択するかですが、みなさんならどちらにしますか?

「自己資金で払えないこともないけれど・・・」

そう思った社長さん、ちょっと待ってください!

私は、事業規模に関わらず、「銀行融資」の活用をお勧めします。

なぜなら、「自己資金はあなたの会社の生命線」ともいえるものだからです。

1. 何故なぜ自己資金を減らさない方がいいのか?

自己資金は、予想外のピンチを乗り越えるための「最後の砦」です。

ビジネスの世界は、何が起こるかわかりません。

・ 景気の変動

・ 顧客のトレンド(売れ筋)の変化

・ 自然災害や予期せぬ事故 など

このような事態は、突然やってきます。

そうなった時に頼りになるのは、銀行からの融資ではなく、

「自己資金」つまりは、手持ちの自由になるお金なのです。

もし、上記の3つのようなことが起き

会社の資金繰りや売上が傾き始めたのなら

残念ながら、銀行は、一般的に融資を渋る傾向があります。

でもこれ、仕方がないことですよね。

貸したお金を返してもらえないかもしれない会社にお金は貸せません。

貸したお金を返してもらえるかどうかわからない友達に

お金は貸せないのと同じです。

「うちは、いつでもお金を貸すと言ってもらえている」

「メインバンクとは、もう長い付き合いだから大丈夫」

もしかして、「片思い」なんてことありませんか?

「晴れた日に傘を貸し、雨が降ったら取り上げる」

以前もブログで取り上げました。

https://sato-insurance.jp/blog/82/

2. 一瞬のチャンスを逃さない

ビジネスチャンスは、いつ、どこで訪れるかわかりません。

・ 画期的な新技術との出会い

・ 魅力的なM&Aの話

・ 是非ともほしい「人財」との出会い など

こんな時に、現金があるかどうかで、

チャンスを掴めるかどうかの確率は変わります。

自己資金がなければ、準備に時間を要する銀行融資に頼らざるを得ません。

せっかくのチャンスも、ライバルに先を越されてしまうかもしれません。

3. 精神的な余裕を生み出す「枕を高くして眠る」

自己資金が十分にある状態は、経営者に精神的な余裕を与えてくれます。

心に余裕があると、冷静で的確な判断ができますし、

新しいことにも積極的にチャレンジできます。

なにより、お客様のことを考え、提供する商品やサービスを充実させる

など、様々な「前向きな施策」を考え、実行してみることができます。

反対に、自己資金が減ってしまうと、

精神的に不安定になり、焦って間違った決断をしてしまう可能性も出てきます。

明日の資金繰りをいつも考えなければならない状態で

いい仕事はできませんよね。

4. 投資は「借入」を検討しよう!

「借金は怖い…」そう思っていませんか?

確かに、むやみに借金をするのは危険です。

しかし、上がったとはいえ低金利時代の今、

うまく活用すれば、事業を大きく成長させるための強力な武器になります。

聞いたことあると思います。

「レバレッジを効かす」てやつです。

同じ事業に、「手持ちの1000万円」を投資するのと

「借入の3000万円」を投資するのでは

どちらの方が、打てる手が増え、成功に近いと考えますか?

どちらの方が、利益が多くなりそうですか?

また、仮に手元資金が総額3000万円あったとして

銀行融資で3000万円調達したとしたのなら

実質借入金は「0円」です。

言い方を変えれば、失敗したとしても会社が「即倒産」とはなりません。

しかし、手元資金の全額をつぎ込んで、残念ながら失敗したのなら

会社は非常に危険な状態となります。

「利息がかかるじゃないか」

確かにかかります。

しかし、利息は経費ですから節税効果があります。

つまりは、法人税分は実質負担金利が0円となります。

税率が30%としたら「金利3割引き」ということです。

5. 自己資金は「会社経営」の要

「攻撃は最大の防御」という言葉がありますが、

経営においては「守りを固めること」は、非常に大切です。

自己資金は、まさに会社経営の要となるものです。

自己資金を減らさずに事業を拡大する方法を常に意識し、

ビジネスを安定成長に導きましょう!

枕はないけど「ぐっすり」

-

『収支分岐点と損益分岐点の実務活用法 〜現金と利益の視点から見る経営戦略〜』

2025.01.27

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

では、スタート!

前回のブログで「収支分岐点売上高」と「損益分岐点売上高」の

簡単な出し方について書きました。

https://sato-insurance.jp/blog/278/

今回は、計算した数字を、

実際の経営にどのように活かすかについて

書いていこうと思います。

「収支分岐点売上高」と「損益分岐点売上高」の

話の前に、よくある話をします。

「利益」と「現金」の違いです。

わかっている方は、飛ばして下さい。

よく経営者の口から出てくる言葉に

「利益は出ているんだけど、思ったように現金が増えない」

があります。

いわゆる「稼いだ金は、どこに行った?」です。

一言で言えば「利益と現金は違う」となってしまいますが

わかりやすく違いを書きます。

「利益」とは

企業が一定期間(多くは1年間)に得た収入(多くは売上)から、

経費や費用(変動費や固定費)を差し引いた残りの金額です。

これは、企業の経済活動の成果を示す指標であり、

損益計算書に書いてある数字です。

ここで大切なのは、利益は「金額」であり「指標」である

ということです。

言ってみれば「計算上の数字」ということです。

「現金」とは

現金は、企業が手元に持っている実際のお金を指します。

これは、銀行口座にある預金や、手元にある現金など、

すぐに使用できる資産です。

現金は、企業の流動性を示す重要な指標です。

もっと平たく言うと

格闘ゲームでいう「HP」つまり「残りの体力」のことです。

ゲームでも、HPが0になったらゲームオーバーですよね。

それと同じです。

ちなみに、「利益」が0になっても、

一般的な企業は、ゲームオーバーになりませんよね。

もっと言えば赤字になっても、ゲームオーバーとは

ならない方が多いはずです。

それは、実際の体力(HP)ではない証拠です。

ここだけ見ても、利益と現金は違うことがわかると思います。

この概念を踏まえた上で、読んでみてください。

1. 収支分岐点売上高:キャッシュフローの視点

収支分岐点売上高は、

企業の収入と支出が均衡する売上高を示します。

つまり、キャッシュの流入と流出が同額となり、

収支が「トントン」になっている状態を指します。

「トントン」と言えば聞こえはいいですが

実際の会社で言えば「顔が水面ギリギリ」

と言う方が正確だと思います。

すなわち「収支分岐点売上高」を下回った売上しか

上げれなかった場合「溺れる」ことになります。

特徴として

・ キャッシュフローに着目した数字

・ 資金ショートのリスクを把握できる

・ 短期的な経営判断に有効

・売上げ目標数字を立てる時に有効

実務での活用例

1. 経営戦略の策定

収支損益分岐点を把握することで、

企業はどの程度の売上が必要かを明確に理解できます。

これにより、価格設定や販売戦略を見直すことができます。

2. 投資判断

新しいプロジェクトや製品の導入を検討する際、

収支損益分岐点を計算することで、

そのプロジェクトが現金を生むかどうかを判断できます。

3. パフォーマンスのモニタリング

企業や商品のパフォーマンスをモニタリングできます。

原材料などが値上がりしている昨今

「本当の利益」言い換えると「現金」を生み出している

商品かどうかなどを知ることができます。

市場環境やコスト構造が変化が激しい今

この数値を把握することで迅速な対応が可能になります。

4. 価格戦略の見直し

製品やサービスの価格戦略を見直すことができます。

競合他社の価格や市場の需要に応じて、

価格を調整することで、利益を確保することが可能です。

2. 損益分岐点売上高:利益の視点

損益分岐点売上高は、売上高から費用を差し引いた

利益がゼロになる売上高を示します。

つまり、この売上高を超えると利益が生まれ、

下回ると損失が出るという、企業の収益力を示す指標です。

特徴として

・ 利益に着目した数字である

・ 企業の収益構造を把握できる

・ 長期的な経営戦略に有効である

実務での活用例

1. 経営計画の策定

損益分岐点を把握することで、企業は売上目標を設定しやすくなります。

例えば、固定費や変動費を考慮し、

どの程度の売上が必要かを明確にすることで、

現実的な経営計画を立てることができます。

これにより、資金繰りや投資計画も立てやすくなります。

2. 価格設定の戦略

損益分岐点を理解することで、

製品やサービスの価格設定においても

戦略的な判断が可能になります。

例えば、価格を「10円」引き上げるた場合に

どれくらいの利益が生まれるのかや、

競合他社との価格競争の際にも、

どこまでなら下げても「利益」がでるのかなどを

計算できます。

3. コストの管理

損益分岐点を基に、固定費や変動費の管理が行いやすくなります。

コスト削減のための施策を講じる際、

「どの費用を削減」すれば損益分岐点を下げられるかを

シミュレーションすることができます。

これにより、効果的で根拠を持った経費削減が可能になり

企業の成長の妨げになるような経費削減を回避することが可能になります。

4. 売上のシミュレーション

損益分岐点を用いて、異なる売上シナリオを

シミュレーションすることができます。

例えば、売上が10%増加した場合や、逆に5%減少した場合や

仕入れ値を@1円下げた場合、家賃を10%下げたらなど

様々な場面を想定した利益状況を予測が可能になります。

5. 投資判断

新規事業や新製品の導入を検討する際、

損益分岐点を計算することで、

その事業がどの程度の売上を必要とするかを把握できます。

これにより、投資の妥当性を評価し、

投資リスクを最小限に抑えることができます。

6. その他

現在の売上高と損益分岐点売上高を比べることにより

あとどれくらいまで売上が下がっても赤字にならないかや

企業の安全性を示す数値の1つとして「安全余裕率」も

はじき出すことができます。

これらは、企業の営業活動、ようは「売上高」が

赤字になるまでどの程度余裕があるかを示しています。

(利益率を変えない。目標売上高達成のための

値引き販売はしない前提の話です)

また、「目標利益」を達成するための売上高の設定も可能です。

長期の視点で計画を立てる際、

現金の出入りは、不確実性が高いと言えますので

中・長期の計画策定には、こちらの方が適していると言えます。

収支分岐点と損益分岐点を活用した経営戦略

収支分岐点と損益分岐点は、

それぞれ単独で活用するだけでなく、

組み合わせて分析することで、より効果的な経営判断が可能になります。

明確な違いは「現金ベース」か「利益ベース」なのかであり

双方とも、実際の活用方法に大きな差異はみつかりません。

よって例えば、新規事業を立ち上げる場合、

損益分岐点分析で長期的な収益性を評価すると同時に、

収支分岐点分析で短期的な資金繰りの

安全性も確認する必要があります。

また、既存事業においても、

損益分岐点を下げるためのコスト削減や販売価格の見直しを行いながら、

収支分岐点を意識した資金管理を行うことで、

安定した経営基盤を築くことができます。

それぞれの指標の特徴を理解し、

適切に活用することで、企業は収益性と安全性を

両立させた経営を実現することができます。

兄弟(本物の兄弟です)で1つの「目標?」見つめてます

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

では、スタート!

前回のブログで「収支分岐点売上高」と「損益分岐点売上高」の

簡単な出し方について書きました。

https://sato-insurance.jp/blog/278/

今回は、計算した数字を、

実際の経営にどのように活かすかについて

書いていこうと思います。

「収支分岐点売上高」と「損益分岐点売上高」の

話の前に、よくある話をします。

「利益」と「現金」の違いです。

わかっている方は、飛ばして下さい。

よく経営者の口から出てくる言葉に

「利益は出ているんだけど、思ったように現金が増えない」

があります。

いわゆる「稼いだ金は、どこに行った?」です。

一言で言えば「利益と現金は違う」となってしまいますが

わかりやすく違いを書きます。

「利益」とは

企業が一定期間(多くは1年間)に得た収入(多くは売上)から、

経費や費用(変動費や固定費)を差し引いた残りの金額です。

これは、企業の経済活動の成果を示す指標であり、

損益計算書に書いてある数字です。

ここで大切なのは、利益は「金額」であり「指標」である

ということです。

言ってみれば「計算上の数字」ということです。

「現金」とは

現金は、企業が手元に持っている実際のお金を指します。

これは、銀行口座にある預金や、手元にある現金など、

すぐに使用できる資産です。

現金は、企業の流動性を示す重要な指標です。

もっと平たく言うと

格闘ゲームでいう「HP」つまり「残りの体力」のことです。

ゲームでも、HPが0になったらゲームオーバーですよね。

それと同じです。

ちなみに、「利益」が0になっても、

一般的な企業は、ゲームオーバーになりませんよね。

もっと言えば赤字になっても、ゲームオーバーとは

ならない方が多いはずです。

それは、実際の体力(HP)ではない証拠です。

ここだけ見ても、利益と現金は違うことがわかると思います。

この概念を踏まえた上で、読んでみてください。

1. 収支分岐点売上高:キャッシュフローの視点

収支分岐点売上高は、

企業の収入と支出が均衡する売上高を示します。

つまり、キャッシュの流入と流出が同額となり、

収支が「トントン」になっている状態を指します。

「トントン」と言えば聞こえはいいですが

実際の会社で言えば「顔が水面ギリギリ」

と言う方が正確だと思います。

すなわち「収支分岐点売上高」を下回った売上しか

上げれなかった場合「溺れる」ことになります。

特徴として

・ キャッシュフローに着目した数字

・ 資金ショートのリスクを把握できる

・ 短期的な経営判断に有効

・売上げ目標数字を立てる時に有効

実務での活用例

1. 経営戦略の策定

収支損益分岐点を把握することで、

企業はどの程度の売上が必要かを明確に理解できます。

これにより、価格設定や販売戦略を見直すことができます。

2. 投資判断

新しいプロジェクトや製品の導入を検討する際、

収支損益分岐点を計算することで、

そのプロジェクトが現金を生むかどうかを判断できます。

3. パフォーマンスのモニタリング

企業や商品のパフォーマンスをモニタリングできます。

原材料などが値上がりしている昨今

「本当の利益」言い換えると「現金」を生み出している

商品かどうかなどを知ることができます。

市場環境やコスト構造が変化が激しい今

この数値を把握することで迅速な対応が可能になります。

4. 価格戦略の見直し

製品やサービスの価格戦略を見直すことができます。

競合他社の価格や市場の需要に応じて、

価格を調整することで、利益を確保することが可能です。

2. 損益分岐点売上高:利益の視点

損益分岐点売上高は、売上高から費用を差し引いた

利益がゼロになる売上高を示します。

つまり、この売上高を超えると利益が生まれ、

下回ると損失が出るという、企業の収益力を示す指標です。

特徴として

・ 利益に着目した数字である

・ 企業の収益構造を把握できる

・ 長期的な経営戦略に有効である

実務での活用例

1. 経営計画の策定

損益分岐点を把握することで、企業は売上目標を設定しやすくなります。

例えば、固定費や変動費を考慮し、

どの程度の売上が必要かを明確にすることで、

現実的な経営計画を立てることができます。

これにより、資金繰りや投資計画も立てやすくなります。

2. 価格設定の戦略

損益分岐点を理解することで、

製品やサービスの価格設定においても

戦略的な判断が可能になります。

例えば、価格を「10円」引き上げるた場合に

どれくらいの利益が生まれるのかや、

競合他社との価格競争の際にも、

どこまでなら下げても「利益」がでるのかなどを

計算できます。

3. コストの管理

損益分岐点を基に、固定費や変動費の管理が行いやすくなります。

コスト削減のための施策を講じる際、

「どの費用を削減」すれば損益分岐点を下げられるかを

シミュレーションすることができます。

これにより、効果的で根拠を持った経費削減が可能になり

企業の成長の妨げになるような経費削減を回避することが可能になります。

4. 売上のシミュレーション

損益分岐点を用いて、異なる売上シナリオを

シミュレーションすることができます。

例えば、売上が10%増加した場合や、逆に5%減少した場合や

仕入れ値を@1円下げた場合、家賃を10%下げたらなど

様々な場面を想定した利益状況を予測が可能になります。

5. 投資判断

新規事業や新製品の導入を検討する際、

損益分岐点を計算することで、

その事業がどの程度の売上を必要とするかを把握できます。

これにより、投資の妥当性を評価し、

投資リスクを最小限に抑えることができます。

6. その他

現在の売上高と損益分岐点売上高を比べることにより

あとどれくらいまで売上が下がっても赤字にならないかや

企業の安全性を示す数値の1つとして「安全余裕率」も

はじき出すことができます。

これらは、企業の営業活動、ようは「売上高」が

赤字になるまでどの程度余裕があるかを示しています。

(利益率を変えない。目標売上高達成のための

値引き販売はしない前提の話です)

また、「目標利益」を達成するための売上高の設定も可能です。

長期の視点で計画を立てる際、

現金の出入りは、不確実性が高いと言えますので

中・長期の計画策定には、こちらの方が適していると言えます。

収支分岐点と損益分岐点を活用した経営戦略

収支分岐点と損益分岐点は、

それぞれ単独で活用するだけでなく、

組み合わせて分析することで、より効果的な経営判断が可能になります。

明確な違いは「現金ベース」か「利益ベース」なのかであり

双方とも、実際の活用方法に大きな差異はみつかりません。

よって例えば、新規事業を立ち上げる場合、

損益分岐点分析で長期的な収益性を評価すると同時に、

収支分岐点分析で短期的な資金繰りの

安全性も確認する必要があります。

また、既存事業においても、

損益分岐点を下げるためのコスト削減や販売価格の見直しを行いながら、

収支分岐点を意識した資金管理を行うことで、

安定した経営基盤を築くことができます。

それぞれの指標の特徴を理解し、

適切に活用することで、企業は収益性と安全性を

両立させた経営を実現することができます。

兄弟(本物の兄弟です)で1つの「目標?」見つめてます

-

儲けたお金はどこへ消えた?私は、こうやってお金を貯めました!

2025.01.06

今年も、「日本中の中小企業を元気にする」

「お金に困らない会社経営を目指す」

これを基本に「中小企業を全力応援」していきます!

皆様、よろしくお願いします!

さて、新年の1発目のブログは

【儲けたお金はどこへ消えた?私は、こうやってお金を貯めました!】

と題して、私自身の実際の話を含め

会社のお金が増えた理由と対策を書いていきます。

「財務の素人」の状態で先代から会社を引き継いだ私が

どこを意識し、具体的に何をしたのか。その結果は?

までを含めて、ご紹介します。

「そのまま」「誰でも」「今日から」できることばかりです。

優秀な業績ではないので、恥ずかしい部分はありますが

理論やテクニックではない「真実」の話です。

では、スタート!

皆さん、会社の数字管理、どうされていますか?

「毎月、きちんと数字を見ています!」

先日、ある社長がおっしゃっていました。

具体的に何を見ていたかというと、「毎月の売上高」でした。

悪いとは言いませんが、正直「売上や利益」を見ていても

会社にお金は貯まりません!!!

では、何を見るのか?

ズバリ「通帳残高」

少なくとも私はそうやっていました。

私は、どちらかというと「ずぼら」でしたので

「毎日や毎週、手帳に書き出す」みたいなことは

やっていませんでしたが、

少なくとも「前月の残高」と「今月の残高」を比べていました。

何故、通帳を見るようになったのかというと

私が会社を引き継いだ時点の現金残高が

「眠れないほど、少なかったから」です。

最も少ない月だと、売上の1か月分しかありませんでした。

3年後の現在は、その当時と比べ約2.5倍の金額になっています。

その間、恥ずかしい話ですが売上は増減はあるものの

「ほぼ一緒か、右肩下がりの傾向」ですので

売上や利益が増えたからお金が増えたわけではありません。

また、何か経費を節減したわけでもありません。

むしろ、人件費は以前より増えています。

なぜ預金残高を見るのか?

売上や利益だけを見ていても、

手元にお金がなければ事業は継続できません。

売上や利益が上がっていても、

設備投資でお金が出て行ったり

掛け取引での「サイト負け」などで運転資金が増えたりしても

お金は減ります。

つまり、現金の増減は会社に起きている変化や異常を表しているのです。

ここに「売上が好調なのに、現金が減っている」会社があります。

さて、その理由は何故でしょう?

理由は、たくさん考えられます。

1. 売上増に伴い、仕入れに使うお金が増えた

2. 新規顧客は増えたものの、同時に「サイト負け」も増えた

3. 売上を増えすために、新たな人材を雇った

4. 値上げしたももの、仕入れ値アップに追い付いていない

5. 販売促進のため、安売りや値下げをした

6. 新店舗出店のため借入が増え、その分返済額が増えた

きっと、まだまだ様々な理由があると思います。

決算書や試算表を前年や前月と比べることにより

これらの理由を探ることは可能ですが

現実的に、毎月そんなことにどれだけの時間がさけるでしょうか?

それに、決算書や試算表に出てこない数字もたくさんあります。

そのため、「気づいた時には資金ショート」なんてことも

十分考えられます。

(まさに、これが「黒字倒産」てやつですね)

一方、現金の増減はどうでしょうか?

現金が増減している原因はわかりませんが

「普段と違うことが発生している」ことは、誰にでもわかるはずです。

しかも、一目で。

そうなんです!だから通帳残高を見るのです。

「なんか、頭が痛い」 これが通帳で

「検査してみよう」 これが決算書や試算表

「大変です!脳の血管が!」これが原因

難しい決算書なんて読めなくても

会社経営に必要なシグナルは十分受け取れるはずです。

区切るスパンによって様々な見え方になる

私は、前月の残高と今月の残高を比較していましたが

切り口によっては、様々なことが見えてきます。

例えば

「月初と月末」なら、その月、もしくは2~3か月前の会社の状態が

わかるはずです。前年同月と比べると会社の成長度合いや

返済額の増減なども、少し調べればわかるはずです。

詳しくは書きませんが「借入本数が財務に与えるダメージ」にも

気づくかもしれません。

四半期や半期で比べると

売上に対する季節変動や販売に対するトレンドなんかも

読み取れるかもしれません。

少なくとも、そのような理由を探るきっかけにはなるでしょう。

1年前と比べると

お金がいくら増減したのかが当然わかります。

「増えた」ということは、経営が順調であり

新たな投資や費用に対して前向きになれるのではないでしょうか?

社長の夢や希望に近づいていることも実感できるはずです。

当然、破産からの距離も遠のいたことになります。

減ってしまったのなら、原因を探り

適切な対策を講じることで、資金繰りの悪化を防ぐことができます。

専門家の活用

現預金の残高の増減を見比べるだけで、

様々な効果があることを、ご理解いただけたと思います。

とはいえ、預金残高の増減理由の分析は、

自分一人で行うのはなかなか大変です。

そこで、専門家に相談してみるのも良いでしょう。

財務や経営改善に詳しい

公認会計士・税理士・中小企業診断士・コンサルタントなどを選びましょう。

その際には、単に節税対策や補助金対策などの依頼をするのではなく、

「儲けた利益はどこへ消えたのか?」

を一緒に考えてくれる専門家を選びましょう。

預金残高の推移やその理由を共有し、

今後の資金繰り計画や財務戦略について相談することで、

より効果的な経営改善を進めることができるはずです。

「儲けたお金はどこへ消えたのか?」

この問いに答えられるように、

毎月の預金残高とその増減理由をチェックする習慣を

身につけてみてはいかがでしょうか?

それが、健全な財務体質を構築し、

安定した経営を実現するための第一歩となるはずです。

「黒字体質?」 ちょっと違うな・・・

今年も、「日本中の中小企業を元気にする」

「お金に困らない会社経営を目指す」

これを基本に「中小企業を全力応援」していきます!

皆様、よろしくお願いします!

さて、新年の1発目のブログは

【儲けたお金はどこへ消えた?私は、こうやってお金を貯めました!】

と題して、私自身の実際の話を含め

会社のお金が増えた理由と対策を書いていきます。

「財務の素人」の状態で先代から会社を引き継いだ私が

どこを意識し、具体的に何をしたのか。その結果は?

までを含めて、ご紹介します。

「そのまま」「誰でも」「今日から」できることばかりです。

優秀な業績ではないので、恥ずかしい部分はありますが

理論やテクニックではない「真実」の話です。

では、スタート!

皆さん、会社の数字管理、どうされていますか?

「毎月、きちんと数字を見ています!」

先日、ある社長がおっしゃっていました。

具体的に何を見ていたかというと、「毎月の売上高」でした。

悪いとは言いませんが、正直「売上や利益」を見ていても

会社にお金は貯まりません!!!

では、何を見るのか?

ズバリ「通帳残高」

少なくとも私はそうやっていました。

私は、どちらかというと「ずぼら」でしたので

「毎日や毎週、手帳に書き出す」みたいなことは

やっていませんでしたが、

少なくとも「前月の残高」と「今月の残高」を比べていました。

何故、通帳を見るようになったのかというと

私が会社を引き継いだ時点の現金残高が

「眠れないほど、少なかったから」です。

最も少ない月だと、売上の1か月分しかありませんでした。

3年後の現在は、その当時と比べ約2.5倍の金額になっています。

その間、恥ずかしい話ですが売上は増減はあるものの

「ほぼ一緒か、右肩下がりの傾向」ですので

売上や利益が増えたからお金が増えたわけではありません。

また、何か経費を節減したわけでもありません。

むしろ、人件費は以前より増えています。

なぜ預金残高を見るのか?

売上や利益だけを見ていても、

手元にお金がなければ事業は継続できません。

売上や利益が上がっていても、

設備投資でお金が出て行ったり

掛け取引での「サイト負け」などで運転資金が増えたりしても

お金は減ります。

つまり、現金の増減は会社に起きている変化や異常を表しているのです。

ここに「売上が好調なのに、現金が減っている」会社があります。

さて、その理由は何故でしょう?

理由は、たくさん考えられます。

1. 売上増に伴い、仕入れに使うお金が増えた

2. 新規顧客は増えたものの、同時に「サイト負け」も増えた

3. 売上を増えすために、新たな人材を雇った

4. 値上げしたももの、仕入れ値アップに追い付いていない

5. 販売促進のため、安売りや値下げをした

6. 新店舗出店のため借入が増え、その分返済額が増えた

きっと、まだまだ様々な理由があると思います。

決算書や試算表を前年や前月と比べることにより

これらの理由を探ることは可能ですが

現実的に、毎月そんなことにどれだけの時間がさけるでしょうか?

それに、決算書や試算表に出てこない数字もたくさんあります。

そのため、「気づいた時には資金ショート」なんてことも

十分考えられます。

(まさに、これが「黒字倒産」てやつですね)

一方、現金の増減はどうでしょうか?

現金が増減している原因はわかりませんが

「普段と違うことが発生している」ことは、誰にでもわかるはずです。

しかも、一目で。

そうなんです!だから通帳残高を見るのです。

「なんか、頭が痛い」 これが通帳で

「検査してみよう」 これが決算書や試算表

「大変です!脳の血管が!」これが原因

難しい決算書なんて読めなくても

会社経営に必要なシグナルは十分受け取れるはずです。

区切るスパンによって様々な見え方になる

私は、前月の残高と今月の残高を比較していましたが

切り口によっては、様々なことが見えてきます。

例えば

「月初と月末」なら、その月、もしくは2~3か月前の会社の状態が

わかるはずです。前年同月と比べると会社の成長度合いや

返済額の増減なども、少し調べればわかるはずです。

詳しくは書きませんが「借入本数が財務に与えるダメージ」にも

気づくかもしれません。

四半期や半期で比べると

売上に対する季節変動や販売に対するトレンドなんかも

読み取れるかもしれません。

少なくとも、そのような理由を探るきっかけにはなるでしょう。

1年前と比べると

お金がいくら増減したのかが当然わかります。

「増えた」ということは、経営が順調であり

新たな投資や費用に対して前向きになれるのではないでしょうか?

社長の夢や希望に近づいていることも実感できるはずです。

当然、破産からの距離も遠のいたことになります。

減ってしまったのなら、原因を探り

適切な対策を講じることで、資金繰りの悪化を防ぐことができます。

専門家の活用

現預金の残高の増減を見比べるだけで、

様々な効果があることを、ご理解いただけたと思います。

とはいえ、預金残高の増減理由の分析は、

自分一人で行うのはなかなか大変です。

そこで、専門家に相談してみるのも良いでしょう。

財務や経営改善に詳しい

公認会計士・税理士・中小企業診断士・コンサルタントなどを選びましょう。

その際には、単に節税対策や補助金対策などの依頼をするのではなく、

「儲けた利益はどこへ消えたのか?」

を一緒に考えてくれる専門家を選びましょう。

預金残高の推移やその理由を共有し、

今後の資金繰り計画や財務戦略について相談することで、

より効果的な経営改善を進めることができるはずです。

「儲けたお金はどこへ消えたのか?」

この問いに答えられるように、

毎月の預金残高とその増減理由をチェックする習慣を

身につけてみてはいかがでしょうか?

それが、健全な財務体質を構築し、

安定した経営を実現するための第一歩となるはずです。

「黒字体質?」 ちょっと違うな・・・

-

【在庫は悪?】眠れる在庫が会社を蝕む!?資金効率UPで黒字経営!

2024.12.16

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

では、スタート!

「年に1個しか売れない商品も、販売チャンス逃したくない」

その気持ち、よく分かります。でもちょっと待ってください!

その在庫、もしかしたら会社の未来を暗くしているかもしれません。

今回は、「在庫が会社のお金に与える悪影響」 に焦点を当て、

具体的な改善策と合わせて解説していきます。

▼ 本記事の内容

1. 在庫過多の危険性とは?

2. 「資金効率」が悪化するってどういうこと?

3. 今すぐできる!在庫管理改善策3選

この記事を読めば、在庫管理の重要性と、

それが会社にもたらす明るい未来が見えてきます。

ぜひ最後まで読んで、明日からのビジネスに役立ててください!

在庫過多は会社の財政を悪化させる!?

「在庫 = 会社の現金」ということを忘れていませんか?

売れない在庫は、ただ倉庫のスペースを占領しているだけではありません。

会社の資金を眠らせることとなり、

本来、現金として使えたはずの資金が自由に使えないこととなります。

1. 資金効率の悪化

在庫として商品を購入するということは、

会社の資金(現金)が商品に形を変えているということ。

そして、売れない在庫はいつまで経っても現金として戻ってきません。

よって、資金が固定化され、新たな事業投資や設備投資の機会を逃すことになりかねません。

「年1回の販売機会のロス」と「会社の将来へ向けた機会ロス」

どちらを選ぶべきか再考する必要があります。

2. 利益の減少

売れない在庫は、当然ながら利益を生み出しません。

それどころか、保管費用や管理費用などのコストが発生し、利益を圧迫します。

つまりは、せっかく稼いだ「利益」を倉庫の中で寝ている「在庫」が

「溶かしている」ことになります。

3. 資金繰り悪化のリスク

在庫が増えすぎると、商品に投資された資金が回収できず、

会社の資金繰りが悪化する可能性があります。

さらに、金融機関からの評価にも悪影響があることも。

金融機関は、企業の「売上」と「在庫」のバランスを注視しています。

売上に対して在庫が増えすぎている状態、

もしくは、売上が落ちているのに在庫が増えている状態は

経営の健全性や決算内容が疑われ、

融資の判断時に良くない影響を与える可能性があります。

「在庫」は「財庫」にもなれば「罪庫」にもなることを

是非、認識してください。

いますぐできる!在庫管理3つの改善策

では、具体的にどのように在庫管理を改善すればよいのでしょうか?

すぐに実践できる3つの方法を紹介します。

1. 需要予測の精度向上

過去の販売データや市場トレンドを分析し、

需要を細かく予測することで、過剰な在庫を抱えるリスクを減らすことができます。

2. 在庫回転率の向上

在庫回転率は、在庫がどれだけ効率的に販売されているかを示す指標です。

適切な在庫管理システムを導入したり、

販売促進活動を見直したりすることで、在庫回転率を向上させることができます。

売れ筋商品を把握し、重点的に販売する

季節外れ商品をセールで販売する

顧客のニーズに合わせた商品開発を行う

3. 受注後生産や発注の導入

これは、「今すぐ」というわけにはいきませんが

在庫の減少には高い効果があります。

例えば、「オーダー型」の商品販売をしている会社なんかが

その見本です。

自社の商品の中で「受注後生産」ができる商品はないのかを

再検討することは、在庫数の改善、しいては資金繰りの改善に

大きく役立つことでしょう。

また、サプライチェーン全体を可視化し、

サプライヤーとの連携を強化することや、

「長い付き合いだから」ではなく、効率的に仕入れや卸ができるように

することも大切です。

こちらも一度立ち止まり、「なぜ、この会社から仕入れているのか?」

を検討し、仕入れ先への改善提案や最悪、変更なども

考えていく必要があります。

(ローカルベンチマークを用いた業務改善策作成の際などに

このような考えが出てきます。「ロカベン」で検索してみて下さい)

在庫管理は会社の未来を左右する!

「在庫管理は会社の未来を左右する」と書くと

非常に大袈裟に聞こえるかもしれませんが

在庫を抱える企業である以上、永続的に関わる問題です。

その上、「資金繰り改善のために売上を伸ばす」ような施策と違い

ある程度は「自社だけの工夫」で改善できるものです。

つまりは「手が付けやすい改善策」となりますので

積極的に取り入れてほしい施策の一つです。

まとめ

在庫管理は資金効率や収益性に影響を与える重要な業務の1つです。

資金繰りの改善、収益性の向上、しいては、企業価値の向上を実現できます。

まずは、自社の在庫状況を把握し、課題を明確にすることから始めましょう。

人口が増え、自然発生的に市場が拡大する時代には

どんなに頑張っても20年以上はかかります。

財務も在庫も以前と同じ「ドンブリ」では経営は成り立たなくなります。

最後にもう一度

「在庫」は「財庫」にも「罪庫」にもなる

在庫、積み上がってませんか?

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

では、スタート!

「年に1個しか売れない商品も、販売チャンス逃したくない」

その気持ち、よく分かります。でもちょっと待ってください!

その在庫、もしかしたら会社の未来を暗くしているかもしれません。

今回は、「在庫が会社のお金に与える悪影響」 に焦点を当て、

具体的な改善策と合わせて解説していきます。

▼ 本記事の内容

1. 在庫過多の危険性とは?

2. 「資金効率」が悪化するってどういうこと?

3. 今すぐできる!在庫管理改善策3選

この記事を読めば、在庫管理の重要性と、

それが会社にもたらす明るい未来が見えてきます。

ぜひ最後まで読んで、明日からのビジネスに役立ててください!

在庫過多は会社の財政を悪化させる!?

「在庫 = 会社の現金」ということを忘れていませんか?

売れない在庫は、ただ倉庫のスペースを占領しているだけではありません。

会社の資金を眠らせることとなり、

本来、現金として使えたはずの資金が自由に使えないこととなります。

1. 資金効率の悪化

在庫として商品を購入するということは、

会社の資金(現金)が商品に形を変えているということ。

そして、売れない在庫はいつまで経っても現金として戻ってきません。

よって、資金が固定化され、新たな事業投資や設備投資の機会を逃すことになりかねません。

「年1回の販売機会のロス」と「会社の将来へ向けた機会ロス」

どちらを選ぶべきか再考する必要があります。

2. 利益の減少

売れない在庫は、当然ながら利益を生み出しません。

それどころか、保管費用や管理費用などのコストが発生し、利益を圧迫します。

つまりは、せっかく稼いだ「利益」を倉庫の中で寝ている「在庫」が

「溶かしている」ことになります。

3. 資金繰り悪化のリスク

在庫が増えすぎると、商品に投資された資金が回収できず、

会社の資金繰りが悪化する可能性があります。

さらに、金融機関からの評価にも悪影響があることも。

金融機関は、企業の「売上」と「在庫」のバランスを注視しています。

売上に対して在庫が増えすぎている状態、

もしくは、売上が落ちているのに在庫が増えている状態は

経営の健全性や決算内容が疑われ、

融資の判断時に良くない影響を与える可能性があります。

「在庫」は「財庫」にもなれば「罪庫」にもなることを

是非、認識してください。

いますぐできる!在庫管理3つの改善策

では、具体的にどのように在庫管理を改善すればよいのでしょうか?

すぐに実践できる3つの方法を紹介します。

1. 需要予測の精度向上

過去の販売データや市場トレンドを分析し、

需要を細かく予測することで、過剰な在庫を抱えるリスクを減らすことができます。

2. 在庫回転率の向上

在庫回転率は、在庫がどれだけ効率的に販売されているかを示す指標です。

適切な在庫管理システムを導入したり、

販売促進活動を見直したりすることで、在庫回転率を向上させることができます。

売れ筋商品を把握し、重点的に販売する

季節外れ商品をセールで販売する

顧客のニーズに合わせた商品開発を行う

3. 受注後生産や発注の導入

これは、「今すぐ」というわけにはいきませんが

在庫の減少には高い効果があります。

例えば、「オーダー型」の商品販売をしている会社なんかが

その見本です。

自社の商品の中で「受注後生産」ができる商品はないのかを

再検討することは、在庫数の改善、しいては資金繰りの改善に

大きく役立つことでしょう。

また、サプライチェーン全体を可視化し、

サプライヤーとの連携を強化することや、

「長い付き合いだから」ではなく、効率的に仕入れや卸ができるように

することも大切です。

こちらも一度立ち止まり、「なぜ、この会社から仕入れているのか?」

を検討し、仕入れ先への改善提案や最悪、変更なども

考えていく必要があります。

(ローカルベンチマークを用いた業務改善策作成の際などに

このような考えが出てきます。「ロカベン」で検索してみて下さい)

在庫管理は会社の未来を左右する!

「在庫管理は会社の未来を左右する」と書くと

非常に大袈裟に聞こえるかもしれませんが

在庫を抱える企業である以上、永続的に関わる問題です。

その上、「資金繰り改善のために売上を伸ばす」ような施策と違い

ある程度は「自社だけの工夫」で改善できるものです。

つまりは「手が付けやすい改善策」となりますので

積極的に取り入れてほしい施策の一つです。

まとめ

在庫管理は資金効率や収益性に影響を与える重要な業務の1つです。

資金繰りの改善、収益性の向上、しいては、企業価値の向上を実現できます。

まずは、自社の在庫状況を把握し、課題を明確にすることから始めましょう。

人口が増え、自然発生的に市場が拡大する時代には

どんなに頑張っても20年以上はかかります。

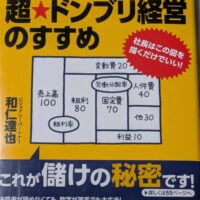

財務も在庫も以前と同じ「ドンブリ」では経営は成り立たなくなります。

最後にもう一度

「在庫」は「財庫」にも「罪庫」にもなる

在庫、積み上がってませんか?

2025.08.08

数あるブログの中から、私のブログへの訪問、有難うございます。

地元函館や北海道はもちろん、「お金に困まらない経営をしたいあなた」

そのために、一生懸命書き続けます。

2分で読めるAI要約:「売上はあるのにお金が残らない」理由と解決策

「売上は好調なのに、なぜか手元にお金が残らない」と感じる経営者は少なくありません。

その原因は、決算書の「利益」と会社の「現金(キャッシュ)」の流れが一致していないからです。

会社の生命線である現金の流れ(キャッシュフロー)は、①営業・②投資・③財務の3つの活動で成り立っています。

これを①呼吸・②筋肉増強・③循環と捉え、お金が残る体質への改善策を見ていきましょう。

1. 営業キャッシュフロー:「呼吸」を深く、楽にする

本業で稼ぐ現金の流れです。ここがマイナスなのは「呼吸困難」の状態。まずは流れをスムーズにすることが最優先です。

入金を早く:取引先に支払サイトの短縮を交渉する。高額な請求は分割も検討。

在庫を減らす:売れない在庫(罪庫)はセールで現金化し、過剰発注をやめる。在庫は「眠っているお金」です。

支払いを遅く:仕入先に支払サイトの延長を交渉する。

2. 投資キャッシュフロー:「筋肉増強」の刃を研ぐ

将来の成長のための設備投資などです。無計画な投資は会社の体力を奪います。

小さく試す:いきなり大規模投資せず、スモールテストで効果を検証してから拡大する。

資産を現金化:使っていない機械や不動産は「いつか使うかも」と放置せず、売却して現金に変える。

3. 財務キャッシュフロー:「循環」を整える

借入や返済など、資金調達の流れです。ここの管理を誤ると、資金繰りが一気に悪化します。

借入の期間と目的を一致させる:設備のような長期投資には「長期融資」、短期の運転資金には「短期融資」を使い、月々の返済負担を最適化する。

借入は「総額」より「月々の返済額」に注意:低金利に惹かれて安易に借入を重ねると、借入総額は同じでも「本数」が増えることで月々の返済額が膨れ上がり、首を絞めることになります。

まとめ

健全な経営とは、「①営業(呼吸)」で稼いだ現金を「②投資(筋肉増強)」に回し、

足りない分を「③財務(循環)」で賢く補うサイクルを回すことです。

資金難は「数字が苦手」という意識から始まります。

まずはこの3つのキャッシュフローを直視することから、お金に困らない「筋肉質」な経営体質への改善を始めましょう。

本文

「売上は好調なのに、なぜか手元にお金が残らない」

「月末の支払いがいつも不安で、頭から離れない」

もし、あなたがそう感じているなら、

それは決算書の「利益」と、会社の「現金」の流れが一致していないからです。

会社の生命線ともいえるキャッシュフロー(現金の流れ)は、

営業、投資、財務の3つの活動がバランス良く循環してこそ、健全な状態を保てます。

この3つの流れを、それぞれ「呼吸」「筋肉増強」「循環」と捉え、

あなたの会社のお金がなぜ残らないのか、その原因と具体的な改善策を見ていきましょう。

1. 営業キャッシュフロー 「呼吸」を深くする

営業キャッシュフローは、本業でどれだけの現金を稼ぎ出したかを示すものです。

ここがマイナスということは、まさに「呼吸困難」の状態。

まずは、楽に息ができるように、お金の流れをスムーズにすることから始めましょう。

改善のヒント

1. 売掛金の回収を早める

取引先に「支払サイトの短縮」を交渉してみましょう。

「そんなこと無理だ」と思うかもしれません。

しかし、支払いを少しでも早くしてもらえれば、

その分、運転資金として借りているお金を減らせます。当然、利息の負担も軽くなります。

せっかく稼いだ利益が、銀行への利息で消えていくのはもったいないですよね。

そのお金は、もっと前向きなことに使いましょう。

また、高額な売掛金は分割請求も検討し、入金までのタイムラグを圧縮することで、資金繰りに余裕が生まれます。

2. 在庫を圧縮する

いつまでも売れない在庫は、思い切って「処分セール」で現金化しましょう。

そして、発注ロットを見直し、過剰な在庫を持たないように最適化することも重要です。

「年に一度の注文でも、在庫を切らせたくない」という話を聞きます。気持ちわかります。

しかし、その「年一回の注文」の時期を特定し、

その時期に合わせて在庫を確保するなどの工夫はできませんか?

在庫は「眠っているお金」です。お金が固定化されている状態は、資金繰りを圧迫します。

滞留在庫のことを「罪庫」と呼ぶこともあります。

この「罪庫」を解消することは、キャッシュフロー改善に直結します。

3. 仕入れ条件を改善する

仕入先に「支払サイトの延長」を交渉してみるのも一つの手です。

これも難しいと感じるかもしれません。

しかし、取引先にとっても、未回収になるよりはマシなはずです。

選択肢として捨てるべきではありません。

また、もし可能であれば、同業他社と共同で仕入れすることで、

交渉力が上がり、仕入れコストを下げられる可能性もあります。

4. 売上を上げる

これは言わずもがな。キャッシュフローを改善する最も直接的な方法です。

2. 投資キャッシュフロー 「成長の刃」を研ぐ

投資キャッシュフローは、会社の将来的な成長のために行う設備投資や不動産の売買などを示すものです。

リスクとリターンをしっかり見極め、確実に成果を出すことが重要です。

投資3原則

1.スモールテスト → 検証 → 拡大

まず小規模に導入し、成果を確認してから本投資へ向かうようにしましょう。

2.PBP(投資回収期間)を算定

借入金の返済期間や減価償却年数を超えるような投資は

「夢」ではなく「賭け」かもしれません。再検討が必要です。

3.眠れる資産をキャッシュ化

使っていない設備・不動産は売却を検討しましょう。

「いつか使うかも」「いつか値上がりするかも」

これも、その気持ちよくわかります。

しかし、1円も生んでいない資産を持つことは

会社経営として正しい状態ではありません。

3. 財務キャッシュフロー 「循環系」を整える

1. 資金の用途と期間を一致させる

設備投資には、その設備の耐用年数に応じた「長期融資」を、

短期的な運転資金には「短期融資」を使いましょう。

長期借入で運転資金を賄ってしまうと、月々の返済負担が増えてしまいます。

補足

本来は「短期資金は短期借入、設備資金は長期借入」が原則。

長期借入で運転資金を賄うこと自体が“悪”というより、

上記記述は、返済年限が用途より長すぎても短すぎても資金繰りを圧迫するという意味です。

2. 借入は「金額」ではなく「本数」に注意する

「多額の借金で経営破綻」というニュースをよく見ますが、

実は問題は「借入金の総額」だけではありません。

以下の例を見てみましょう。わかりやすさを重視するため

利息は考えないものとします。

借入金A:1200万円(10年返済、月々10万円)

5年後に残債600万円