#資金繰り表 に関連するブログ

-

賢い経営者の運転資金調達術~借入のベストタイミングと実践手順

2025.06.20

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にする」

そのために、一生懸命書き続けます。

「資金繰りは会社の血液」とよく言われますが、

では、企業が銀行から運転資金を借りる

ベストなタイミングはいつなのでしょうか?

結論から先にお伝えすると、

それは「経営が順調なうち」です。

多くの経営者は「資金が足りなくなってから借りるものだ」

と考えがちですが、それは大きな間違い。

経営が順調で、資金に余裕がある時期にこそ、

将来の成長機会を逃さず、

金利や条件交渉でも主導権を握ることができます。

この記事では、企業が銀行から

運転資金を借り入れるべきタイミングについて、

具体的な判断軸と成功のポイントを詳しく解説します。

1. 売上好調時こそ注意!

「黒字倒産」リスクとキャッシュ・コンバージョン・サイクル(CCC)

一見矛盾しているようですが、一般的には

売上が好調な時こそ運転資金が必要になります。

新規の大口受注が増えれば、

仕入れや生産を前倒しする必要があり、

その支払い(買掛金)が先行します。

しかし、売上代金(売掛金)が入金されるのは数ヶ月後。

この「売上から入金までの期間(売掛金の回収期間)に

資金が一時的に不足する現象が、

いわゆる「資金ショート」の原因です。

その結果が黒字倒産となります。

このような状況を把握するために役立つのが、

キャッシュ・コンバージョン・サイクル(CCC)です。

CCCは「在庫日数 + 売掛金回収日数 - 買掛金支払日数」

で計算され、仕入れから販売、

現金回収までにかかる期間を示します。

と書いても、わかりづらいですよね。

なので、具体例は書きません。

何か、「プロっぽい」感じが出ますが

中小企業の経営者が使えなければ

何の意味もありません。

ですから、私は現場で、こんな式は使いません。

となると、どうするればよいのか?

私のブログでは何度も登場していますが

やはり「資金繰り表」です。

一目瞭然で資金の増減がわかりますし

運転資金の増加局面で銀行に融資の提案を求める時は

資金繰り表を銀行員に提出してあげると

とても喜ばれます。

とはいえ、資金繰り表とて、なかなか難しいという場合は

せめて「口座残高」だけでもチェックしましょう。

ただし、「毎日」です。

口座残高を毎日チェックしていれば

売り上げは伸びているのに、現金が増えない

もしくは、減っているという「違和感」を

感じ取れるはずです。

その違和感を感じたら、銀行や私のような人に相談してみましょう。

銀行員は優秀な方が多いですから

社長の「違和感」の原因を教えてくれると思います。

そして、必要があれば融資の提案をしてくれるはずです。

また、季節変動がある業種では、

繁忙期に合わせて仕入れや人員を

前倒しする資金が必須となります。

閑散期に返済原資が確保できるかも同時に確認し、

予測可能な資金需要に対しては、

余裕を持ったタイミングで融資枠を確保しておくことが重要です。

2. 成長投資と運転資金は分けて考える

事業拡大のために新規設備への投資を行う際や、

大型受注への先行発注が必要な局面では、

運転資金を設備投資で食い潰す前に、

「資金を色分け」することが重要です。

設備投資は長期融資で、

短期的な運転資金は短期融資で手当てする。

これが基本です。

残念なことにこの融資の形が「バブル崩壊後」に

日本から姿を消しました。

数年前から、銀行員の間でも「運転資金は短期融資で」

ということが当たり前となってはていますが

融資先の方が理解できていないために

短期融資を断ることもあるそうです。

しかし、短期融資の利用は、返済バランスを保ち、

会社によっては資金繰りを劇的に改善でき

資金ショートを防ぐことができます。

3. 金利サイクルと市場環境を見極める

資金調達のコストに直結するのが金利です。

2025年6月時点で日銀は金利を据え置きつつも、

年内に追加利上げの可能性を残しています。

このような金利上昇局面の場合、

当然のことですが、金利が上がる前に借りるのが鉄則です。

「余計な資金は借りたくない」

その気持ちは、よくわかります。

余計な金利の支払いも発生しますし。

ですが、金利が上がるということは

一般的に考えて「景気が拡大傾向」ということになります。

つまりは「売上アップ」のチャンスということです。

早めに、低い金利で資金調達しておくことは

金利上昇のリスクを回避する行動であり

ビジネスチャンスを確実にとらえるために必要な

「投資判断」の一つだと思います。

4. 財務指標で「健康診断」を行う

日頃から自社の財務状況を客観的に把握し、

「健康診断」を行うことも大切です。

以下のような兆候が見られたら、

借り入れ準備フェーズに移行することを検討しましょう。

営業キャッシュフローが2期連続でマイナス

・本業で現金を稼げていない状態を示します。

決算書の損益計算書では「黒字」は

営業外収益などが含まれていますので

会社は「事業」を行っているのですから

その事業時単体で「黒字」であることが必要です。

クイック比率(当座比率)が100%を下回る

・短期的な支払能力に不安がある状態です。

ざっくりですが

「現預金」(借入のある銀行に預けている定期預金等は差し引いて下さい)

「売掛債権(売掛金や受取手形)を足したものを

「流動負債」で割った数字に100を掛けた数字が

100を超えているかどうか

(現預金+売掛金)÷流動負債×100

貸借対照表から、必要な数字を拾ってきましょう。

といっても、ほんの数個です。

でも、こんな数字をいちいち計算しなくても

3ヶ月先までの資金繰り表を作成すればいいことなのです。

5. 関係性づくりは「晴れの日」に

銀行との関係構築は、

資金繰りが苦しくなってからではなく、

業績が好調な「晴れの日」こそ行うべきです。

銀行は「借りに来る時だけ顔を出す会社」よりも、

決算報告や試算表をタイムリーに提出し、

日頃から情報を共有する会社を高く評価します。

業績が好調なうちに、追加の融資枠の相談や、

将来の会社の姿を話すことにより、

信用枠を厚くしておくことが好機です。

いざという時に迅速かつ有利な条件で

資金を調達できる体制を整えておくことで、

不測の事態にも対応できるレジリエンス(回復力)

の高い企業体質を築けます。

借入交渉を成功させる3ステップ

実際に銀行に融資を申し込む際には、

以下の3つのステップを踏むことで、

交渉を有利に進められる可能性が高まります。

1.必要額を“根拠ある数字”で示す

「いつ(何か月後に)」「いくら」必要なのかを

月次資金繰り表、事業計画書、受注残一覧などを用いて、

なぜその資金が必要なのかを具体的に裏付けましょう。

2.返済シナリオを複数提示する

基本となるベースケース(現状のまま推移)に加え、

売上が10%%減少した場合などを想定したストレスケースを用意し、

どのような状況でも返済が可能であることを示しましょう。

3.未来志向のストーリーを語る

単に資金が必要な理由だけでなく、

借り入れによって「いかに利益とキャッシュフローを創出し、

地域経済に貢献していくか」という

企業のビジョンと将来性を熱意を持って伝えましょう。

やはり最後は「人間力」がものを言います。

まとめ

運転資金の借り入れは、「足りなくなってから」では遅すぎます。

・資金が潤沢、事業が順調なうちに融資枠を確保

・金利上昇前に固定化

・成長局面でフル活用できるよう財務体質を整える

この3点を押さえれば、

金融機関は力強いパートナーとなり、

あなたの会社のビジョン実現を

力強く後押ししてくれるはずです。

積極的に資金戦略を立て、

会社の未来に追い風を呼び込みましょう。

眩しいほどに輝こう!

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にする」

そのために、一生懸命書き続けます。

「資金繰りは会社の血液」とよく言われますが、

では、企業が銀行から運転資金を借りる

ベストなタイミングはいつなのでしょうか?

結論から先にお伝えすると、

それは「経営が順調なうち」です。

多くの経営者は「資金が足りなくなってから借りるものだ」

と考えがちですが、それは大きな間違い。

経営が順調で、資金に余裕がある時期にこそ、

将来の成長機会を逃さず、

金利や条件交渉でも主導権を握ることができます。

この記事では、企業が銀行から

運転資金を借り入れるべきタイミングについて、

具体的な判断軸と成功のポイントを詳しく解説します。

1. 売上好調時こそ注意!

「黒字倒産」リスクとキャッシュ・コンバージョン・サイクル(CCC)

一見矛盾しているようですが、一般的には

売上が好調な時こそ運転資金が必要になります。

新規の大口受注が増えれば、

仕入れや生産を前倒しする必要があり、

その支払い(買掛金)が先行します。

しかし、売上代金(売掛金)が入金されるのは数ヶ月後。

この「売上から入金までの期間(売掛金の回収期間)に

資金が一時的に不足する現象が、

いわゆる「資金ショート」の原因です。

その結果が黒字倒産となります。

このような状況を把握するために役立つのが、

キャッシュ・コンバージョン・サイクル(CCC)です。

CCCは「在庫日数 + 売掛金回収日数 - 買掛金支払日数」

で計算され、仕入れから販売、

現金回収までにかかる期間を示します。

と書いても、わかりづらいですよね。

なので、具体例は書きません。

何か、「プロっぽい」感じが出ますが

中小企業の経営者が使えなければ

何の意味もありません。

ですから、私は現場で、こんな式は使いません。

となると、どうするればよいのか?

私のブログでは何度も登場していますが

やはり「資金繰り表」です。

一目瞭然で資金の増減がわかりますし

運転資金の増加局面で銀行に融資の提案を求める時は

資金繰り表を銀行員に提出してあげると

とても喜ばれます。

とはいえ、資金繰り表とて、なかなか難しいという場合は

せめて「口座残高」だけでもチェックしましょう。

ただし、「毎日」です。

口座残高を毎日チェックしていれば

売り上げは伸びているのに、現金が増えない

もしくは、減っているという「違和感」を

感じ取れるはずです。

その違和感を感じたら、銀行や私のような人に相談してみましょう。

銀行員は優秀な方が多いですから

社長の「違和感」の原因を教えてくれると思います。

そして、必要があれば融資の提案をしてくれるはずです。

また、季節変動がある業種では、

繁忙期に合わせて仕入れや人員を

前倒しする資金が必須となります。

閑散期に返済原資が確保できるかも同時に確認し、

予測可能な資金需要に対しては、

余裕を持ったタイミングで融資枠を確保しておくことが重要です。

2. 成長投資と運転資金は分けて考える

事業拡大のために新規設備への投資を行う際や、

大型受注への先行発注が必要な局面では、

運転資金を設備投資で食い潰す前に、

「資金を色分け」することが重要です。

設備投資は長期融資で、

短期的な運転資金は短期融資で手当てする。

これが基本です。

残念なことにこの融資の形が「バブル崩壊後」に

日本から姿を消しました。

数年前から、銀行員の間でも「運転資金は短期融資で」

ということが当たり前となってはていますが

融資先の方が理解できていないために

短期融資を断ることもあるそうです。

しかし、短期融資の利用は、返済バランスを保ち、

会社によっては資金繰りを劇的に改善でき

資金ショートを防ぐことができます。

3. 金利サイクルと市場環境を見極める

資金調達のコストに直結するのが金利です。

2025年6月時点で日銀は金利を据え置きつつも、

年内に追加利上げの可能性を残しています。

このような金利上昇局面の場合、

当然のことですが、金利が上がる前に借りるのが鉄則です。

「余計な資金は借りたくない」

その気持ちは、よくわかります。

余計な金利の支払いも発生しますし。

ですが、金利が上がるということは

一般的に考えて「景気が拡大傾向」ということになります。

つまりは「売上アップ」のチャンスということです。

早めに、低い金利で資金調達しておくことは

金利上昇のリスクを回避する行動であり

ビジネスチャンスを確実にとらえるために必要な

「投資判断」の一つだと思います。

4. 財務指標で「健康診断」を行う

日頃から自社の財務状況を客観的に把握し、

「健康診断」を行うことも大切です。

以下のような兆候が見られたら、

借り入れ準備フェーズに移行することを検討しましょう。

営業キャッシュフローが2期連続でマイナス

・本業で現金を稼げていない状態を示します。

決算書の損益計算書では「黒字」は

営業外収益などが含まれていますので

会社は「事業」を行っているのですから

その事業時単体で「黒字」であることが必要です。

クイック比率(当座比率)が100%を下回る

・短期的な支払能力に不安がある状態です。

ざっくりですが

「現預金」(借入のある銀行に預けている定期預金等は差し引いて下さい)

「売掛債権(売掛金や受取手形)を足したものを

「流動負債」で割った数字に100を掛けた数字が

100を超えているかどうか

(現預金+売掛金)÷流動負債×100

貸借対照表から、必要な数字を拾ってきましょう。

といっても、ほんの数個です。

でも、こんな数字をいちいち計算しなくても

3ヶ月先までの資金繰り表を作成すればいいことなのです。

5. 関係性づくりは「晴れの日」に

銀行との関係構築は、

資金繰りが苦しくなってからではなく、

業績が好調な「晴れの日」こそ行うべきです。

銀行は「借りに来る時だけ顔を出す会社」よりも、

決算報告や試算表をタイムリーに提出し、

日頃から情報を共有する会社を高く評価します。

業績が好調なうちに、追加の融資枠の相談や、

将来の会社の姿を話すことにより、

信用枠を厚くしておくことが好機です。

いざという時に迅速かつ有利な条件で

資金を調達できる体制を整えておくことで、

不測の事態にも対応できるレジリエンス(回復力)

の高い企業体質を築けます。

借入交渉を成功させる3ステップ

実際に銀行に融資を申し込む際には、

以下の3つのステップを踏むことで、

交渉を有利に進められる可能性が高まります。

1.必要額を“根拠ある数字”で示す

「いつ(何か月後に)」「いくら」必要なのかを

月次資金繰り表、事業計画書、受注残一覧などを用いて、

なぜその資金が必要なのかを具体的に裏付けましょう。

2.返済シナリオを複数提示する

基本となるベースケース(現状のまま推移)に加え、

売上が10%%減少した場合などを想定したストレスケースを用意し、

どのような状況でも返済が可能であることを示しましょう。

3.未来志向のストーリーを語る

単に資金が必要な理由だけでなく、

借り入れによって「いかに利益とキャッシュフローを創出し、

地域経済に貢献していくか」という

企業のビジョンと将来性を熱意を持って伝えましょう。

やはり最後は「人間力」がものを言います。

まとめ

運転資金の借り入れは、「足りなくなってから」では遅すぎます。

・資金が潤沢、事業が順調なうちに融資枠を確保

・金利上昇前に固定化

・成長局面でフル活用できるよう財務体質を整える

この3点を押さえれば、

金融機関は力強いパートナーとなり、

あなたの会社のビジョン実現を

力強く後押ししてくれるはずです。

積極的に資金戦略を立て、

会社の未来に追い風を呼び込みましょう。

眩しいほどに輝こう!

-

「B/Sで見る“会社の体力”―3つの指標と資金繰り改善のポイント」

2025.05.09

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

昨日、地元の水産物販売などを

メインとした会社が倒産したという

ニュースが流れた。

従業員が新会社を設立し、販売部門を引き継ぐ

ようですが取引先等がスムーズに

取引してくれるのかは、疑問視されます。

どうか、頑張ってください。

二度と同じことが起きないよう

しっかりと「会社のお金」の勉強をし

強い会社を作ってください。

先日、B/S全体を図形によって把握する方法を

書きましたが、本日は、

B/Sの勘定科目を使った「自社の体力測定」の方法

を書いてみようと思います。

(前回の記事)

https://sato-insurance.jp/blog/377/

本題に入る前に、大切なことなので

繰り返し言います!

「会社は、P/L(売上)ではなく、B/S(資金・現預金)で倒産します」

新聞等のメディアには「コロナにより売上急減」や

「融資残高」つまり「借金の額」などの

数字がピックアップされますが

誤解を恐れずに言うのなら

「売上が減る」や「借金が多い」は

倒産の直接的な原因ではありません。

「そんな、馬鹿言ってんじゃない」という方

日産を見てください。2024年度の決算予測が

7500億の巨額な赤字ですよ。

(うち、5000億程度は減損損失)

しかし、全く「倒産」だなんて聞きません。

どころか、発表後一時株価が上がりました。

何故か?

2024年3月末の時点で現預金が

「1兆8000億円」あるからです。

もし、現預金が8000億円しかなかったら

そりゃもう、大騒ぎとなるはずです。

「うちは売上があるから大丈夫」

「うちは売り上げが上がっているから大丈夫」

そう思っていませんか?

本当にそうでしょうか?

決算書上は利益が出ていても、

ある日突然資金ショートに陥ってしまい、

黒字倒産してしまう企業は少なくありません。

実際、倒産した会社の約5割が

「P/L上は黒字」だと言われています。

企業の「本当の体力」は売上や利益ではなく、

「現金(キャッシュ)」なのです。

もし明日、仕入先への支払いができなくなったら?

従業員の給与が払えなくなったら?

いずれも事業の継続は極めて難しくなってしまいます。

経営者はまず、「会社の体力=資金力」を測るために

次の3つの指標を押さえください。

そのうえで資金繰りを改善するための

具体的なアクションをわかりやすくご紹介します。

今のうちに会社のお金の「見える化」を進めておけば、

いざという時にも柔軟に対応できるでしょうし

その「いざ」がいつ訪れるのかを把握できます。

1.会社の資金体力を把握する3つの指標

① 運転資金の残り月数(資金繰りの耐久度)

「運転資金の残り月数」とは、

現預金が毎月の固定費もしくは、月商に対して

どれほどの期間を支えられるかの目安です。

計算式は至ってシンプルで、

「現預金 ÷ 毎月の固定費」

最低でも3か月分が望ましく、

できれば6か月分を確保しておくと安心です。

コロナのような自力では防ぎようのない現象や

仕入先や取引先の突然の倒産による売掛金回収不能

大口取引先との取引消滅などの際にも

数か月の余力があれば立て直しや

銀行からの資金調達などの猶予が生まれます。

もし、どうしても現金は持ちたくないという方は

「当座貸越」の設定にチャレンジしましょう。

詳しくは書きませんが、銀行への十分な信用力があれば

可能です。

② 売掛金サイトと買掛金サイトのズレの確認

売掛金が回収できるのが3か月後なのに、

買掛金の支払いは2か月後……。

このように、入金サイトと出金サイトにズレがあれば、

その分1か月分の資金が不足してしまいます。

図や表を使い、今後のキャッシュフローを予測してみると、

このギャップが一目瞭然。

入金と出金のタイミングを調整できれば、

資金ショートのリスクを減らせるのです。

一番いい状態は「売掛金が先 買掛金が後」

Amazonは、その代表格と言えます。

売掛金回転率が12.5回/年

買掛金回転率が4.38回/年

(2023年度の財務データから算出)

年間4.38回支払い 12.5回入金がある

羨ましい限りです。

③ 毎月の資金繰り表の作成

会社のキャッシュを安定的に回すには、

「今後どれくらいの入出金があり、

いつごろ現金が不足するのか」を

見える化する必要があります。

そこでおすすめしたいのが、

1か月単位の資金繰り表の作成です。

まずは、ザックリでも構いませんので、

翌月以降の現金残高をシミュレーションしてみましょう。

早めに危機を察知できれば、

金融機関への借入打診や、支出の削減など、

手を打つ時間が十分に取れます。

とはいえ、資金繰り表を作っている中小企業は

非常に少ないのが現実です。

理由としては

「そもそも、作り方がわからない」

「伝票類が整理されていない」

「時間がない」 などなど

上記の問題を1発で解消するとすれば

売掛の伝票を毎日整理する「仕組み」を作ったうえで

経理の専門職の人間を雇うこと

これが一番早い解決策です。

そのうえで、可能であれば会計事務所と連携した

会計ソフトを導入すれば、ほぼ完璧です。

「・・・・・・年間何百万の支出増」

厳しいですよね。

現実的な解決策としては

「1日10分だけ、時間を空ける」(伝票整理)

これだけです。

可能であれば「出納簿」をつけましょう。

そして、月が明けたら整理した伝票と出納簿を

会計事務所に即提出

「勘定元帳」を作ってもらったうえで

会計事務所や私たちのようなコンサルタントに

資金繰り表を作ってもらいましょう。

どのような資金繰り表になるかは

それぞれなのでわかりませんが

例えば私なら、資金繰り表をもとに

事業計画や資金計画、銀行借り入れの際の資料などに

なるような資金繰り表を作ります。

デメリットとしては

会計事務所もしくはコンサルタントへ

新たな報酬の支払いが発生することです。

しかし、経営者と一緒になり経営計画を立てたり

銀行交渉の手助けができたり

社長と社員の数字に対する「意識のズレ」を

修正してくれたりしてくれれば、

支払った報酬以上の成果が生まれるでしょうし、

なにより、経理担当者を雇用するより、遥かに低額で

「社長の右腕」を得ることができるメリットが生まれます。

3.資金体力を改善する3つのアクション

① 無駄な支出の削減

まず手を付けやすいのは、固定費の削減です。

オフィスの家賃や通信費、サブスクリプション契約など

不要な出費はないか、定期的に洗い出しましょう。

なお、固定費の代名詞である「人件費」

ここに手を付けるのは最後にしましょう。

現在の売り上げの減少はもちろん

将来の会社の成長の芽を摘み取ってしまう

可能性があります。

確かに経費削減としては、効果が高いですが

「もろ刃の剣」であることをお忘れなく。

「人件費」は「コスト」ではなく「投資」である。

基本はこのスタンスで経営にあたりましょう。

② 入金サイトの短縮/出金サイトの交渉

取引先との契約内容を見直し、

入金サイトを短縮できるよう交渉することも一案です。

また、支払いサイクルを後ろ倒しにできるよう、

仕入先と相談するのも有効。

お互いの信頼関係を大切にしつつ、

少しでも資金ギャップを埋める努力が必要です。

とはいえ、こんな教科書的なこと言っても

当たり前すぎますし、上記は全て「相手」がある話です。

つまりは、自分の努力だけでは解決できないことです。

そこで、「一人支払いサイクル改善作戦」

自社の商品や在庫1点1点を見直しましょう。

「受注販売できるものはないか?」

もしくは、「その体制に移行できそうなものはないか?」

「数年に1度くらいしか、売れない商品はないか?」

販売機会をロスする可能性はありますが

こまめな仕入れや在庫整理は

確実に利益やキャッシュ増に貢献します。

しかも、自社の努力だけでできることですから

「やらない」という選択肢はないはずです。

③ 資金繰り表や借入残高一覧表の作成

資金繰り表の作成、銀行への提出は

みなさんが思っている以上に銀行へのアピールになります。

インパクトや破壊力があると言ってもいいでしょう。

また、借入残高一覧の作成により

信用保証枠の事前確認や適切な借入方法への転換が

一目でわかるようになります。

プロパー融資や当座貸越の設定など

金融機関との交渉時にも役に立ちます。

銀行担当者に見せることにより

思わぬ好条件の融資の紹介などの

きっかけとなりますので、お勧めです。

このようにして、金融機関と日頃から関係を

築いておくことがポイントです。

「借入残高一覧表」フォーマット

各種書式ダウンロード | 南日本銀行

(金融機関取引状況表)

他にも、たくさん無料のものがあります。

「資金繰り表ってどう作ればいいの?」

「自社の資金耐久月数を知りたい!」

そんな方は、お気軽に無料相談をお使いください。

今すぐ「資金の見える化」を始めましょう。

本当の意味での「強い会社」を目指して一歩を踏み出しましょう。

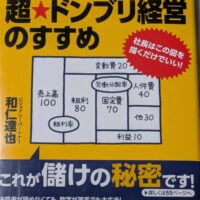

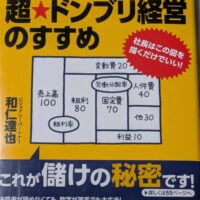

この本「お勧め」ですよ

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

昨日、地元の水産物販売などを

メインとした会社が倒産したという

ニュースが流れた。

従業員が新会社を設立し、販売部門を引き継ぐ

ようですが取引先等がスムーズに

取引してくれるのかは、疑問視されます。

どうか、頑張ってください。

二度と同じことが起きないよう

しっかりと「会社のお金」の勉強をし

強い会社を作ってください。

先日、B/S全体を図形によって把握する方法を

書きましたが、本日は、

B/Sの勘定科目を使った「自社の体力測定」の方法

を書いてみようと思います。

(前回の記事)

https://sato-insurance.jp/blog/377/

本題に入る前に、大切なことなので

繰り返し言います!

「会社は、P/L(売上)ではなく、B/S(資金・現預金)で倒産します」

新聞等のメディアには「コロナにより売上急減」や

「融資残高」つまり「借金の額」などの

数字がピックアップされますが

誤解を恐れずに言うのなら

「売上が減る」や「借金が多い」は

倒産の直接的な原因ではありません。

「そんな、馬鹿言ってんじゃない」という方

日産を見てください。2024年度の決算予測が

7500億の巨額な赤字ですよ。

(うち、5000億程度は減損損失)

しかし、全く「倒産」だなんて聞きません。

どころか、発表後一時株価が上がりました。

何故か?

2024年3月末の時点で現預金が

「1兆8000億円」あるからです。

もし、現預金が8000億円しかなかったら

そりゃもう、大騒ぎとなるはずです。

「うちは売上があるから大丈夫」

「うちは売り上げが上がっているから大丈夫」

そう思っていませんか?

本当にそうでしょうか?

決算書上は利益が出ていても、

ある日突然資金ショートに陥ってしまい、

黒字倒産してしまう企業は少なくありません。

実際、倒産した会社の約5割が

「P/L上は黒字」だと言われています。

企業の「本当の体力」は売上や利益ではなく、

「現金(キャッシュ)」なのです。

もし明日、仕入先への支払いができなくなったら?

従業員の給与が払えなくなったら?

いずれも事業の継続は極めて難しくなってしまいます。

経営者はまず、「会社の体力=資金力」を測るために

次の3つの指標を押さえください。

そのうえで資金繰りを改善するための

具体的なアクションをわかりやすくご紹介します。

今のうちに会社のお金の「見える化」を進めておけば、

いざという時にも柔軟に対応できるでしょうし

その「いざ」がいつ訪れるのかを把握できます。

1.会社の資金体力を把握する3つの指標

① 運転資金の残り月数(資金繰りの耐久度)

「運転資金の残り月数」とは、

現預金が毎月の固定費もしくは、月商に対して

どれほどの期間を支えられるかの目安です。

計算式は至ってシンプルで、

「現預金 ÷ 毎月の固定費」

最低でも3か月分が望ましく、

できれば6か月分を確保しておくと安心です。

コロナのような自力では防ぎようのない現象や

仕入先や取引先の突然の倒産による売掛金回収不能

大口取引先との取引消滅などの際にも

数か月の余力があれば立て直しや

銀行からの資金調達などの猶予が生まれます。

もし、どうしても現金は持ちたくないという方は

「当座貸越」の設定にチャレンジしましょう。

詳しくは書きませんが、銀行への十分な信用力があれば

可能です。

② 売掛金サイトと買掛金サイトのズレの確認

売掛金が回収できるのが3か月後なのに、

買掛金の支払いは2か月後……。

このように、入金サイトと出金サイトにズレがあれば、

その分1か月分の資金が不足してしまいます。

図や表を使い、今後のキャッシュフローを予測してみると、

このギャップが一目瞭然。

入金と出金のタイミングを調整できれば、

資金ショートのリスクを減らせるのです。

一番いい状態は「売掛金が先 買掛金が後」

Amazonは、その代表格と言えます。

売掛金回転率が12.5回/年

買掛金回転率が4.38回/年

(2023年度の財務データから算出)

年間4.38回支払い 12.5回入金がある

羨ましい限りです。

③ 毎月の資金繰り表の作成

会社のキャッシュを安定的に回すには、

「今後どれくらいの入出金があり、

いつごろ現金が不足するのか」を

見える化する必要があります。

そこでおすすめしたいのが、

1か月単位の資金繰り表の作成です。

まずは、ザックリでも構いませんので、

翌月以降の現金残高をシミュレーションしてみましょう。

早めに危機を察知できれば、

金融機関への借入打診や、支出の削減など、

手を打つ時間が十分に取れます。

とはいえ、資金繰り表を作っている中小企業は

非常に少ないのが現実です。

理由としては

「そもそも、作り方がわからない」

「伝票類が整理されていない」

「時間がない」 などなど

上記の問題を1発で解消するとすれば

売掛の伝票を毎日整理する「仕組み」を作ったうえで

経理の専門職の人間を雇うこと

これが一番早い解決策です。

そのうえで、可能であれば会計事務所と連携した

会計ソフトを導入すれば、ほぼ完璧です。

「・・・・・・年間何百万の支出増」

厳しいですよね。

現実的な解決策としては

「1日10分だけ、時間を空ける」(伝票整理)

これだけです。

可能であれば「出納簿」をつけましょう。

そして、月が明けたら整理した伝票と出納簿を

会計事務所に即提出

「勘定元帳」を作ってもらったうえで

会計事務所や私たちのようなコンサルタントに

資金繰り表を作ってもらいましょう。

どのような資金繰り表になるかは

それぞれなのでわかりませんが

例えば私なら、資金繰り表をもとに

事業計画や資金計画、銀行借り入れの際の資料などに

なるような資金繰り表を作ります。

デメリットとしては

会計事務所もしくはコンサルタントへ

新たな報酬の支払いが発生することです。

しかし、経営者と一緒になり経営計画を立てたり

銀行交渉の手助けができたり

社長と社員の数字に対する「意識のズレ」を

修正してくれたりしてくれれば、

支払った報酬以上の成果が生まれるでしょうし、

なにより、経理担当者を雇用するより、遥かに低額で

「社長の右腕」を得ることができるメリットが生まれます。

3.資金体力を改善する3つのアクション

① 無駄な支出の削減

まず手を付けやすいのは、固定費の削減です。

オフィスの家賃や通信費、サブスクリプション契約など

不要な出費はないか、定期的に洗い出しましょう。

なお、固定費の代名詞である「人件費」

ここに手を付けるのは最後にしましょう。

現在の売り上げの減少はもちろん

将来の会社の成長の芽を摘み取ってしまう

可能性があります。

確かに経費削減としては、効果が高いですが

「もろ刃の剣」であることをお忘れなく。

「人件費」は「コスト」ではなく「投資」である。

基本はこのスタンスで経営にあたりましょう。

② 入金サイトの短縮/出金サイトの交渉

取引先との契約内容を見直し、

入金サイトを短縮できるよう交渉することも一案です。

また、支払いサイクルを後ろ倒しにできるよう、

仕入先と相談するのも有効。

お互いの信頼関係を大切にしつつ、

少しでも資金ギャップを埋める努力が必要です。

とはいえ、こんな教科書的なこと言っても

当たり前すぎますし、上記は全て「相手」がある話です。

つまりは、自分の努力だけでは解決できないことです。

そこで、「一人支払いサイクル改善作戦」

自社の商品や在庫1点1点を見直しましょう。

「受注販売できるものはないか?」

もしくは、「その体制に移行できそうなものはないか?」

「数年に1度くらいしか、売れない商品はないか?」

販売機会をロスする可能性はありますが

こまめな仕入れや在庫整理は

確実に利益やキャッシュ増に貢献します。

しかも、自社の努力だけでできることですから

「やらない」という選択肢はないはずです。

③ 資金繰り表や借入残高一覧表の作成

資金繰り表の作成、銀行への提出は

みなさんが思っている以上に銀行へのアピールになります。

インパクトや破壊力があると言ってもいいでしょう。

また、借入残高一覧の作成により

信用保証枠の事前確認や適切な借入方法への転換が

一目でわかるようになります。

プロパー融資や当座貸越の設定など

金融機関との交渉時にも役に立ちます。

銀行担当者に見せることにより

思わぬ好条件の融資の紹介などの

きっかけとなりますので、お勧めです。

このようにして、金融機関と日頃から関係を

築いておくことがポイントです。

「借入残高一覧表」フォーマット

各種書式ダウンロード | 南日本銀行

(金融機関取引状況表)

他にも、たくさん無料のものがあります。

「資金繰り表ってどう作ればいいの?」

「自社の資金耐久月数を知りたい!」

そんな方は、お気軽に無料相談をお使いください。

今すぐ「資金の見える化」を始めましょう。

本当の意味での「強い会社」を目指して一歩を踏み出しましょう。

この本「お勧め」ですよ

-

【資金繰りの悪化】倒産の前兆を見逃すな!意識が変われば会社が変わる 会社が変われば夢が叶う

2024.12.06

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

では、スタート!

企業経営において欠かせない課題の一つが資金繰りです。

資金が枯渇すると、企業は破綻の危機に直面します。

その前兆となるのが「資金繰りの悪化」です。

体調不良の際に早期の検査と治療が重要であるように、

資金繰りの問題も早期に対処することが不可欠です。

ここでは、資金繰り悪化の主な原因とその解決策について考察していきます。

この記事を読めば、資金繰りの重要性を再認識し、

会社を安定経営に導くための具体的な方法がわかります!

なぜ資金繰りは悪化する? 経営を脅かす5つの原因

資金繰りが悪化する原因は、一つとは限りません。

複合的な要因が重なり、徐々に経営を圧迫していくケースがほとんどです。

まずは、よくある原因を把握し、

自社に当てはまるものがないかチェックしてみましょう。

1. 売上の減少・予測の難しさ

売上は利益の根源の一つです。

とはいえ特に天候に左右される業種などは

自力では、どうにもできないことが発生し

予定の売上を上げれない事態が発生します。

また、コロナやリーマンショックのような

世界的な問題が、ほぼ「10年に1度」のペースで起こっており

こちらも、売上に悪影響を与えます。

2. 急激な売上増加への対応不足

売上増加は喜ばしいことですが、仕入れ資金の準備が追いついていないと、

買掛金などの支払いができなくなってしまいます。

「商売の基本」と言っても過言ではないと思いますが

仕入れが先にあり、販売は後になります。

お金の動きも同様に「買掛の支払いが先」で「売掛の回収が後」

となりますから、資金計画を立て、不足しそうな運転資金を

あらかじめ借入などを使い、手元に置いておく必要があります。

余談となりますが、これこそが俗に言われる「黒字倒産」の原因です。

実は、倒産企業の約50%が、黒字倒産なのです。

3. 資金管理の甘さ

資金繰り表や出納帳をつけずに、「どんぶり勘定」で経営していませんか?

また、社長や家庭の財布と会社の財布が混同されていませんか?

これでは、会社の財務状況はおろか、資金繰りすら正確に把握できません。

きちんとした資金管理体制を構築しなければなりません。

4. 過度な節税

節税自体は、何も悪いことではありません。

しかし、節税には「適切な節税」と「節税になっていない節税」があります。

「税率の差」などを使った節税や「投資を伴った節税」など

テクニカルな節税方法は存在しますが、これは「プロ」だからできる節税で

きちんとした知識なしに、見よう見まねで行うことは危険だと思います。

また、節税には、その企業における「時期」や「フェーズ」が重要です。

自社が節税すべき状態なのかどうかの判断を誤ると

会社の体力をそぎ落とすこととなり、資金繰りの悪化の一因となります。

「利益が出たから、節税する」そんな単純なものではありません。

5. 経営者の勉強不足

大変生意気ですが、経営者の勉強不足はあってはならないことの1つです。

また、勉強不足のまま経営を続けても、誰も幸せにしません。

なかでも、「会社のお金」つまりは「資金繰り」に対する勉強不足は

会社の存続に直結します。

また、資金繰りや決算書の活用の仕方を学ぶことは

的確な経営判断を可能にし、利益を増やすことにつながります。

【改善策】資金繰りの不安を解消!今すぐできる5つの対策

資金繰りの悪化を防ぐためには、早め早めの対策が重要です。

「まだ大丈夫」と楽観視せず、今すぐできることから取り組み始めましょう。

1. 定期的な資金繰り計画の策定

過去のデータや今後の見通しを踏まえ、

資金の流入と流出を予測した資金繰り表を作成しましょう。

また、計画と実績を定期的に比較し、

必要があれば計画を修正することも大切です。

無料で使える資金繰り表作成ツールなどもあるので、積極的に活用しましょう。

2. 適切な運転資金の確保

販売状況はもちろんですが、

売上の季節変動や、仕入れ価格の変動リスクなども考慮し、

余裕を持った運転資金を確保しましょう。

金融機関からの融資なども視野に入れ、

いざという時に備えておくことが大切です。

手元資金は、たくさんあるに越したことはありません。

ほとんどの中小企業は、「株主=経営者」ですから

資金効率をとやかく言われることはないはずですから

まずは、資金的に安定した会社を目指しましょう。

目安はいろいろとありますが

「売上高の3か月分」「固定費の6か月分」くらいをめどに

考えてみるといいでしょう。

3. 銀行の通帳残高を毎日確認する

損益計算書 (P/L) だけでは、資金の流れを把握することはできません。

「利益」と「現金」は別物だからです。

ましてや、P/Lには「現金」という勘定科目はありませんから

そこだけ考えても、P/Lと資金繰り表は別物であることがわかります。

では、どうすればよいのかですが

まず、最低限として「通帳残高の確認」は毎日しましょう。

まずは、お金の大きな流れを確認します。

普段、自分が感じている「売上の増減」と「現金の増減」の違いを

把握してみましょう。

そのうえで、正確な残高を確認すれば、少なくとも会社は「突然死」とは

ならないはずです。資金繰り表と見比べれば、資金ショート時期や金額も

ある程度は予測できるはずです。

4. 会社のお金に関する教育・研修

経営者が資金繰りや会社のお金に関して一定の理解ができたのなら

社員さんも巻き込んで、「会社のお金」への理解を深める機会を設けましょう。

社内全体で会社のお金への意識を高めることにより、

経費削減への意識の向上はもちろん、経費削減に向けた自主的な行動なども

期待できます。また、売上アップや経費削減が、

社員一人一人の「手取りアップ」につながることがわかれば

会社の業績アップや経営の安定に繋がります。

5. 専門家への相談

税理士や診断士、コンサルタントなど、専門家の力を借りることも有効です。

客観的な立場からアドバイスをもらえたり

経営者の思考整理や社長はもちろん、社員さんの意識の向上が期待できます。

「お金」を増やして「夢」を叶える!

資金繰りを安定させることは、会社の成長だけでなく、

経営者の夢を実現するためにも不可欠です。

「経理に任せている」「税理士にお任せ」という考え方は卒業し、

経営者自らが率先して資金繰りに向き合いましょう。

資金繰りの知識とスキルを身につけることは、

経営者としての大きな武器になります。

財務や資金繰りの知識を深めることで、

会社に「お金」が増え、社長の「夢」を実現するための礎となります。

目指せ!「脱★ドンブリ経営」

私も訓練に励みます!

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

では、スタート!

企業経営において欠かせない課題の一つが資金繰りです。

資金が枯渇すると、企業は破綻の危機に直面します。

その前兆となるのが「資金繰りの悪化」です。

体調不良の際に早期の検査と治療が重要であるように、

資金繰りの問題も早期に対処することが不可欠です。

ここでは、資金繰り悪化の主な原因とその解決策について考察していきます。

この記事を読めば、資金繰りの重要性を再認識し、

会社を安定経営に導くための具体的な方法がわかります!

なぜ資金繰りは悪化する? 経営を脅かす5つの原因

資金繰りが悪化する原因は、一つとは限りません。

複合的な要因が重なり、徐々に経営を圧迫していくケースがほとんどです。

まずは、よくある原因を把握し、

自社に当てはまるものがないかチェックしてみましょう。

1. 売上の減少・予測の難しさ

売上は利益の根源の一つです。

とはいえ特に天候に左右される業種などは

自力では、どうにもできないことが発生し

予定の売上を上げれない事態が発生します。

また、コロナやリーマンショックのような

世界的な問題が、ほぼ「10年に1度」のペースで起こっており

こちらも、売上に悪影響を与えます。

2. 急激な売上増加への対応不足

売上増加は喜ばしいことですが、仕入れ資金の準備が追いついていないと、

買掛金などの支払いができなくなってしまいます。

「商売の基本」と言っても過言ではないと思いますが

仕入れが先にあり、販売は後になります。

お金の動きも同様に「買掛の支払いが先」で「売掛の回収が後」

となりますから、資金計画を立て、不足しそうな運転資金を

あらかじめ借入などを使い、手元に置いておく必要があります。

余談となりますが、これこそが俗に言われる「黒字倒産」の原因です。

実は、倒産企業の約50%が、黒字倒産なのです。

3. 資金管理の甘さ

資金繰り表や出納帳をつけずに、「どんぶり勘定」で経営していませんか?

また、社長や家庭の財布と会社の財布が混同されていませんか?

これでは、会社の財務状況はおろか、資金繰りすら正確に把握できません。

きちんとした資金管理体制を構築しなければなりません。

4. 過度な節税

節税自体は、何も悪いことではありません。

しかし、節税には「適切な節税」と「節税になっていない節税」があります。

「税率の差」などを使った節税や「投資を伴った節税」など

テクニカルな節税方法は存在しますが、これは「プロ」だからできる節税で

きちんとした知識なしに、見よう見まねで行うことは危険だと思います。

また、節税には、その企業における「時期」や「フェーズ」が重要です。

自社が節税すべき状態なのかどうかの判断を誤ると

会社の体力をそぎ落とすこととなり、資金繰りの悪化の一因となります。

「利益が出たから、節税する」そんな単純なものではありません。

5. 経営者の勉強不足

大変生意気ですが、経営者の勉強不足はあってはならないことの1つです。

また、勉強不足のまま経営を続けても、誰も幸せにしません。

なかでも、「会社のお金」つまりは「資金繰り」に対する勉強不足は

会社の存続に直結します。

また、資金繰りや決算書の活用の仕方を学ぶことは

的確な経営判断を可能にし、利益を増やすことにつながります。

【改善策】資金繰りの不安を解消!今すぐできる5つの対策

資金繰りの悪化を防ぐためには、早め早めの対策が重要です。

「まだ大丈夫」と楽観視せず、今すぐできることから取り組み始めましょう。

1. 定期的な資金繰り計画の策定

過去のデータや今後の見通しを踏まえ、

資金の流入と流出を予測した資金繰り表を作成しましょう。

また、計画と実績を定期的に比較し、

必要があれば計画を修正することも大切です。

無料で使える資金繰り表作成ツールなどもあるので、積極的に活用しましょう。

2. 適切な運転資金の確保

販売状況はもちろんですが、

売上の季節変動や、仕入れ価格の変動リスクなども考慮し、

余裕を持った運転資金を確保しましょう。

金融機関からの融資なども視野に入れ、

いざという時に備えておくことが大切です。

手元資金は、たくさんあるに越したことはありません。

ほとんどの中小企業は、「株主=経営者」ですから

資金効率をとやかく言われることはないはずですから

まずは、資金的に安定した会社を目指しましょう。

目安はいろいろとありますが

「売上高の3か月分」「固定費の6か月分」くらいをめどに

考えてみるといいでしょう。

3. 銀行の通帳残高を毎日確認する

損益計算書 (P/L) だけでは、資金の流れを把握することはできません。

「利益」と「現金」は別物だからです。

ましてや、P/Lには「現金」という勘定科目はありませんから

そこだけ考えても、P/Lと資金繰り表は別物であることがわかります。

では、どうすればよいのかですが

まず、最低限として「通帳残高の確認」は毎日しましょう。

まずは、お金の大きな流れを確認します。

普段、自分が感じている「売上の増減」と「現金の増減」の違いを

把握してみましょう。

そのうえで、正確な残高を確認すれば、少なくとも会社は「突然死」とは

ならないはずです。資金繰り表と見比べれば、資金ショート時期や金額も

ある程度は予測できるはずです。

4. 会社のお金に関する教育・研修

経営者が資金繰りや会社のお金に関して一定の理解ができたのなら

社員さんも巻き込んで、「会社のお金」への理解を深める機会を設けましょう。

社内全体で会社のお金への意識を高めることにより、

経費削減への意識の向上はもちろん、経費削減に向けた自主的な行動なども

期待できます。また、売上アップや経費削減が、

社員一人一人の「手取りアップ」につながることがわかれば

会社の業績アップや経営の安定に繋がります。

5. 専門家への相談

税理士や診断士、コンサルタントなど、専門家の力を借りることも有効です。

客観的な立場からアドバイスをもらえたり

経営者の思考整理や社長はもちろん、社員さんの意識の向上が期待できます。

「お金」を増やして「夢」を叶える!

資金繰りを安定させることは、会社の成長だけでなく、

経営者の夢を実現するためにも不可欠です。

「経理に任せている」「税理士にお任せ」という考え方は卒業し、

経営者自らが率先して資金繰りに向き合いましょう。

資金繰りの知識とスキルを身につけることは、

経営者としての大きな武器になります。

財務や資金繰りの知識を深めることで、

会社に「お金」が増え、社長の「夢」を実現するための礎となります。

目指せ!「脱★ドンブリ経営」

私も訓練に励みます!

-

【90%の中小企業にないもの】資金繰り表作成の秘訣と効果を徹底解説!

2024.12.04

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

では、スタート!

資金力や人財(誤字ではありません)など

中小企業において、「人・物・金」の3大リソースを

「十分に持っている」というケースは、あまり見かけません。

更に、実は会社経営において

もっと基本的なものでありながら、

多くの中小企業が持っていないものがあります。

それは「資金繰り表」 です。

資金繰り表は、企業の血液とも言える「現金」の流れを把握し、

健全な経営を維持するために必須のツールです。

しかし、実際には約90%の中小企業が作成していないと言われています。

なぜでしょうか?

その答えは「面倒だから」

確かに、帳簿や伝票などを常に整理し管理するためには

相応の時間と人的資源が必要になります。

また、会計事務所から出てくる試算表なども

出てくる時期が遅すぎて使えないなどという事態も発生しています。

とはいえ、「会社は資金がショートしたら倒産(破産)する」のが基本。

その資金の状態を、数か月先まで見える化できていないのは

銀行に融資を受けるにしても「いつまでに、金額がいくら」という

当たり前のことすら把握できていないこととなり

資金ショート目前で慌てて、融資を申し込むなどとなり

結果、必要な金額が借りられなかったり、

最悪、融資を断られることとなりかねません。

つまりは

「星一つない、真っ暗闇の中、穴や石がゴロゴロしている道を

たった一人で、手探りで歩く」こんな感じと言えます。

しかし、安心してください!

この記事では、資金繰り表作成の重要性を再認識するとともに、

簡単に作成できる資金繰り表のご紹介と

資金繰り表作成から得られる効果を具体的にご紹介していきます。

なお、記事内容は机上の空論ではありません。

私が実際にお手伝いさせていただいている中で起きている現実です。

皆さんも是非、資金繰り表作成に挑戦し、

お金に関する不安の少ない経営を実現しましょう!

なぜ資金繰り表が必要なのか?

会社は、どんなに素晴らしい商品やサービスを提供していても、

資金がショートすれば倒産 に追い込まれてしまいます。

資金繰り表は、まさにそのリスクを回避するための

重要な資料と言えるでしょう。

具体的には、以下の様なメリットがあります。

1.お金の流れの「見える化」

・ いつ、いくら収入があり、いつ、いくら支出があるのかが一目瞭然になります。

2.資金ショートの事前予測

・ 将来的に資金が不足する時期や金額を予測し、事前に対策を打つことができます。

3.銀行融資の円滑化

・ 資金繰りの状況を明確に示すことで、銀行からの信頼獲得に繋がり、

融資の際にも有利に働きます。

4.経営計画の精度向上

・ 現実的な資金計画に基づいた、より精度の高い経営計画を

立てることができるようになります。

5.本業に集中できる

・ 資金繰りの不安から解放され、経営に集中することができます。

私が、実感している代表的なメリットです。

きっと、まだまだあるのではないでしょうか。

簡単な資金繰り表作成の秘訣

資金繰り表と聞くと、複雑で難しいものと思われがちですが、そんなことはありません!

まずは、以下の2点を意識してみましょう。

1.シンプルなフォーマットを選ぶ

・ 日本政策金融公庫のホームページでは、入力項目を絞り込んだ

「簡易版資金繰り表」が無料でダウンロードできます。

まずは、ここから始めてみましょう。

リンク先 各種書式ダウンロード|国民生活事業|日本政策金融公庫

ここの「18番」です

資金繰り表に慣れている人が見ると

「こんな程度じゃね~」となるのかもしれませんが

そんなことは、関係ありません。

ここで一番大切なことは「簡単なことからはじめ、それを継続すること」

はじめから難しいものに挑むのを止めはしませんが

「事故の元」です。実際にやってみるとわかりますが

はじめての方は、この程度の物でも、全ての枠に数字をいれるのは

容易ではありません。

コツというか、絶対に「ここだけは、外すな」というところを1つ

それは「前月繰越金」です。

ここだけは、必ず「通帳の残高合計」と合わせてください。

金額が合わない場合は、支出の欄の「諸経費」で調整してください。

さすがに、何十万や何百万もズレがでるようでしたら

売上や回収などの管理に問題があると考え

社内ルールの整備が必要と思われます。

2.完璧主義を捨てる

・ 初めから1円単位の正確性を追い求める必要はありません。

まずは、大まかな数字で構いませんので、

作成すること自体を目標にしましょう。

先ほども書きましたが、数字の調整は諸経費の項目を使いましょう。

合言葉は「脱・完璧主義」です。

確かに、理論上は数万円の資金ショートでも、会社は倒産します。

ですが、少なくとも私は、数万円足りなくなり倒産なんて会社を

見たことも聞いたこともありません。

また、作成に慣れてきたのなら、ぜひお勧めなのが

「予実管理」です。

「予」で作ったら資金繰り表と

「実」つまりは、結果を同じフォーマットのもので作ります。

そうすることにより、どこが予定とずれていたのかが

一目でわかります。

結果、資金繰り表の精度が高まりますので

資金計画がより正確なものへと変わっていきます。

資金繰り表作成で得られる7つの効果

実際に資金繰り表を作成した経営者からは、

以下のような効果があったという声が多数聞かれます。

前段に書いてある「メリット」を実感できることが

おわかりいただけると思います。

1. 会社のお金の流れが明確になった

2. 融資の必要性や最適なタイミング、金額が把握できるようになった

3. 銀行とのコミュニケーションがスムーズになった

4. 融資申し込みの際に、事前に資金繰り表を持参したことで銀行から高い評価を得られた

5. より具体的で実現可能な資金計画を立てられるようになった

6. 資金繰りに対する漠然とした不安が解消された

7. 安心して眠れるようになった

資金繰り表の作成は、単なる事務作業ではありません。

それは、経営の安定化、ひいては 「心の安定」 にも繋がる、

非常に重要な経営活動と言えるでしょう。

資金繰り表は、企業の生死を左右する重要なツールです。

「面倒だから」「難しそうだから」と後回しにするのではなく、

今日からでも作成に取り組んでみましょう。

その行動が、必ずやあなたの会社をより良い未来へと導いてくれるはずです。

さあ、最初の一歩を踏み出しましょう!

夜道でも、人込みの中でも

首のライトで、私を見つけてね

(桜・・・季節感がまるでない・・・)

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

では、スタート!

資金力や人財(誤字ではありません)など

中小企業において、「人・物・金」の3大リソースを

「十分に持っている」というケースは、あまり見かけません。

更に、実は会社経営において

もっと基本的なものでありながら、

多くの中小企業が持っていないものがあります。

それは「資金繰り表」 です。

資金繰り表は、企業の血液とも言える「現金」の流れを把握し、

健全な経営を維持するために必須のツールです。

しかし、実際には約90%の中小企業が作成していないと言われています。

なぜでしょうか?

その答えは「面倒だから」

確かに、帳簿や伝票などを常に整理し管理するためには

相応の時間と人的資源が必要になります。

また、会計事務所から出てくる試算表なども

出てくる時期が遅すぎて使えないなどという事態も発生しています。

とはいえ、「会社は資金がショートしたら倒産(破産)する」のが基本。

その資金の状態を、数か月先まで見える化できていないのは

銀行に融資を受けるにしても「いつまでに、金額がいくら」という

当たり前のことすら把握できていないこととなり

資金ショート目前で慌てて、融資を申し込むなどとなり

結果、必要な金額が借りられなかったり、

最悪、融資を断られることとなりかねません。

つまりは

「星一つない、真っ暗闇の中、穴や石がゴロゴロしている道を

たった一人で、手探りで歩く」こんな感じと言えます。

しかし、安心してください!

この記事では、資金繰り表作成の重要性を再認識するとともに、

簡単に作成できる資金繰り表のご紹介と

資金繰り表作成から得られる効果を具体的にご紹介していきます。

なお、記事内容は机上の空論ではありません。

私が実際にお手伝いさせていただいている中で起きている現実です。

皆さんも是非、資金繰り表作成に挑戦し、

お金に関する不安の少ない経営を実現しましょう!

なぜ資金繰り表が必要なのか?

会社は、どんなに素晴らしい商品やサービスを提供していても、

資金がショートすれば倒産 に追い込まれてしまいます。

資金繰り表は、まさにそのリスクを回避するための

重要な資料と言えるでしょう。

具体的には、以下の様なメリットがあります。

1.お金の流れの「見える化」

・ いつ、いくら収入があり、いつ、いくら支出があるのかが一目瞭然になります。

2.資金ショートの事前予測

・ 将来的に資金が不足する時期や金額を予測し、事前に対策を打つことができます。

3.銀行融資の円滑化

・ 資金繰りの状況を明確に示すことで、銀行からの信頼獲得に繋がり、

融資の際にも有利に働きます。

4.経営計画の精度向上

・ 現実的な資金計画に基づいた、より精度の高い経営計画を

立てることができるようになります。

5.本業に集中できる

・ 資金繰りの不安から解放され、経営に集中することができます。

私が、実感している代表的なメリットです。

きっと、まだまだあるのではないでしょうか。

簡単な資金繰り表作成の秘訣

資金繰り表と聞くと、複雑で難しいものと思われがちですが、そんなことはありません!

まずは、以下の2点を意識してみましょう。

1.シンプルなフォーマットを選ぶ

・ 日本政策金融公庫のホームページでは、入力項目を絞り込んだ

「簡易版資金繰り表」が無料でダウンロードできます。

まずは、ここから始めてみましょう。

リンク先 各種書式ダウンロード|国民生活事業|日本政策金融公庫

ここの「18番」です

資金繰り表に慣れている人が見ると

「こんな程度じゃね~」となるのかもしれませんが

そんなことは、関係ありません。

ここで一番大切なことは「簡単なことからはじめ、それを継続すること」

はじめから難しいものに挑むのを止めはしませんが

「事故の元」です。実際にやってみるとわかりますが

はじめての方は、この程度の物でも、全ての枠に数字をいれるのは

容易ではありません。

コツというか、絶対に「ここだけは、外すな」というところを1つ

それは「前月繰越金」です。

ここだけは、必ず「通帳の残高合計」と合わせてください。

金額が合わない場合は、支出の欄の「諸経費」で調整してください。

さすがに、何十万や何百万もズレがでるようでしたら

売上や回収などの管理に問題があると考え

社内ルールの整備が必要と思われます。

2.完璧主義を捨てる

・ 初めから1円単位の正確性を追い求める必要はありません。

まずは、大まかな数字で構いませんので、

作成すること自体を目標にしましょう。

先ほども書きましたが、数字の調整は諸経費の項目を使いましょう。

合言葉は「脱・完璧主義」です。

確かに、理論上は数万円の資金ショートでも、会社は倒産します。

ですが、少なくとも私は、数万円足りなくなり倒産なんて会社を

見たことも聞いたこともありません。

また、作成に慣れてきたのなら、ぜひお勧めなのが

「予実管理」です。

「予」で作ったら資金繰り表と

「実」つまりは、結果を同じフォーマットのもので作ります。

そうすることにより、どこが予定とずれていたのかが

一目でわかります。

結果、資金繰り表の精度が高まりますので

資金計画がより正確なものへと変わっていきます。

資金繰り表作成で得られる7つの効果

実際に資金繰り表を作成した経営者からは、

以下のような効果があったという声が多数聞かれます。

前段に書いてある「メリット」を実感できることが

おわかりいただけると思います。

1. 会社のお金の流れが明確になった

2. 融資の必要性や最適なタイミング、金額が把握できるようになった

3. 銀行とのコミュニケーションがスムーズになった

4. 融資申し込みの際に、事前に資金繰り表を持参したことで銀行から高い評価を得られた

5. より具体的で実現可能な資金計画を立てられるようになった

6. 資金繰りに対する漠然とした不安が解消された

7. 安心して眠れるようになった

資金繰り表の作成は、単なる事務作業ではありません。

それは、経営の安定化、ひいては 「心の安定」 にも繋がる、

非常に重要な経営活動と言えるでしょう。

資金繰り表は、企業の生死を左右する重要なツールです。

「面倒だから」「難しそうだから」と後回しにするのではなく、

今日からでも作成に取り組んでみましょう。

その行動が、必ずやあなたの会社をより良い未来へと導いてくれるはずです。

さあ、最初の一歩を踏み出しましょう!

夜道でも、人込みの中でも

首のライトで、私を見つけてね

(桜・・・季節感がまるでない・・・)

2025.06.20

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にする」

そのために、一生懸命書き続けます。

「資金繰りは会社の血液」とよく言われますが、

では、企業が銀行から運転資金を借りる

ベストなタイミングはいつなのでしょうか?

結論から先にお伝えすると、

それは「経営が順調なうち」です。

多くの経営者は「資金が足りなくなってから借りるものだ」

と考えがちですが、それは大きな間違い。

経営が順調で、資金に余裕がある時期にこそ、

将来の成長機会を逃さず、

金利や条件交渉でも主導権を握ることができます。

この記事では、企業が銀行から

運転資金を借り入れるべきタイミングについて、

具体的な判断軸と成功のポイントを詳しく解説します。

1. 売上好調時こそ注意!

「黒字倒産」リスクとキャッシュ・コンバージョン・サイクル(CCC)

一見矛盾しているようですが、一般的には

売上が好調な時こそ運転資金が必要になります。

新規の大口受注が増えれば、

仕入れや生産を前倒しする必要があり、

その支払い(買掛金)が先行します。

しかし、売上代金(売掛金)が入金されるのは数ヶ月後。

この「売上から入金までの期間(売掛金の回収期間)に

資金が一時的に不足する現象が、

いわゆる「資金ショート」の原因です。

その結果が黒字倒産となります。

このような状況を把握するために役立つのが、

キャッシュ・コンバージョン・サイクル(CCC)です。

CCCは「在庫日数 + 売掛金回収日数 - 買掛金支払日数」

で計算され、仕入れから販売、

現金回収までにかかる期間を示します。

と書いても、わかりづらいですよね。

なので、具体例は書きません。

何か、「プロっぽい」感じが出ますが

中小企業の経営者が使えなければ

何の意味もありません。

ですから、私は現場で、こんな式は使いません。

となると、どうするればよいのか?

私のブログでは何度も登場していますが

やはり「資金繰り表」です。

一目瞭然で資金の増減がわかりますし

運転資金の増加局面で銀行に融資の提案を求める時は

資金繰り表を銀行員に提出してあげると

とても喜ばれます。

とはいえ、資金繰り表とて、なかなか難しいという場合は

せめて「口座残高」だけでもチェックしましょう。

ただし、「毎日」です。

口座残高を毎日チェックしていれば

売り上げは伸びているのに、現金が増えない

もしくは、減っているという「違和感」を

感じ取れるはずです。

その違和感を感じたら、銀行や私のような人に相談してみましょう。

銀行員は優秀な方が多いですから

社長の「違和感」の原因を教えてくれると思います。

そして、必要があれば融資の提案をしてくれるはずです。

また、季節変動がある業種では、

繁忙期に合わせて仕入れや人員を

前倒しする資金が必須となります。

閑散期に返済原資が確保できるかも同時に確認し、

予測可能な資金需要に対しては、

余裕を持ったタイミングで融資枠を確保しておくことが重要です。

2. 成長投資と運転資金は分けて考える

事業拡大のために新規設備への投資を行う際や、

大型受注への先行発注が必要な局面では、

運転資金を設備投資で食い潰す前に、

「資金を色分け」することが重要です。

設備投資は長期融資で、

短期的な運転資金は短期融資で手当てする。

これが基本です。

残念なことにこの融資の形が「バブル崩壊後」に

日本から姿を消しました。

数年前から、銀行員の間でも「運転資金は短期融資で」

ということが当たり前となってはていますが

融資先の方が理解できていないために

短期融資を断ることもあるそうです。

しかし、短期融資の利用は、返済バランスを保ち、

会社によっては資金繰りを劇的に改善でき

資金ショートを防ぐことができます。

3. 金利サイクルと市場環境を見極める

資金調達のコストに直結するのが金利です。

2025年6月時点で日銀は金利を据え置きつつも、

年内に追加利上げの可能性を残しています。

このような金利上昇局面の場合、

当然のことですが、金利が上がる前に借りるのが鉄則です。

「余計な資金は借りたくない」

その気持ちは、よくわかります。

余計な金利の支払いも発生しますし。

ですが、金利が上がるということは

一般的に考えて「景気が拡大傾向」ということになります。

つまりは「売上アップ」のチャンスということです。

早めに、低い金利で資金調達しておくことは

金利上昇のリスクを回避する行動であり

ビジネスチャンスを確実にとらえるために必要な

「投資判断」の一つだと思います。

4. 財務指標で「健康診断」を行う

日頃から自社の財務状況を客観的に把握し、

「健康診断」を行うことも大切です。

以下のような兆候が見られたら、

借り入れ準備フェーズに移行することを検討しましょう。

営業キャッシュフローが2期連続でマイナス

・本業で現金を稼げていない状態を示します。

決算書の損益計算書では「黒字」は

営業外収益などが含まれていますので

会社は「事業」を行っているのですから

その事業時単体で「黒字」であることが必要です。

クイック比率(当座比率)が100%を下回る

・短期的な支払能力に不安がある状態です。

ざっくりですが

「現預金」(借入のある銀行に預けている定期預金等は差し引いて下さい)

「売掛債権(売掛金や受取手形)を足したものを

「流動負債」で割った数字に100を掛けた数字が

100を超えているかどうか

(現預金+売掛金)÷流動負債×100

貸借対照表から、必要な数字を拾ってきましょう。

といっても、ほんの数個です。

でも、こんな数字をいちいち計算しなくても

3ヶ月先までの資金繰り表を作成すればいいことなのです。

5. 関係性づくりは「晴れの日」に

銀行との関係構築は、

資金繰りが苦しくなってからではなく、

業績が好調な「晴れの日」こそ行うべきです。

銀行は「借りに来る時だけ顔を出す会社」よりも、

決算報告や試算表をタイムリーに提出し、

日頃から情報を共有する会社を高く評価します。

業績が好調なうちに、追加の融資枠の相談や、

将来の会社の姿を話すことにより、

信用枠を厚くしておくことが好機です。

いざという時に迅速かつ有利な条件で

資金を調達できる体制を整えておくことで、

不測の事態にも対応できるレジリエンス(回復力)

の高い企業体質を築けます。

借入交渉を成功させる3ステップ

実際に銀行に融資を申し込む際には、

以下の3つのステップを踏むことで、

交渉を有利に進められる可能性が高まります。

1.必要額を“根拠ある数字”で示す

「いつ(何か月後に)」「いくら」必要なのかを

月次資金繰り表、事業計画書、受注残一覧などを用いて、

なぜその資金が必要なのかを具体的に裏付けましょう。

2.返済シナリオを複数提示する

基本となるベースケース(現状のまま推移)に加え、

売上が10%%減少した場合などを想定したストレスケースを用意し、

どのような状況でも返済が可能であることを示しましょう。

3.未来志向のストーリーを語る

単に資金が必要な理由だけでなく、

借り入れによって「いかに利益とキャッシュフローを創出し、

地域経済に貢献していくか」という

企業のビジョンと将来性を熱意を持って伝えましょう。

やはり最後は「人間力」がものを言います。

まとめ

運転資金の借り入れは、「足りなくなってから」では遅すぎます。

・資金が潤沢、事業が順調なうちに融資枠を確保

・金利上昇前に固定化

・成長局面でフル活用できるよう財務体質を整える

この3点を押さえれば、

金融機関は力強いパートナーとなり、

あなたの会社のビジョン実現を

力強く後押ししてくれるはずです。

積極的に資金戦略を立て、

会社の未来に追い風を呼び込みましょう。

眩しいほどに輝こう!

2025.05.09

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

昨日、地元の水産物販売などを

メインとした会社が倒産したという

ニュースが流れた。

従業員が新会社を設立し、販売部門を引き継ぐ

ようですが取引先等がスムーズに

取引してくれるのかは、疑問視されます。

どうか、頑張ってください。

二度と同じことが起きないよう

しっかりと「会社のお金」の勉強をし

強い会社を作ってください。

先日、B/S全体を図形によって把握する方法を

書きましたが、本日は、

B/Sの勘定科目を使った「自社の体力測定」の方法

を書いてみようと思います。

(前回の記事)

https://sato-insurance.jp/blog/377/

本題に入る前に、大切なことなので

繰り返し言います!

「会社は、P/L(売上)ではなく、B/S(資金・現預金)で倒産します」

新聞等のメディアには「コロナにより売上急減」や

「融資残高」つまり「借金の額」などの

数字がピックアップされますが

誤解を恐れずに言うのなら

「売上が減る」や「借金が多い」は

倒産の直接的な原因ではありません。

「そんな、馬鹿言ってんじゃない」という方

日産を見てください。2024年度の決算予測が

7500億の巨額な赤字ですよ。

(うち、5000億程度は減損損失)

しかし、全く「倒産」だなんて聞きません。

どころか、発表後一時株価が上がりました。

何故か?

2024年3月末の時点で現預金が

「1兆8000億円」あるからです。

もし、現預金が8000億円しかなかったら

そりゃもう、大騒ぎとなるはずです。

「うちは売上があるから大丈夫」

「うちは売り上げが上がっているから大丈夫」

そう思っていませんか?

本当にそうでしょうか?

決算書上は利益が出ていても、

ある日突然資金ショートに陥ってしまい、

黒字倒産してしまう企業は少なくありません。

実際、倒産した会社の約5割が

「P/L上は黒字」だと言われています。

企業の「本当の体力」は売上や利益ではなく、

「現金(キャッシュ)」なのです。

もし明日、仕入先への支払いができなくなったら?

従業員の給与が払えなくなったら?

いずれも事業の継続は極めて難しくなってしまいます。

経営者はまず、「会社の体力=資金力」を測るために

次の3つの指標を押さえください。

そのうえで資金繰りを改善するための

具体的なアクションをわかりやすくご紹介します。

今のうちに会社のお金の「見える化」を進めておけば、

いざという時にも柔軟に対応できるでしょうし

その「いざ」がいつ訪れるのかを把握できます。

1.会社の資金体力を把握する3つの指標

① 運転資金の残り月数(資金繰りの耐久度)

「運転資金の残り月数」とは、

現預金が毎月の固定費もしくは、月商に対して

どれほどの期間を支えられるかの目安です。

計算式は至ってシンプルで、

「現預金 ÷ 毎月の固定費」

最低でも3か月分が望ましく、

できれば6か月分を確保しておくと安心です。

コロナのような自力では防ぎようのない現象や

仕入先や取引先の突然の倒産による売掛金回収不能

大口取引先との取引消滅などの際にも

数か月の余力があれば立て直しや

銀行からの資金調達などの猶予が生まれます。

もし、どうしても現金は持ちたくないという方は

「当座貸越」の設定にチャレンジしましょう。

詳しくは書きませんが、銀行への十分な信用力があれば

可能です。

② 売掛金サイトと買掛金サイトのズレの確認

売掛金が回収できるのが3か月後なのに、

買掛金の支払いは2か月後……。

このように、入金サイトと出金サイトにズレがあれば、

その分1か月分の資金が不足してしまいます。

図や表を使い、今後のキャッシュフローを予測してみると、

このギャップが一目瞭然。

入金と出金のタイミングを調整できれば、

資金ショートのリスクを減らせるのです。

一番いい状態は「売掛金が先 買掛金が後」

Amazonは、その代表格と言えます。

売掛金回転率が12.5回/年

買掛金回転率が4.38回/年

(2023年度の財務データから算出)

年間4.38回支払い 12.5回入金がある

羨ましい限りです。

③ 毎月の資金繰り表の作成

会社のキャッシュを安定的に回すには、

「今後どれくらいの入出金があり、

いつごろ現金が不足するのか」を

見える化する必要があります。

そこでおすすめしたいのが、

1か月単位の資金繰り表の作成です。

まずは、ザックリでも構いませんので、

翌月以降の現金残高をシミュレーションしてみましょう。

早めに危機を察知できれば、

金融機関への借入打診や、支出の削減など、

手を打つ時間が十分に取れます。

とはいえ、資金繰り表を作っている中小企業は

非常に少ないのが現実です。

理由としては

「そもそも、作り方がわからない」

「伝票類が整理されていない」

「時間がない」 などなど

上記の問題を1発で解消するとすれば

売掛の伝票を毎日整理する「仕組み」を作ったうえで

経理の専門職の人間を雇うこと

これが一番早い解決策です。

そのうえで、可能であれば会計事務所と連携した

会計ソフトを導入すれば、ほぼ完璧です。

「・・・・・・年間何百万の支出増」

厳しいですよね。

現実的な解決策としては

「1日10分だけ、時間を空ける」(伝票整理)

これだけです。

可能であれば「出納簿」をつけましょう。

そして、月が明けたら整理した伝票と出納簿を

会計事務所に即提出

「勘定元帳」を作ってもらったうえで

会計事務所や私たちのようなコンサルタントに

資金繰り表を作ってもらいましょう。

どのような資金繰り表になるかは

それぞれなのでわかりませんが

例えば私なら、資金繰り表をもとに

事業計画や資金計画、銀行借り入れの際の資料などに

なるような資金繰り表を作ります。

デメリットとしては

会計事務所もしくはコンサルタントへ

新たな報酬の支払いが発生することです。

しかし、経営者と一緒になり経営計画を立てたり

銀行交渉の手助けができたり

社長と社員の数字に対する「意識のズレ」を

修正してくれたりしてくれれば、

支払った報酬以上の成果が生まれるでしょうし、

なにより、経理担当者を雇用するより、遥かに低額で

「社長の右腕」を得ることができるメリットが生まれます。

3.資金体力を改善する3つのアクション

① 無駄な支出の削減

まず手を付けやすいのは、固定費の削減です。

オフィスの家賃や通信費、サブスクリプション契約など

不要な出費はないか、定期的に洗い出しましょう。

なお、固定費の代名詞である「人件費」

ここに手を付けるのは最後にしましょう。

現在の売り上げの減少はもちろん

将来の会社の成長の芽を摘み取ってしまう

可能性があります。

確かに経費削減としては、効果が高いですが

「もろ刃の剣」であることをお忘れなく。

「人件費」は「コスト」ではなく「投資」である。

基本はこのスタンスで経営にあたりましょう。

② 入金サイトの短縮/出金サイトの交渉

取引先との契約内容を見直し、

入金サイトを短縮できるよう交渉することも一案です。

また、支払いサイクルを後ろ倒しにできるよう、

仕入先と相談するのも有効。

お互いの信頼関係を大切にしつつ、

少しでも資金ギャップを埋める努力が必要です。

とはいえ、こんな教科書的なこと言っても

当たり前すぎますし、上記は全て「相手」がある話です。

つまりは、自分の努力だけでは解決できないことです。

そこで、「一人支払いサイクル改善作戦」

自社の商品や在庫1点1点を見直しましょう。

「受注販売できるものはないか?」

もしくは、「その体制に移行できそうなものはないか?」

「数年に1度くらいしか、売れない商品はないか?」

販売機会をロスする可能性はありますが

こまめな仕入れや在庫整理は

確実に利益やキャッシュ増に貢献します。

しかも、自社の努力だけでできることですから

「やらない」という選択肢はないはずです。

③ 資金繰り表や借入残高一覧表の作成

資金繰り表の作成、銀行への提出は

みなさんが思っている以上に銀行へのアピールになります。

インパクトや破壊力があると言ってもいいでしょう。

また、借入残高一覧の作成により

信用保証枠の事前確認や適切な借入方法への転換が

一目でわかるようになります。

プロパー融資や当座貸越の設定など

金融機関との交渉時にも役に立ちます。

銀行担当者に見せることにより

思わぬ好条件の融資の紹介などの

きっかけとなりますので、お勧めです。

このようにして、金融機関と日頃から関係を

築いておくことがポイントです。

「借入残高一覧表」フォーマット

各種書式ダウンロード | 南日本銀行

(金融機関取引状況表)

他にも、たくさん無料のものがあります。

「資金繰り表ってどう作ればいいの?」

「自社の資金耐久月数を知りたい!」

そんな方は、お気軽に無料相談をお使いください。

今すぐ「資金の見える化」を始めましょう。

本当の意味での「強い会社」を目指して一歩を踏み出しましょう。

この本「お勧め」ですよ

2024.12.06

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

では、スタート!

企業経営において欠かせない課題の一つが資金繰りです。

資金が枯渇すると、企業は破綻の危機に直面します。

その前兆となるのが「資金繰りの悪化」です。

体調不良の際に早期の検査と治療が重要であるように、

資金繰りの問題も早期に対処することが不可欠です。

ここでは、資金繰り悪化の主な原因とその解決策について考察していきます。

この記事を読めば、資金繰りの重要性を再認識し、

会社を安定経営に導くための具体的な方法がわかります!

なぜ資金繰りは悪化する? 経営を脅かす5つの原因

資金繰りが悪化する原因は、一つとは限りません。

複合的な要因が重なり、徐々に経営を圧迫していくケースがほとんどです。

まずは、よくある原因を把握し、

自社に当てはまるものがないかチェックしてみましょう。

1. 売上の減少・予測の難しさ

売上は利益の根源の一つです。

とはいえ特に天候に左右される業種などは

自力では、どうにもできないことが発生し

予定の売上を上げれない事態が発生します。

また、コロナやリーマンショックのような

世界的な問題が、ほぼ「10年に1度」のペースで起こっており

こちらも、売上に悪影響を与えます。

2. 急激な売上増加への対応不足

売上増加は喜ばしいことですが、仕入れ資金の準備が追いついていないと、

買掛金などの支払いができなくなってしまいます。

「商売の基本」と言っても過言ではないと思いますが

仕入れが先にあり、販売は後になります。

お金の動きも同様に「買掛の支払いが先」で「売掛の回収が後」

となりますから、資金計画を立て、不足しそうな運転資金を

あらかじめ借入などを使い、手元に置いておく必要があります。

余談となりますが、これこそが俗に言われる「黒字倒産」の原因です。

実は、倒産企業の約50%が、黒字倒産なのです。

3. 資金管理の甘さ

資金繰り表や出納帳をつけずに、「どんぶり勘定」で経営していませんか?

また、社長や家庭の財布と会社の財布が混同されていませんか?

これでは、会社の財務状況はおろか、資金繰りすら正確に把握できません。

きちんとした資金管理体制を構築しなければなりません。

4. 過度な節税

節税自体は、何も悪いことではありません。

しかし、節税には「適切な節税」と「節税になっていない節税」があります。

「税率の差」などを使った節税や「投資を伴った節税」など

テクニカルな節税方法は存在しますが、これは「プロ」だからできる節税で

きちんとした知識なしに、見よう見まねで行うことは危険だと思います。

また、節税には、その企業における「時期」や「フェーズ」が重要です。

自社が節税すべき状態なのかどうかの判断を誤ると

会社の体力をそぎ落とすこととなり、資金繰りの悪化の一因となります。

「利益が出たから、節税する」そんな単純なものではありません。

5. 経営者の勉強不足

大変生意気ですが、経営者の勉強不足はあってはならないことの1つです。

また、勉強不足のまま経営を続けても、誰も幸せにしません。

なかでも、「会社のお金」つまりは「資金繰り」に対する勉強不足は

会社の存続に直結します。

また、資金繰りや決算書の活用の仕方を学ぶことは

的確な経営判断を可能にし、利益を増やすことにつながります。

【改善策】資金繰りの不安を解消!今すぐできる5つの対策

資金繰りの悪化を防ぐためには、早め早めの対策が重要です。

「まだ大丈夫」と楽観視せず、今すぐできることから取り組み始めましょう。

1. 定期的な資金繰り計画の策定

過去のデータや今後の見通しを踏まえ、

資金の流入と流出を予測した資金繰り表を作成しましょう。

また、計画と実績を定期的に比較し、

必要があれば計画を修正することも大切です。

無料で使える資金繰り表作成ツールなどもあるので、積極的に活用しましょう。

2. 適切な運転資金の確保

販売状況はもちろんですが、

売上の季節変動や、仕入れ価格の変動リスクなども考慮し、

余裕を持った運転資金を確保しましょう。

金融機関からの融資なども視野に入れ、

いざという時に備えておくことが大切です。

手元資金は、たくさんあるに越したことはありません。

ほとんどの中小企業は、「株主=経営者」ですから

資金効率をとやかく言われることはないはずですから

まずは、資金的に安定した会社を目指しましょう。

目安はいろいろとありますが

「売上高の3か月分」「固定費の6か月分」くらいをめどに

考えてみるといいでしょう。

3. 銀行の通帳残高を毎日確認する

損益計算書 (P/L) だけでは、資金の流れを把握することはできません。

「利益」と「現金」は別物だからです。

ましてや、P/Lには「現金」という勘定科目はありませんから

そこだけ考えても、P/Lと資金繰り表は別物であることがわかります。

では、どうすればよいのかですが

まず、最低限として「通帳残高の確認」は毎日しましょう。

まずは、お金の大きな流れを確認します。

普段、自分が感じている「売上の増減」と「現金の増減」の違いを

把握してみましょう。

そのうえで、正確な残高を確認すれば、少なくとも会社は「突然死」とは

ならないはずです。資金繰り表と見比べれば、資金ショート時期や金額も

ある程度は予測できるはずです。

4. 会社のお金に関する教育・研修

経営者が資金繰りや会社のお金に関して一定の理解ができたのなら

社員さんも巻き込んで、「会社のお金」への理解を深める機会を設けましょう。

社内全体で会社のお金への意識を高めることにより、

経費削減への意識の向上はもちろん、経費削減に向けた自主的な行動なども

期待できます。また、売上アップや経費削減が、

社員一人一人の「手取りアップ」につながることがわかれば

会社の業績アップや経営の安定に繋がります。

5. 専門家への相談

税理士や診断士、コンサルタントなど、専門家の力を借りることも有効です。

客観的な立場からアドバイスをもらえたり

経営者の思考整理や社長はもちろん、社員さんの意識の向上が期待できます。

「お金」を増やして「夢」を叶える!

資金繰りを安定させることは、会社の成長だけでなく、

経営者の夢を実現するためにも不可欠です。

「経理に任せている」「税理士にお任せ」という考え方は卒業し、

経営者自らが率先して資金繰りに向き合いましょう。

資金繰りの知識とスキルを身につけることは、

経営者としての大きな武器になります。

財務や資金繰りの知識を深めることで、

会社に「お金」が増え、社長の「夢」を実現するための礎となります。

目指せ!「脱★ドンブリ経営」

私も訓練に励みます!

2024.12.04

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

では、スタート!

資金力や人財(誤字ではありません)など

中小企業において、「人・物・金」の3大リソースを

「十分に持っている」というケースは、あまり見かけません。

更に、実は会社経営において

もっと基本的なものでありながら、

多くの中小企業が持っていないものがあります。

それは「資金繰り表」 です。

資金繰り表は、企業の血液とも言える「現金」の流れを把握し、

健全な経営を維持するために必須のツールです。

しかし、実際には約90%の中小企業が作成していないと言われています。

なぜでしょうか?

その答えは「面倒だから」

確かに、帳簿や伝票などを常に整理し管理するためには

相応の時間と人的資源が必要になります。

また、会計事務所から出てくる試算表なども

出てくる時期が遅すぎて使えないなどという事態も発生しています。

とはいえ、「会社は資金がショートしたら倒産(破産)する」のが基本。

その資金の状態を、数か月先まで見える化できていないのは

銀行に融資を受けるにしても「いつまでに、金額がいくら」という

当たり前のことすら把握できていないこととなり

資金ショート目前で慌てて、融資を申し込むなどとなり

結果、必要な金額が借りられなかったり、

最悪、融資を断られることとなりかねません。

つまりは

「星一つない、真っ暗闇の中、穴や石がゴロゴロしている道を

たった一人で、手探りで歩く」こんな感じと言えます。

しかし、安心してください!

この記事では、資金繰り表作成の重要性を再認識するとともに、

簡単に作成できる資金繰り表のご紹介と

資金繰り表作成から得られる効果を具体的にご紹介していきます。

なお、記事内容は机上の空論ではありません。

私が実際にお手伝いさせていただいている中で起きている現実です。

皆さんも是非、資金繰り表作成に挑戦し、

お金に関する不安の少ない経営を実現しましょう!

なぜ資金繰り表が必要なのか?

会社は、どんなに素晴らしい商品やサービスを提供していても、

資金がショートすれば倒産 に追い込まれてしまいます。

資金繰り表は、まさにそのリスクを回避するための

重要な資料と言えるでしょう。

具体的には、以下の様なメリットがあります。

1.お金の流れの「見える化」

・ いつ、いくら収入があり、いつ、いくら支出があるのかが一目瞭然になります。

2.資金ショートの事前予測

・ 将来的に資金が不足する時期や金額を予測し、事前に対策を打つことができます。

3.銀行融資の円滑化

・ 資金繰りの状況を明確に示すことで、銀行からの信頼獲得に繋がり、

融資の際にも有利に働きます。

4.経営計画の精度向上

・ 現実的な資金計画に基づいた、より精度の高い経営計画を

立てることができるようになります。

5.本業に集中できる

・ 資金繰りの不安から解放され、経営に集中することができます。

私が、実感している代表的なメリットです。

きっと、まだまだあるのではないでしょうか。

簡単な資金繰り表作成の秘訣

資金繰り表と聞くと、複雑で難しいものと思われがちですが、そんなことはありません!

まずは、以下の2点を意識してみましょう。

1.シンプルなフォーマットを選ぶ

・ 日本政策金融公庫のホームページでは、入力項目を絞り込んだ

「簡易版資金繰り表」が無料でダウンロードできます。

まずは、ここから始めてみましょう。

リンク先 各種書式ダウンロード|国民生活事業|日本政策金融公庫

ここの「18番」です

資金繰り表に慣れている人が見ると

「こんな程度じゃね~」となるのかもしれませんが

そんなことは、関係ありません。

ここで一番大切なことは「簡単なことからはじめ、それを継続すること」

はじめから難しいものに挑むのを止めはしませんが

「事故の元」です。実際にやってみるとわかりますが

はじめての方は、この程度の物でも、全ての枠に数字をいれるのは

容易ではありません。

コツというか、絶対に「ここだけは、外すな」というところを1つ

それは「前月繰越金」です。

ここだけは、必ず「通帳の残高合計」と合わせてください。

金額が合わない場合は、支出の欄の「諸経費」で調整してください。

さすがに、何十万や何百万もズレがでるようでしたら

売上や回収などの管理に問題があると考え

社内ルールの整備が必要と思われます。

2.完璧主義を捨てる

・ 初めから1円単位の正確性を追い求める必要はありません。

まずは、大まかな数字で構いませんので、

作成すること自体を目標にしましょう。

先ほども書きましたが、数字の調整は諸経費の項目を使いましょう。

合言葉は「脱・完璧主義」です。

確かに、理論上は数万円の資金ショートでも、会社は倒産します。

ですが、少なくとも私は、数万円足りなくなり倒産なんて会社を

見たことも聞いたこともありません。

また、作成に慣れてきたのなら、ぜひお勧めなのが

「予実管理」です。

「予」で作ったら資金繰り表と

「実」つまりは、結果を同じフォーマットのもので作ります。

そうすることにより、どこが予定とずれていたのかが

一目でわかります。

結果、資金繰り表の精度が高まりますので

資金計画がより正確なものへと変わっていきます。

資金繰り表作成で得られる7つの効果

実際に資金繰り表を作成した経営者からは、

以下のような効果があったという声が多数聞かれます。

前段に書いてある「メリット」を実感できることが

おわかりいただけると思います。

1. 会社のお金の流れが明確になった

2. 融資の必要性や最適なタイミング、金額が把握できるようになった

3. 銀行とのコミュニケーションがスムーズになった

4. 融資申し込みの際に、事前に資金繰り表を持参したことで銀行から高い評価を得られた

5. より具体的で実現可能な資金計画を立てられるようになった

6. 資金繰りに対する漠然とした不安が解消された

7. 安心して眠れるようになった

資金繰り表の作成は、単なる事務作業ではありません。

それは、経営の安定化、ひいては 「心の安定」 にも繋がる、

非常に重要な経営活動と言えるでしょう。

資金繰り表は、企業の生死を左右する重要なツールです。

「面倒だから」「難しそうだから」と後回しにするのではなく、

今日からでも作成に取り組んでみましょう。

その行動が、必ずやあなたの会社をより良い未来へと導いてくれるはずです。

さあ、最初の一歩を踏み出しましょう!

夜道でも、人込みの中でも

首のライトで、私を見つけてね

(桜・・・季節感がまるでない・・・)