#会社経営 に関連するブログ

-

眠れるキャッシュを呼び戻す! 法人保険“見直し”で資金繰りが劇的改善

2025.06.25

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にする」

そのために、一生懸命書き続けます。

はじめに

経営者の皆さまにとって、

資金繰りは常に頭を悩ませる

重要課題の1つではないでしょうか?

売上や利益が安定していても、

なぜか手元の現金が足りずに焦る経験はありませんか?

その原因のひとつに「法人保険の見直し不足」や

「法人保険の設計ミス」が挙げられます。

多くの企業が過去の加入契約をそのまま継続し、

現状に合っていない支出が続いているケースだったり

そもそもの目的に合致していない契約が見られます。

本記事では、法人保険の見直しが

なぜ資金繰り改善につながるのか、

その理由と具体的な進め方をわかりやすく解説します。

1.法人保険が資金繰りに与える影響とは?

法人保険は、企業のリスクヘッジや

退職金準備などに役立つ重要な財務ツールです。

しかし、加入当初は適切だったプランも、

経営環境や会社のフェーズが変われば、

必ずしも最適とは限りません。

また、「一時の利益」に対する「節税や利益の先延ばし」

のような「近視眼的」な設計が多数みられます。

それにより、

以下のような問題点が放置されることが多いのです。

・保険料が高額で、キャッシュフローを圧迫している

・解約返戻金のピークを過ぎてしまい、資金効率が悪化している

・保険目的が曖昧で、出口戦略もない

・解約返戻金に多額の法人税が発生

これらは見過ごすと、毎月の無駄な固定費となったり、

解約し現金化したのはいいが、想像以上の税金が発生したりし

経営の柔軟性を奪います。

逆に言えば、法人保険の見直しは、

短期間で確実に支出削減と資金改善を実現できる有効策なのです。

2.見直しで改善できる3つのポイント

(1)無駄な保険料の削減

多くの企業が複数の保険に加入していますが、

契約内容を整理せずに支払いを続けているケースが目立ちます。

たとえば、既に解約返戻金のピークを過ぎている保険や、

重複した保障が含まれている場合は見直し対象です。

また、保険販売側の知識不足により、最悪の場合

多額の借金だけが残されるような保険を

契約している場合も、相当数みられます。

これらを整理するだけで、

年間数十万円〜数百万円の削減も可能です。

(2)資金効率の改善

法人保険には貯蓄性のあるものもありますが、

契約形態や解約のタイミングによっては、

将来受け取れる解約返戻金の額が

期待より低くなることがあります。

最適なタイミングで見直しや解約を行うことで、

手元資金を早期に確保でき、

資金繰りにゆとりが生まれます。

(3)財務戦略の一環として活用

法人保険は単なる保障ではなく、

経営戦略の一部として活用できます。

例えば、退職金の準備や事業承継資金の積み立て

として計画的に運用することで、

税務面のメリットも享受できます。

目的を明確にしたプラン設計が重要です。

3.法人保険見直しの具体的な進め方

ステップ1:現在の契約内容を「見える化」する

まずは加入している保険契約の一覧を作成します。

契約期間、保険料、被保険者、

解約返戻金の状況、支払い原資が

「経費扱い」なのか「現預金からの支出」なのかなどを整理し、

実態を把握しましょう。

ステップ2:保険の目的と経営課題を再確認

契約時と現在の経営環境や目的が一致しているかを検証します。

不要な保障や重複する保険はないか、

資金繰りに負担をかけていないかを見極めます。

ステップ3:改善案を検討し実行

専門家のアドバイスを受けながら、

解約や契約変更、新規加入を検討します。

また、単なる解約ではなく

払い済みや失効制度などを使うことにより

自社の現在の財務状況に最も適した対策を

取ることができます。

しかし、残念ながら「最も適した」対策を提案できる

保険屋さんや会計事務所は非常に少ないのが現状です。

コラム

つい数か月前に実際に起きた悲劇をお伝えします。

10年くらい前に契約した、いわゆる「節税保険」

「解約返戻金がピーク」ということで

解約された会社があります。

しかし、多額の節税保険の支払いができるほどの会社ですから

当然「黒字経営」「繰越欠損金」も、なしでした。

解約返戻金が、「数千万円」・・・

もう、おわかりですね。

今まで、せっせと行ってきた「節税」は、一瞬で水の泡に。

今期は、多額の法人税を支払う羽目に・・・

毎月、素早く試算表を作るシステムを

企業・会計事務所双方で導入していなかったとはいえ

決算書を作り始めてすぐに、

会計事務所も頭を抱えていました。

関係のない私も「解約前に相談してくれれば」と・・・

まさに、「財務を知らない保険屋」と「財務を知らない社長」

の間で起きた悲劇です。

参考までに、以前に生命保険の使い方を書いたブログが

ありますので、リンクを張っておきます。

https://sato-insurance.jp/blog/255/

4.成功事例:資金繰り改善で経営の安定化を実現

ある中小企業では、法人保険の見直しにより、

年間約150万円の保険料削減に成功

さらに、解約返戻金の活用で約500万円の現金を確保し、

それを有効活用。

結果として、銀行借入依存度が下がったり、

資金繰りが楽になったり、

財務の健全化と経営の安定が実現できました。

5. 最重要「苦しいから解約」で更なる苦境へ

資金繰りが苦しくなった時に使おうと契約した生命保険

「苦しくなったから解約」して何が悪い?

おっしゃる通り、何も悪くはありません。

赤字の補填や設備投資の原資に充てるのであれば

合理的な判断でしょう。何の問題もありません。

しかし、被保険者である社長の体況が悪く

新契約ができないとしたら、どうしますか?

もし、病気で長期入院してしまったり

亡くなってしまった場合、銀行からの借入は

「誰が、どのようにして」返済なさるのでしょうか?

借入金の「保証人の地位」は、立派な相続財産です。

配偶者だけでなく、未成年の子供であっても

その地位からは、逃れられません。

この記事では、詳しくは書きませんが

法人契約の生命保険の死亡保険金の受取のために

一時、配偶者が事業を承継した場合でも

正しい順序で継承手続きをしなければ

最悪、相続放棄もできなくなります。

相続放棄したとしても、残された家族は

「家無し」「金なし」となります。

(これを簡単に防ぐ方法はあります)

6. 法人保険は「最も簡単な資金繰り改善方法」

資金繰りの不安は、経営者にとって大きなストレス源です。

法人保険の見直しは専門的な作業に思えますが、

適切なサポートを受けながら進めることで、

確実に、またスピーディーに効果を実感できます。

会社のお金の「見える化」と「目的の明確化」を行い

今一度、保険契約の棚卸しを検討してみてはいかがでしょうか。

もし詳しい見直し方法や具体的な相談が必要であれば、

お気軽にお問い合わせください。

あなたの経営を力強くサポートします。

「力強い!」 意味が違います!

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にする」

そのために、一生懸命書き続けます。

はじめに

経営者の皆さまにとって、

資金繰りは常に頭を悩ませる

重要課題の1つではないでしょうか?

売上や利益が安定していても、

なぜか手元の現金が足りずに焦る経験はありませんか?

その原因のひとつに「法人保険の見直し不足」や

「法人保険の設計ミス」が挙げられます。

多くの企業が過去の加入契約をそのまま継続し、

現状に合っていない支出が続いているケースだったり

そもそもの目的に合致していない契約が見られます。

本記事では、法人保険の見直しが

なぜ資金繰り改善につながるのか、

その理由と具体的な進め方をわかりやすく解説します。

1.法人保険が資金繰りに与える影響とは?

法人保険は、企業のリスクヘッジや

退職金準備などに役立つ重要な財務ツールです。

しかし、加入当初は適切だったプランも、

経営環境や会社のフェーズが変われば、

必ずしも最適とは限りません。

また、「一時の利益」に対する「節税や利益の先延ばし」

のような「近視眼的」な設計が多数みられます。

それにより、

以下のような問題点が放置されることが多いのです。

・保険料が高額で、キャッシュフローを圧迫している

・解約返戻金のピークを過ぎてしまい、資金効率が悪化している

・保険目的が曖昧で、出口戦略もない

・解約返戻金に多額の法人税が発生

これらは見過ごすと、毎月の無駄な固定費となったり、

解約し現金化したのはいいが、想像以上の税金が発生したりし

経営の柔軟性を奪います。

逆に言えば、法人保険の見直しは、

短期間で確実に支出削減と資金改善を実現できる有効策なのです。

2.見直しで改善できる3つのポイント

(1)無駄な保険料の削減

多くの企業が複数の保険に加入していますが、

契約内容を整理せずに支払いを続けているケースが目立ちます。

たとえば、既に解約返戻金のピークを過ぎている保険や、

重複した保障が含まれている場合は見直し対象です。

また、保険販売側の知識不足により、最悪の場合

多額の借金だけが残されるような保険を

契約している場合も、相当数みられます。

これらを整理するだけで、

年間数十万円〜数百万円の削減も可能です。

(2)資金効率の改善

法人保険には貯蓄性のあるものもありますが、

契約形態や解約のタイミングによっては、

将来受け取れる解約返戻金の額が

期待より低くなることがあります。

最適なタイミングで見直しや解約を行うことで、

手元資金を早期に確保でき、

資金繰りにゆとりが生まれます。

(3)財務戦略の一環として活用

法人保険は単なる保障ではなく、

経営戦略の一部として活用できます。

例えば、退職金の準備や事業承継資金の積み立て

として計画的に運用することで、

税務面のメリットも享受できます。

目的を明確にしたプラン設計が重要です。

3.法人保険見直しの具体的な進め方

ステップ1:現在の契約内容を「見える化」する

まずは加入している保険契約の一覧を作成します。

契約期間、保険料、被保険者、

解約返戻金の状況、支払い原資が

「経費扱い」なのか「現預金からの支出」なのかなどを整理し、

実態を把握しましょう。

ステップ2:保険の目的と経営課題を再確認

契約時と現在の経営環境や目的が一致しているかを検証します。

不要な保障や重複する保険はないか、

資金繰りに負担をかけていないかを見極めます。

ステップ3:改善案を検討し実行

専門家のアドバイスを受けながら、

解約や契約変更、新規加入を検討します。

また、単なる解約ではなく

払い済みや失効制度などを使うことにより

自社の現在の財務状況に最も適した対策を

取ることができます。

しかし、残念ながら「最も適した」対策を提案できる

保険屋さんや会計事務所は非常に少ないのが現状です。

コラム

つい数か月前に実際に起きた悲劇をお伝えします。

10年くらい前に契約した、いわゆる「節税保険」

「解約返戻金がピーク」ということで

解約された会社があります。

しかし、多額の節税保険の支払いができるほどの会社ですから

当然「黒字経営」「繰越欠損金」も、なしでした。

解約返戻金が、「数千万円」・・・

もう、おわかりですね。

今まで、せっせと行ってきた「節税」は、一瞬で水の泡に。

今期は、多額の法人税を支払う羽目に・・・

毎月、素早く試算表を作るシステムを

企業・会計事務所双方で導入していなかったとはいえ

決算書を作り始めてすぐに、

会計事務所も頭を抱えていました。

関係のない私も「解約前に相談してくれれば」と・・・

まさに、「財務を知らない保険屋」と「財務を知らない社長」

の間で起きた悲劇です。

参考までに、以前に生命保険の使い方を書いたブログが

ありますので、リンクを張っておきます。

https://sato-insurance.jp/blog/255/

4.成功事例:資金繰り改善で経営の安定化を実現

ある中小企業では、法人保険の見直しにより、

年間約150万円の保険料削減に成功

さらに、解約返戻金の活用で約500万円の現金を確保し、

それを有効活用。

結果として、銀行借入依存度が下がったり、

資金繰りが楽になったり、

財務の健全化と経営の安定が実現できました。

5. 最重要「苦しいから解約」で更なる苦境へ

資金繰りが苦しくなった時に使おうと契約した生命保険

「苦しくなったから解約」して何が悪い?

おっしゃる通り、何も悪くはありません。

赤字の補填や設備投資の原資に充てるのであれば

合理的な判断でしょう。何の問題もありません。

しかし、被保険者である社長の体況が悪く

新契約ができないとしたら、どうしますか?

もし、病気で長期入院してしまったり

亡くなってしまった場合、銀行からの借入は

「誰が、どのようにして」返済なさるのでしょうか?

借入金の「保証人の地位」は、立派な相続財産です。

配偶者だけでなく、未成年の子供であっても

その地位からは、逃れられません。

この記事では、詳しくは書きませんが

法人契約の生命保険の死亡保険金の受取のために

一時、配偶者が事業を承継した場合でも

正しい順序で継承手続きをしなければ

最悪、相続放棄もできなくなります。

相続放棄したとしても、残された家族は

「家無し」「金なし」となります。

(これを簡単に防ぐ方法はあります)

6. 法人保険は「最も簡単な資金繰り改善方法」

資金繰りの不安は、経営者にとって大きなストレス源です。

法人保険の見直しは専門的な作業に思えますが、

適切なサポートを受けながら進めることで、

確実に、またスピーディーに効果を実感できます。

会社のお金の「見える化」と「目的の明確化」を行い

今一度、保険契約の棚卸しを検討してみてはいかがでしょうか。

もし詳しい見直し方法や具体的な相談が必要であれば、

お気軽にお問い合わせください。

あなたの経営を力強くサポートします。

「力強い!」 意味が違います!

-

賢い経営者の運転資金調達術~借入のベストタイミングと実践手順

2025.06.20

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にする」

そのために、一生懸命書き続けます。

「資金繰りは会社の血液」とよく言われますが、

では、企業が銀行から運転資金を借りる

ベストなタイミングはいつなのでしょうか?

結論から先にお伝えすると、

それは「経営が順調なうち」です。

多くの経営者は「資金が足りなくなってから借りるものだ」

と考えがちですが、それは大きな間違い。

経営が順調で、資金に余裕がある時期にこそ、

将来の成長機会を逃さず、

金利や条件交渉でも主導権を握ることができます。

この記事では、企業が銀行から

運転資金を借り入れるべきタイミングについて、

具体的な判断軸と成功のポイントを詳しく解説します。

1. 売上好調時こそ注意!

「黒字倒産」リスクとキャッシュ・コンバージョン・サイクル(CCC)

一見矛盾しているようですが、一般的には

売上が好調な時こそ運転資金が必要になります。

新規の大口受注が増えれば、

仕入れや生産を前倒しする必要があり、

その支払い(買掛金)が先行します。

しかし、売上代金(売掛金)が入金されるのは数ヶ月後。

この「売上から入金までの期間(売掛金の回収期間)に

資金が一時的に不足する現象が、

いわゆる「資金ショート」の原因です。

その結果が黒字倒産となります。

このような状況を把握するために役立つのが、

キャッシュ・コンバージョン・サイクル(CCC)です。

CCCは「在庫日数 + 売掛金回収日数 - 買掛金支払日数」

で計算され、仕入れから販売、

現金回収までにかかる期間を示します。

と書いても、わかりづらいですよね。

なので、具体例は書きません。

何か、「プロっぽい」感じが出ますが

中小企業の経営者が使えなければ

何の意味もありません。

ですから、私は現場で、こんな式は使いません。

となると、どうするればよいのか?

私のブログでは何度も登場していますが

やはり「資金繰り表」です。

一目瞭然で資金の増減がわかりますし

運転資金の増加局面で銀行に融資の提案を求める時は

資金繰り表を銀行員に提出してあげると

とても喜ばれます。

とはいえ、資金繰り表とて、なかなか難しいという場合は

せめて「口座残高」だけでもチェックしましょう。

ただし、「毎日」です。

口座残高を毎日チェックしていれば

売り上げは伸びているのに、現金が増えない

もしくは、減っているという「違和感」を

感じ取れるはずです。

その違和感を感じたら、銀行や私のような人に相談してみましょう。

銀行員は優秀な方が多いですから

社長の「違和感」の原因を教えてくれると思います。

そして、必要があれば融資の提案をしてくれるはずです。

また、季節変動がある業種では、

繁忙期に合わせて仕入れや人員を

前倒しする資金が必須となります。

閑散期に返済原資が確保できるかも同時に確認し、

予測可能な資金需要に対しては、

余裕を持ったタイミングで融資枠を確保しておくことが重要です。

2. 成長投資と運転資金は分けて考える

事業拡大のために新規設備への投資を行う際や、

大型受注への先行発注が必要な局面では、

運転資金を設備投資で食い潰す前に、

「資金を色分け」することが重要です。

設備投資は長期融資で、

短期的な運転資金は短期融資で手当てする。

これが基本です。

残念なことにこの融資の形が「バブル崩壊後」に

日本から姿を消しました。

数年前から、銀行員の間でも「運転資金は短期融資で」

ということが当たり前となってはていますが

融資先の方が理解できていないために

短期融資を断ることもあるそうです。

しかし、短期融資の利用は、返済バランスを保ち、

会社によっては資金繰りを劇的に改善でき

資金ショートを防ぐことができます。

3. 金利サイクルと市場環境を見極める

資金調達のコストに直結するのが金利です。

2025年6月時点で日銀は金利を据え置きつつも、

年内に追加利上げの可能性を残しています。

このような金利上昇局面の場合、

当然のことですが、金利が上がる前に借りるのが鉄則です。

「余計な資金は借りたくない」

その気持ちは、よくわかります。

余計な金利の支払いも発生しますし。

ですが、金利が上がるということは

一般的に考えて「景気が拡大傾向」ということになります。

つまりは「売上アップ」のチャンスということです。

早めに、低い金利で資金調達しておくことは

金利上昇のリスクを回避する行動であり

ビジネスチャンスを確実にとらえるために必要な

「投資判断」の一つだと思います。

4. 財務指標で「健康診断」を行う

日頃から自社の財務状況を客観的に把握し、

「健康診断」を行うことも大切です。

以下のような兆候が見られたら、

借り入れ準備フェーズに移行することを検討しましょう。

営業キャッシュフローが2期連続でマイナス

・本業で現金を稼げていない状態を示します。

決算書の損益計算書では「黒字」は

営業外収益などが含まれていますので

会社は「事業」を行っているのですから

その事業時単体で「黒字」であることが必要です。

クイック比率(当座比率)が100%を下回る

・短期的な支払能力に不安がある状態です。

ざっくりですが

「現預金」(借入のある銀行に預けている定期預金等は差し引いて下さい)

「売掛債権(売掛金や受取手形)を足したものを

「流動負債」で割った数字に100を掛けた数字が

100を超えているかどうか

(現預金+売掛金)÷流動負債×100

貸借対照表から、必要な数字を拾ってきましょう。

といっても、ほんの数個です。

でも、こんな数字をいちいち計算しなくても

3ヶ月先までの資金繰り表を作成すればいいことなのです。

5. 関係性づくりは「晴れの日」に

銀行との関係構築は、

資金繰りが苦しくなってからではなく、

業績が好調な「晴れの日」こそ行うべきです。

銀行は「借りに来る時だけ顔を出す会社」よりも、

決算報告や試算表をタイムリーに提出し、

日頃から情報を共有する会社を高く評価します。

業績が好調なうちに、追加の融資枠の相談や、

将来の会社の姿を話すことにより、

信用枠を厚くしておくことが好機です。

いざという時に迅速かつ有利な条件で

資金を調達できる体制を整えておくことで、

不測の事態にも対応できるレジリエンス(回復力)

の高い企業体質を築けます。

借入交渉を成功させる3ステップ

実際に銀行に融資を申し込む際には、

以下の3つのステップを踏むことで、

交渉を有利に進められる可能性が高まります。

1.必要額を“根拠ある数字”で示す

「いつ(何か月後に)」「いくら」必要なのかを

月次資金繰り表、事業計画書、受注残一覧などを用いて、

なぜその資金が必要なのかを具体的に裏付けましょう。

2.返済シナリオを複数提示する

基本となるベースケース(現状のまま推移)に加え、

売上が10%%減少した場合などを想定したストレスケースを用意し、

どのような状況でも返済が可能であることを示しましょう。

3.未来志向のストーリーを語る

単に資金が必要な理由だけでなく、

借り入れによって「いかに利益とキャッシュフローを創出し、

地域経済に貢献していくか」という

企業のビジョンと将来性を熱意を持って伝えましょう。

やはり最後は「人間力」がものを言います。

まとめ

運転資金の借り入れは、「足りなくなってから」では遅すぎます。

・資金が潤沢、事業が順調なうちに融資枠を確保

・金利上昇前に固定化

・成長局面でフル活用できるよう財務体質を整える

この3点を押さえれば、

金融機関は力強いパートナーとなり、

あなたの会社のビジョン実現を

力強く後押ししてくれるはずです。

積極的に資金戦略を立て、

会社の未来に追い風を呼び込みましょう。

眩しいほどに輝こう!

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にする」

そのために、一生懸命書き続けます。

「資金繰りは会社の血液」とよく言われますが、

では、企業が銀行から運転資金を借りる

ベストなタイミングはいつなのでしょうか?

結論から先にお伝えすると、

それは「経営が順調なうち」です。

多くの経営者は「資金が足りなくなってから借りるものだ」

と考えがちですが、それは大きな間違い。

経営が順調で、資金に余裕がある時期にこそ、

将来の成長機会を逃さず、

金利や条件交渉でも主導権を握ることができます。

この記事では、企業が銀行から

運転資金を借り入れるべきタイミングについて、

具体的な判断軸と成功のポイントを詳しく解説します。

1. 売上好調時こそ注意!

「黒字倒産」リスクとキャッシュ・コンバージョン・サイクル(CCC)

一見矛盾しているようですが、一般的には

売上が好調な時こそ運転資金が必要になります。

新規の大口受注が増えれば、

仕入れや生産を前倒しする必要があり、

その支払い(買掛金)が先行します。

しかし、売上代金(売掛金)が入金されるのは数ヶ月後。

この「売上から入金までの期間(売掛金の回収期間)に

資金が一時的に不足する現象が、

いわゆる「資金ショート」の原因です。

その結果が黒字倒産となります。

このような状況を把握するために役立つのが、

キャッシュ・コンバージョン・サイクル(CCC)です。

CCCは「在庫日数 + 売掛金回収日数 - 買掛金支払日数」

で計算され、仕入れから販売、

現金回収までにかかる期間を示します。

と書いても、わかりづらいですよね。

なので、具体例は書きません。

何か、「プロっぽい」感じが出ますが

中小企業の経営者が使えなければ

何の意味もありません。

ですから、私は現場で、こんな式は使いません。

となると、どうするればよいのか?

私のブログでは何度も登場していますが

やはり「資金繰り表」です。

一目瞭然で資金の増減がわかりますし

運転資金の増加局面で銀行に融資の提案を求める時は

資金繰り表を銀行員に提出してあげると

とても喜ばれます。

とはいえ、資金繰り表とて、なかなか難しいという場合は

せめて「口座残高」だけでもチェックしましょう。

ただし、「毎日」です。

口座残高を毎日チェックしていれば

売り上げは伸びているのに、現金が増えない

もしくは、減っているという「違和感」を

感じ取れるはずです。

その違和感を感じたら、銀行や私のような人に相談してみましょう。

銀行員は優秀な方が多いですから

社長の「違和感」の原因を教えてくれると思います。

そして、必要があれば融資の提案をしてくれるはずです。

また、季節変動がある業種では、

繁忙期に合わせて仕入れや人員を

前倒しする資金が必須となります。

閑散期に返済原資が確保できるかも同時に確認し、

予測可能な資金需要に対しては、

余裕を持ったタイミングで融資枠を確保しておくことが重要です。

2. 成長投資と運転資金は分けて考える

事業拡大のために新規設備への投資を行う際や、

大型受注への先行発注が必要な局面では、

運転資金を設備投資で食い潰す前に、

「資金を色分け」することが重要です。

設備投資は長期融資で、

短期的な運転資金は短期融資で手当てする。

これが基本です。

残念なことにこの融資の形が「バブル崩壊後」に

日本から姿を消しました。

数年前から、銀行員の間でも「運転資金は短期融資で」

ということが当たり前となってはていますが

融資先の方が理解できていないために

短期融資を断ることもあるそうです。

しかし、短期融資の利用は、返済バランスを保ち、

会社によっては資金繰りを劇的に改善でき

資金ショートを防ぐことができます。

3. 金利サイクルと市場環境を見極める

資金調達のコストに直結するのが金利です。

2025年6月時点で日銀は金利を据え置きつつも、

年内に追加利上げの可能性を残しています。

このような金利上昇局面の場合、

当然のことですが、金利が上がる前に借りるのが鉄則です。

「余計な資金は借りたくない」

その気持ちは、よくわかります。

余計な金利の支払いも発生しますし。

ですが、金利が上がるということは

一般的に考えて「景気が拡大傾向」ということになります。

つまりは「売上アップ」のチャンスということです。

早めに、低い金利で資金調達しておくことは

金利上昇のリスクを回避する行動であり

ビジネスチャンスを確実にとらえるために必要な

「投資判断」の一つだと思います。

4. 財務指標で「健康診断」を行う

日頃から自社の財務状況を客観的に把握し、

「健康診断」を行うことも大切です。

以下のような兆候が見られたら、

借り入れ準備フェーズに移行することを検討しましょう。

営業キャッシュフローが2期連続でマイナス

・本業で現金を稼げていない状態を示します。

決算書の損益計算書では「黒字」は

営業外収益などが含まれていますので

会社は「事業」を行っているのですから

その事業時単体で「黒字」であることが必要です。

クイック比率(当座比率)が100%を下回る

・短期的な支払能力に不安がある状態です。

ざっくりですが

「現預金」(借入のある銀行に預けている定期預金等は差し引いて下さい)

「売掛債権(売掛金や受取手形)を足したものを

「流動負債」で割った数字に100を掛けた数字が

100を超えているかどうか

(現預金+売掛金)÷流動負債×100

貸借対照表から、必要な数字を拾ってきましょう。

といっても、ほんの数個です。

でも、こんな数字をいちいち計算しなくても

3ヶ月先までの資金繰り表を作成すればいいことなのです。

5. 関係性づくりは「晴れの日」に

銀行との関係構築は、

資金繰りが苦しくなってからではなく、

業績が好調な「晴れの日」こそ行うべきです。

銀行は「借りに来る時だけ顔を出す会社」よりも、

決算報告や試算表をタイムリーに提出し、

日頃から情報を共有する会社を高く評価します。

業績が好調なうちに、追加の融資枠の相談や、

将来の会社の姿を話すことにより、

信用枠を厚くしておくことが好機です。

いざという時に迅速かつ有利な条件で

資金を調達できる体制を整えておくことで、

不測の事態にも対応できるレジリエンス(回復力)

の高い企業体質を築けます。

借入交渉を成功させる3ステップ

実際に銀行に融資を申し込む際には、

以下の3つのステップを踏むことで、

交渉を有利に進められる可能性が高まります。

1.必要額を“根拠ある数字”で示す

「いつ(何か月後に)」「いくら」必要なのかを

月次資金繰り表、事業計画書、受注残一覧などを用いて、

なぜその資金が必要なのかを具体的に裏付けましょう。

2.返済シナリオを複数提示する

基本となるベースケース(現状のまま推移)に加え、

売上が10%%減少した場合などを想定したストレスケースを用意し、

どのような状況でも返済が可能であることを示しましょう。

3.未来志向のストーリーを語る

単に資金が必要な理由だけでなく、

借り入れによって「いかに利益とキャッシュフローを創出し、

地域経済に貢献していくか」という

企業のビジョンと将来性を熱意を持って伝えましょう。

やはり最後は「人間力」がものを言います。

まとめ

運転資金の借り入れは、「足りなくなってから」では遅すぎます。

・資金が潤沢、事業が順調なうちに融資枠を確保

・金利上昇前に固定化

・成長局面でフル活用できるよう財務体質を整える

この3点を押さえれば、

金融機関は力強いパートナーとなり、

あなたの会社のビジョン実現を

力強く後押ししてくれるはずです。

積極的に資金戦略を立て、

会社の未来に追い風を呼び込みましょう。

眩しいほどに輝こう!

-

「失敗を恐れる心の正体~損失回避の法則を味方につける経営戦略~」

2025.06.06

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にする」

そのために、一生懸命書き続けます。

今朝のテレビで一瞬だったのですが

こんなことを相談している小学生がいました。

「失敗すると、それが気になり集中できない」

「え!小学生が!」私はショックを受けました。

同時に、違うかもしれませんが

あの子は失敗するたびに、周りの大人に

「なぜ、失敗したのか」みたいな言葉を

幼いころから投げかけられていたのかなと思い

とても、残念に思いました。

(個人の勝手な思いです)

もし、失敗という事実は受け止め

チャレンジした過程を褒めていたら

「うまくいかなかったね、残念。

でも、このチャレンジをしたあなたは

すごいと思うよ」

こう語りかけていたら

きっと、あの子はそんな質問しないだろうな~と

勝手に考えてしまいました。

今日のブログは、その想いから生まれ出たものです。

振り返ってみると、私自身も含め

「それ、アカンやろー」という言葉を発しているなと思い

自戒の念も含めて書いてみました。

前段からは想像もつかない程

ビジネス寄りの内容です。

「もし失敗したらどうしよう」

新しい挑戦を前に足が止まるとき、

あなたの頭に浮かぶのは成功のイメージよりも、

失敗して失うかもしれない時間やお金ではないでしょうか。

これは性格の弱さではなく、人類に共通する心理的傾向です。

行動経済学者ダニエル・カーネマンと

エイモス・トヴェルスキーが提唱した

プロスペクト理論によれば、

人は利益よりも損失を約2~2.5倍強く感じ取ると言われています。

この現象を「損失回避の法則(Loss Aversion)」と呼びます。

ビジネスの世界でも、この法則に則ってしまい

チャンスを逸することが少なくありません。

申し訳ないのですが、行政のやることは

私が見ている限り「ほぼ100%」、この法則にハマります。

「仕方ない」と言えばそれまでですが

あらゆる世界の概念が急速に変わっている今

行政だけが、「以前のまま」でいいわけはありません。

特に、衰退が激しい地方都市の自治体においては

「損失回避の法則」を勇気をもって打ち破らなければ

また、そのような文化を育成しなければ

衰退の速度が増し、手遅れとなると思われます。

(そうです。私の住んでる街「函館」のことを

言っているのです)

では、「何をどうすればいいのか」ですが

ブログを読み進めていってもらえれば

そのヒントが書いてあります。

1. 数字で味わう損失の痛み

あなたに二つの選択肢があるとします。

A:確実に1万円もらえる

B:50%の確率で2万円もらえるが、50%の確率で0円

多くの人はAを選びます。

Bの期待値は1万円で同じにもかかわらず、

「もらえない」リスクを避けたいからです。

ところが場面を「損失」に変えると判断は逆転します。

C:確実に1万円失う

D:50%の確率で2万円失うが、50%の確率で0円

今度はDを選ぶ人が増えます。

確実な損失を避けるために、

ギャンブル的な選択に手を伸ばすのです。

利益と損失で意思決定の軸が入れ替わる典型例と言えます。

2.ビジネス現場に潜む損失回避

損失回避は会議室でもコンビニのレジ前でも姿を現します。

導入決定が遅れる

新しい商品の市場への導入は

導入効果より「売れなかったら大損」という

不安で棚上げされがちです。

もちろん、限界利益など

採算をとるために最低限必要な売上高や売上個数を

事前に把握するためにも「管理会計」の導入は

必要不可欠ですが、

そのような「数字の裏付け」があっても

「予定通りにいかなかった場合」つまりは

「損失」のことが頭の中を支配し

なかなか前に進めないことが少なくありません。

値決め戦略が保守的になる

価格を上げれば利益率向上が見込めても、

「顧客離れ」という損失が怖くて踏み切れない。

これも、多くの中小企業で起きている現象です。

大手と言われるところは、消費者からすると

「問答無用」状態で値上げし

確実に利益を確保しています。

そうしなければ、顧客へのサービスや

商品提供ができなくなるからです。

そうするかどうかは、個別の判断ですが

今は値上げし、原価等が下がったら

値下げをし顧客に喜んでいただく。

こうやって、世の中に合わせ、フレキシブルに

値決めをしていくことが、必要なのかもしれません。

マーケティング的にいうのなら「今だけ」が効く

「本日終了」「残り3席」といった表現は、

得を逃す=損失と感じさせ、購買率を高めます。

昔で言えば、万年「閉店セール」ですね。

(これ知ってる人は、それなりの年齢の方だけですね)

また、日付や席数や個数など

目に見えるものだけではなく

最近では「特別な経験」など

形のないものでも、購買意欲を高める手法が

使われています。

やはり「限定」や「あなただけに」は

心揺さぶられますよね。

「このチャンスを逸しては損だ」という心理を

ついているわけです。

3.損失回避を乗り越える4つのステップ

1.リスクを数字で「見える化」する

感情ではなくデータで判断する癖をつけましょう。

その為にも、やはり「管理会計」の導入は

企業経営には必須です。

例を書きます。

決算書の「損益計算書」を思い浮かべてください。

新商品のお菓子を発売したとしましょう。

今回は、わかりやすいように

今回発売する「お菓子のみ」しか扱っていない会社とします。

売上600万-製造原価300万=利益300万

つい、このように考えてしまいませんか?

製造し、すぐに市場に投入し、一瞬で完売なら

ほぼ、この計算で間違いありません。

では、完売まで3か月かかったらどうなるでしょうか?

実は利益がグッと下がります。

なぜなら、製造していなくても原価が増えるからです。

何が増えるのか?

そうです。人件費です。

たとえ工場が止まっていても、工場で働く人の

給料は、発生し続けます。

これが、損益計算書(P/L)経営の落とし穴なのです。

このような計算ミスを防ぐためにも

会社経営には「管理会計」が必須なのです。

2.スモールスタート

大きな変化ではなく、少しずつ試し

失敗コストを最小化し

心理的ハードルを下げることが大切です。

いきなりの設備投資や人員増強は避け

「失敗しても痛くない」もしくは

「失敗しても会社の経営に支障はない」程度から

スタートしましょう。

では、「痛くない」や「経営に支障がない」投資金額て

どれくらいなのでしょう?

ここでも、「感情」による判断をしてはいけません。

やはり「数字」による判断が必要です。

具体的には、というより論理的には

今度は「貸借対照表」(B/S)の数字で判断します。

どの数字か?

そうです。一番右下の「繰越利益剰余金」です。

この金額の範囲内なら、たとえ新事業が失敗しても

会社が「債務超過」などに陥ることはありません。

(ただし、あくまで会計上のお金ですから

いわゆる「現金」とは違います)

3.損失の上限を設計

「最悪でもここでやめる」という出口戦略を決めましょう。

つまりは「引き際」をはじめから設定しておくのです。

ここでもつい「損したくない」「損を取り返した」

「せめて投資額だけでも、回収したい」という

損失回避の法則が働きます。

しかし、その判断もやはり「感情」による判断と言えます。

やはりここでも「1000万損失を出したら撤退」など

数字による明確な意思決定が大切です。

撤退の金額の目安は、先ほど書いた通りです。

4.学習コストという投資思考

失敗=損ではなく、

次の成功確率を上げるデータ取得と捉えましょう。

この考え方を腹落ちさせると

理論上は世の中から失敗はなくなります。

トライ&エラーを恐れず繰り返し

知識資産を蓄積しましょう。

4.現状維持バイアスとの関係

損失回避は「現状維持が一番安全」

という誤解を強化します。

しかし環境が変わり続ける現代において、

現状維持は実質的な後退です。

短期的な安心と引き換えに、

中長期的な機会損失を抱え込むリスクに

気づく必要があります。

これが冒頭に書いた「行政機関」の陥っている穴の正体です。

民間企業である私たちは、

是非とも「現状維持バイアス」の居心地の良さに打ち勝ち

前進し続けていきましょう。

5.最後に──恐怖の正体を数字で照らす

「失敗したらどうしよう」という声が聞こえたら、

それは損失回避の法則が働いている証拠です。

その声を無視するのではなく、

認識し、分析し、そして活用しましょう。

リスクを数値化し、段階的に進み、

学習機会として捉える。

そして時には、損失回避の力を借りて、

より良い習慣や仕組みを作る。

私たちの脳に組み込まれた

この古代からの警報システムを理解することで、

より賢明な選択ができるようになるのです。

「恐怖に支配されるのではなく、恐怖と共に前進する。」

それが、現代を生きる私たちに求められる知恵なのかもしれません。

「真っ黒だけど、いつもの私です」

みなさん、熱中症には、気を付けて下さいね~

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にする」

そのために、一生懸命書き続けます。

今朝のテレビで一瞬だったのですが

こんなことを相談している小学生がいました。

「失敗すると、それが気になり集中できない」

「え!小学生が!」私はショックを受けました。

同時に、違うかもしれませんが

あの子は失敗するたびに、周りの大人に

「なぜ、失敗したのか」みたいな言葉を

幼いころから投げかけられていたのかなと思い

とても、残念に思いました。

(個人の勝手な思いです)

もし、失敗という事実は受け止め

チャレンジした過程を褒めていたら

「うまくいかなかったね、残念。

でも、このチャレンジをしたあなたは

すごいと思うよ」

こう語りかけていたら

きっと、あの子はそんな質問しないだろうな~と

勝手に考えてしまいました。

今日のブログは、その想いから生まれ出たものです。

振り返ってみると、私自身も含め

「それ、アカンやろー」という言葉を発しているなと思い

自戒の念も含めて書いてみました。

前段からは想像もつかない程

ビジネス寄りの内容です。

「もし失敗したらどうしよう」

新しい挑戦を前に足が止まるとき、

あなたの頭に浮かぶのは成功のイメージよりも、

失敗して失うかもしれない時間やお金ではないでしょうか。

これは性格の弱さではなく、人類に共通する心理的傾向です。

行動経済学者ダニエル・カーネマンと

エイモス・トヴェルスキーが提唱した

プロスペクト理論によれば、

人は利益よりも損失を約2~2.5倍強く感じ取ると言われています。

この現象を「損失回避の法則(Loss Aversion)」と呼びます。

ビジネスの世界でも、この法則に則ってしまい

チャンスを逸することが少なくありません。

申し訳ないのですが、行政のやることは

私が見ている限り「ほぼ100%」、この法則にハマります。

「仕方ない」と言えばそれまでですが

あらゆる世界の概念が急速に変わっている今

行政だけが、「以前のまま」でいいわけはありません。

特に、衰退が激しい地方都市の自治体においては

「損失回避の法則」を勇気をもって打ち破らなければ

また、そのような文化を育成しなければ

衰退の速度が増し、手遅れとなると思われます。

(そうです。私の住んでる街「函館」のことを

言っているのです)

では、「何をどうすればいいのか」ですが

ブログを読み進めていってもらえれば

そのヒントが書いてあります。

1. 数字で味わう損失の痛み

あなたに二つの選択肢があるとします。

A:確実に1万円もらえる

B:50%の確率で2万円もらえるが、50%の確率で0円

多くの人はAを選びます。

Bの期待値は1万円で同じにもかかわらず、

「もらえない」リスクを避けたいからです。

ところが場面を「損失」に変えると判断は逆転します。

C:確実に1万円失う

D:50%の確率で2万円失うが、50%の確率で0円

今度はDを選ぶ人が増えます。

確実な損失を避けるために、

ギャンブル的な選択に手を伸ばすのです。

利益と損失で意思決定の軸が入れ替わる典型例と言えます。

2.ビジネス現場に潜む損失回避

損失回避は会議室でもコンビニのレジ前でも姿を現します。

導入決定が遅れる

新しい商品の市場への導入は

導入効果より「売れなかったら大損」という

不安で棚上げされがちです。

もちろん、限界利益など

採算をとるために最低限必要な売上高や売上個数を

事前に把握するためにも「管理会計」の導入は

必要不可欠ですが、

そのような「数字の裏付け」があっても

「予定通りにいかなかった場合」つまりは

「損失」のことが頭の中を支配し

なかなか前に進めないことが少なくありません。

値決め戦略が保守的になる

価格を上げれば利益率向上が見込めても、

「顧客離れ」という損失が怖くて踏み切れない。

これも、多くの中小企業で起きている現象です。

大手と言われるところは、消費者からすると

「問答無用」状態で値上げし

確実に利益を確保しています。

そうしなければ、顧客へのサービスや

商品提供ができなくなるからです。

そうするかどうかは、個別の判断ですが

今は値上げし、原価等が下がったら

値下げをし顧客に喜んでいただく。

こうやって、世の中に合わせ、フレキシブルに

値決めをしていくことが、必要なのかもしれません。

マーケティング的にいうのなら「今だけ」が効く

「本日終了」「残り3席」といった表現は、

得を逃す=損失と感じさせ、購買率を高めます。

昔で言えば、万年「閉店セール」ですね。

(これ知ってる人は、それなりの年齢の方だけですね)

また、日付や席数や個数など

目に見えるものだけではなく

最近では「特別な経験」など

形のないものでも、購買意欲を高める手法が

使われています。

やはり「限定」や「あなただけに」は

心揺さぶられますよね。

「このチャンスを逸しては損だ」という心理を

ついているわけです。

3.損失回避を乗り越える4つのステップ

1.リスクを数字で「見える化」する

感情ではなくデータで判断する癖をつけましょう。

その為にも、やはり「管理会計」の導入は

企業経営には必須です。

例を書きます。

決算書の「損益計算書」を思い浮かべてください。

新商品のお菓子を発売したとしましょう。

今回は、わかりやすいように

今回発売する「お菓子のみ」しか扱っていない会社とします。

売上600万-製造原価300万=利益300万

つい、このように考えてしまいませんか?

製造し、すぐに市場に投入し、一瞬で完売なら

ほぼ、この計算で間違いありません。

では、完売まで3か月かかったらどうなるでしょうか?

実は利益がグッと下がります。

なぜなら、製造していなくても原価が増えるからです。

何が増えるのか?

そうです。人件費です。

たとえ工場が止まっていても、工場で働く人の

給料は、発生し続けます。

これが、損益計算書(P/L)経営の落とし穴なのです。

このような計算ミスを防ぐためにも

会社経営には「管理会計」が必須なのです。

2.スモールスタート

大きな変化ではなく、少しずつ試し

失敗コストを最小化し

心理的ハードルを下げることが大切です。

いきなりの設備投資や人員増強は避け

「失敗しても痛くない」もしくは

「失敗しても会社の経営に支障はない」程度から

スタートしましょう。

では、「痛くない」や「経営に支障がない」投資金額て

どれくらいなのでしょう?

ここでも、「感情」による判断をしてはいけません。

やはり「数字」による判断が必要です。

具体的には、というより論理的には

今度は「貸借対照表」(B/S)の数字で判断します。

どの数字か?

そうです。一番右下の「繰越利益剰余金」です。

この金額の範囲内なら、たとえ新事業が失敗しても

会社が「債務超過」などに陥ることはありません。

(ただし、あくまで会計上のお金ですから

いわゆる「現金」とは違います)

3.損失の上限を設計

「最悪でもここでやめる」という出口戦略を決めましょう。

つまりは「引き際」をはじめから設定しておくのです。

ここでもつい「損したくない」「損を取り返した」

「せめて投資額だけでも、回収したい」という

損失回避の法則が働きます。

しかし、その判断もやはり「感情」による判断と言えます。

やはりここでも「1000万損失を出したら撤退」など

数字による明確な意思決定が大切です。

撤退の金額の目安は、先ほど書いた通りです。

4.学習コストという投資思考

失敗=損ではなく、

次の成功確率を上げるデータ取得と捉えましょう。

この考え方を腹落ちさせると

理論上は世の中から失敗はなくなります。

トライ&エラーを恐れず繰り返し

知識資産を蓄積しましょう。

4.現状維持バイアスとの関係

損失回避は「現状維持が一番安全」

という誤解を強化します。

しかし環境が変わり続ける現代において、

現状維持は実質的な後退です。

短期的な安心と引き換えに、

中長期的な機会損失を抱え込むリスクに

気づく必要があります。

これが冒頭に書いた「行政機関」の陥っている穴の正体です。

民間企業である私たちは、

是非とも「現状維持バイアス」の居心地の良さに打ち勝ち

前進し続けていきましょう。

5.最後に──恐怖の正体を数字で照らす

「失敗したらどうしよう」という声が聞こえたら、

それは損失回避の法則が働いている証拠です。

その声を無視するのではなく、

認識し、分析し、そして活用しましょう。

リスクを数値化し、段階的に進み、

学習機会として捉える。

そして時には、損失回避の力を借りて、

より良い習慣や仕組みを作る。

私たちの脳に組み込まれた

この古代からの警報システムを理解することで、

より賢明な選択ができるようになるのです。

「恐怖に支配されるのではなく、恐怖と共に前進する。」

それが、現代を生きる私たちに求められる知恵なのかもしれません。

「真っ黒だけど、いつもの私です」

みなさん、熱中症には、気を付けて下さいね~

-

山中伸弥氏の言葉に学ぶ「高く飛ぶには、低くかがめ」~中小企業のための4つの財務戦略

2025.05.29

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にする」

そのために、一生懸命書き続けます。

「高く飛ぶためには、

おもいっきり低くかがむ

必要があるのです。」

─ 山中伸弥(ノーベル生理学・医学賞受賞者)

この言葉は、スポーツに限らず、

企業経営や財務戦略にも深く通じるものがあります。

ジャンプは宙に浮いている瞬間

企業活動で言えば「売上」に注目が集まりますが、

飛距離、言い換えれば「利益」を決めるのは

「どれだけ深く、正しくしゃがめたか」に尽きるのです。

特に、次のステージを目指している企業や経営者にとって、

「低くかがむ」という助走の意味をどう捉えるかは、

将来の飛距離を大きく左右します。

今回は、財務の観点からこの言葉をどう活かすか、

4つの視点で解説します。

1. かがむ=内部留保とキャッシュポジションの強化

キャッシュは、より高く飛ぶための「バネ」です。

バネを十分に縮める、

つまりキャッシュポジションを強化することで、

より高く、より遠くへ跳ぶことができます。

企業経営において、内部留保を厚くする行為は

次の飛躍に向けてだけではなく

破産からの距離を遠ざける意味があり

経営者が持つべき目標の最重要課題の1つであることは

紛れもない事実です。

先行投資の軍資金:

将来の成長に向けた設備投資や新規事業立ち上げには、

多額の資金が必要です。

例えば利益の20~30%を

「成長準備金」とし決めて内部留保し、

利益余剰資金を確保することで、

自己資金による投資が可能になります。

これにより、資金調達コストを圧縮し、

財務リスクを軽減できます。

不況や天災等への備え

予測不能な経済環境下では、

十分な運転資金を確保しておくことが重要です。

歴史を振り返れば10年程度に1度程度の割合で

コロナやリーマンショックのような

予測不能な上、自社だけでは避けようがない

事象が発生しています。

そして、その度に企業は、売上や利益が減少し

備えのない会社は、消滅してしまいました。

また、昨今、激増している大雨や洪水など

残念ながら、その場にいるというだけで

だれもが等しく損害を受けてしまう場面などでも

3~6ヶ月分の運転資金を現預金で確保していれば、

事業活動や、会社の維持が継続できます。

場合によっては、競合他社が停滞を余儀なくされ

市場シェアを拡大するチャンスを掴むことができるでしょう。

このように「使わないお金」を意識的に持つことは、

「もったいない」ではなく、

飛ぶためのバネを強くする行為と言えます。

2.負債の健全化とお金の「見える化」

山中教授の言葉の背景には、

「かがむ時期をどう過ごすかがジャンプの成否を分ける」

という意味も込められいると考えます。

財務の世界で言えば、

金利上昇リスクや

会社のお金の流れをしっかりと把握することが

「かがみの質」を決定づけます。

具体的なアクションをいくつか紹介します。

① 資金繰り表を作る

② 銀行借り入れ一覧表を作る

まずは、この2つの行動を起こしましょう。

①に関しては、もう何度も書いていますが

自社のお金の流れやキャッシュポジションを

把握せずに会社経営はできません。

資金ショートの時期やキャッシュポジションが低い時期

すなわち、破産リスクが高い時期に向け

銀行からの借入交渉をしなければなりません。

この時の交渉で少しでも良い条件を引き出す方法は

「銀行交渉スタートの時期」にあります。

当たり前の話ですが、

「来月に資金ショートしそうな会社」と

「半年後に資金ショートしそうな会社」

あなたなら、どちらの会社にお金を貸しますか?

計画性や経営者のお金に対する意識や資質

どれをとっても、「半年後に」という経営者の方を

選ぶのではないでしょうか。

②に関しては、以前に少しだけ触れましたが

銀行側でも、この資料を作成しているほど

大切な資料となります。

融資一覧表のフォーマットによりますが

企業にとっても、たくさんの有益な情報が詰まっています。

・借入額・借入残高・預貯金残高・利率・返済期間・借入種類

・借入目的・返済額・保証の種類 など

この情報だけでも、取引のある銀行なら

融資の提案ができますし、(決定は別ですよ)

企業側からしても、プロパー融資の相談や

個人保証をはずす相談、保証協会枠の残高

長期・短期融資のバランス調整

そして、返済金額の圧縮など

企業財務には、かかせない情報の山なのです。

なお、各種フォーマットは、自社と付き合いのある銀行の

ものを使用するのが、お勧めです。

各銀行のHPからダウンロードしてみて下さい。

もし、「見つからない」場合は

webにたくさん出ていますので、入手してください。

この2つを実行するだけで

「かがみの質」は大幅に良質なものになります。

すなわち、飛躍の際に「より遠くへ」「より高く」

飛ぶことが可能になります。

3.固定費を見直し、軽やかに跳ぶ体制へ

より遠く、より高く飛ぶためには、

体を軽くするも大切です。

企業にとってその「重さ」とは、

主に固定費の硬直性にあります。

人件費などは、むやみに削るのではなく

「適切な人員配置」

仕事の棚卸や断捨離をすることにより

安易な補充や増員を防ぐ

パートや派遣などを上手に利用し「変動費型」にする

離職者を出さないような施策を考える など

柔軟な体制を構築しましょう。

設備なども、効率的な配置を考える

メンテナンスの回数を増やす

内製化と外注化とのコスト比較をするなど

じっと動かず耐えるばかりではなく

「柔軟に構える」ことが大切です。

4.「かがみの深さ」をKPIとして可視化する

「かがんでいる」つまり、飛躍に向け備えている

準備をしている期間は、見えにくく評価されにくいものです。

しかし、財務においても「準備の深さ」を

数値化して管理することで、

組織全体が「今は跳ぶための期間なんだ」

と納得できるようになります。

たとえば:

目標現預金残高の目標設定

目標利益額の目標設定

内部留保額の目標設定

労働分配率の目標設定

リスキリングや人材育成への投資額設定 など

他にも、目標にしたい数字はたくさんあると思います。

「いくら現預金を持てばいいのか」

「いくら利益を出す必要があるのか」

「新規事業や設備投資に必要な額はいくらなのか」

など、アクシデントや失敗した時に

会社が傾かないために必要なお金の額を

KPIとして立ててみましょう。

精神論やドンブリ経営のような状態ですと

この「かがみKPI」は、すぐに忘れさられます。

可能なものは、会社全体で共有したり

役員の方々で共有したり、そのような体制がなければ

私たちのような外部の人間と共有し

月に1度は、予実管理を行うことが大切です。

そのうえで、「ジャンプ後」の到達地点

(売上高・利益額・借入金額・人員数など)

KGIを明確に示すことにより

社内外から信頼を得ることが可能になります。

お勧めというか注意点というか、

このKPIやKGIを設定する時は

よくある「〇〇率」や「〇〇比率」のような

主に「%」で示されるようなものは避けましょう。

このような数値は、どこか「かっこいい」「使えそう」

みたいな感覚がありますが

中小企業の経営の面からみると

私はあまり意味をなさないと考えています。

今回は、その理由の説明は書きませんが

中小企業はその「額」を目標に立てるべきです。

「%」は大企業の指標だと考えてください。

まとめ:助走なくして躍進なし

キャッシュを厚くし、

資金ショックに強い財務体質を構築する。

負債と資本コストを最適化し、

自己資本という「バネ」を強化する。

固定費を見直して、身軽な状態でジャンプに備える。

「かがみKPI」を設定し、準備期間を可視化・評価する。

これら4つのポイントを実践することで、

力強いジャンプのための「助走」を

着実に進めることができます。

高く飛ぶとき、人は一瞬「地を離れ」ます。

企業もジャンプの瞬間、

すなわち新たな挑戦にはリスクが伴います。

だからこそ、しっかりと「しゃがむ」、

つまりエネルギーを蓄える財務設計が、

次の成長フェーズを確実にし、

持続的な発展へと導くのです。

さあ、あなたの会社はどれだけ深く、

賢く「しゃがめて」いますか?

今日から「助走の質」を磨き、

誰よりも、どの会社よりも高く、遠くに跳びましょう。

力の限りのジャンプ!

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にする」

そのために、一生懸命書き続けます。

「高く飛ぶためには、

おもいっきり低くかがむ

必要があるのです。」

─ 山中伸弥(ノーベル生理学・医学賞受賞者)

この言葉は、スポーツに限らず、

企業経営や財務戦略にも深く通じるものがあります。

ジャンプは宙に浮いている瞬間

企業活動で言えば「売上」に注目が集まりますが、

飛距離、言い換えれば「利益」を決めるのは

「どれだけ深く、正しくしゃがめたか」に尽きるのです。

特に、次のステージを目指している企業や経営者にとって、

「低くかがむ」という助走の意味をどう捉えるかは、

将来の飛距離を大きく左右します。

今回は、財務の観点からこの言葉をどう活かすか、

4つの視点で解説します。

1. かがむ=内部留保とキャッシュポジションの強化

キャッシュは、より高く飛ぶための「バネ」です。

バネを十分に縮める、

つまりキャッシュポジションを強化することで、

より高く、より遠くへ跳ぶことができます。

企業経営において、内部留保を厚くする行為は

次の飛躍に向けてだけではなく

破産からの距離を遠ざける意味があり

経営者が持つべき目標の最重要課題の1つであることは

紛れもない事実です。

先行投資の軍資金:

将来の成長に向けた設備投資や新規事業立ち上げには、

多額の資金が必要です。

例えば利益の20~30%を

「成長準備金」とし決めて内部留保し、

利益余剰資金を確保することで、

自己資金による投資が可能になります。

これにより、資金調達コストを圧縮し、

財務リスクを軽減できます。

不況や天災等への備え

予測不能な経済環境下では、

十分な運転資金を確保しておくことが重要です。

歴史を振り返れば10年程度に1度程度の割合で

コロナやリーマンショックのような

予測不能な上、自社だけでは避けようがない

事象が発生しています。

そして、その度に企業は、売上や利益が減少し

備えのない会社は、消滅してしまいました。

また、昨今、激増している大雨や洪水など

残念ながら、その場にいるというだけで

だれもが等しく損害を受けてしまう場面などでも

3~6ヶ月分の運転資金を現預金で確保していれば、

事業活動や、会社の維持が継続できます。

場合によっては、競合他社が停滞を余儀なくされ

市場シェアを拡大するチャンスを掴むことができるでしょう。

このように「使わないお金」を意識的に持つことは、

「もったいない」ではなく、

飛ぶためのバネを強くする行為と言えます。

2.負債の健全化とお金の「見える化」

山中教授の言葉の背景には、

「かがむ時期をどう過ごすかがジャンプの成否を分ける」

という意味も込められいると考えます。

財務の世界で言えば、

金利上昇リスクや

会社のお金の流れをしっかりと把握することが

「かがみの質」を決定づけます。

具体的なアクションをいくつか紹介します。

① 資金繰り表を作る

② 銀行借り入れ一覧表を作る

まずは、この2つの行動を起こしましょう。

①に関しては、もう何度も書いていますが

自社のお金の流れやキャッシュポジションを

把握せずに会社経営はできません。

資金ショートの時期やキャッシュポジションが低い時期

すなわち、破産リスクが高い時期に向け

銀行からの借入交渉をしなければなりません。

この時の交渉で少しでも良い条件を引き出す方法は

「銀行交渉スタートの時期」にあります。

当たり前の話ですが、

「来月に資金ショートしそうな会社」と

「半年後に資金ショートしそうな会社」

あなたなら、どちらの会社にお金を貸しますか?

計画性や経営者のお金に対する意識や資質

どれをとっても、「半年後に」という経営者の方を

選ぶのではないでしょうか。

②に関しては、以前に少しだけ触れましたが

銀行側でも、この資料を作成しているほど

大切な資料となります。

融資一覧表のフォーマットによりますが

企業にとっても、たくさんの有益な情報が詰まっています。

・借入額・借入残高・預貯金残高・利率・返済期間・借入種類

・借入目的・返済額・保証の種類 など

この情報だけでも、取引のある銀行なら

融資の提案ができますし、(決定は別ですよ)

企業側からしても、プロパー融資の相談や

個人保証をはずす相談、保証協会枠の残高

長期・短期融資のバランス調整

そして、返済金額の圧縮など

企業財務には、かかせない情報の山なのです。

なお、各種フォーマットは、自社と付き合いのある銀行の

ものを使用するのが、お勧めです。

各銀行のHPからダウンロードしてみて下さい。

もし、「見つからない」場合は

webにたくさん出ていますので、入手してください。

この2つを実行するだけで

「かがみの質」は大幅に良質なものになります。

すなわち、飛躍の際に「より遠くへ」「より高く」

飛ぶことが可能になります。

3.固定費を見直し、軽やかに跳ぶ体制へ

より遠く、より高く飛ぶためには、

体を軽くするも大切です。

企業にとってその「重さ」とは、

主に固定費の硬直性にあります。

人件費などは、むやみに削るのではなく

「適切な人員配置」

仕事の棚卸や断捨離をすることにより

安易な補充や増員を防ぐ

パートや派遣などを上手に利用し「変動費型」にする

離職者を出さないような施策を考える など

柔軟な体制を構築しましょう。

設備なども、効率的な配置を考える

メンテナンスの回数を増やす

内製化と外注化とのコスト比較をするなど

じっと動かず耐えるばかりではなく

「柔軟に構える」ことが大切です。

4.「かがみの深さ」をKPIとして可視化する

「かがんでいる」つまり、飛躍に向け備えている

準備をしている期間は、見えにくく評価されにくいものです。

しかし、財務においても「準備の深さ」を

数値化して管理することで、

組織全体が「今は跳ぶための期間なんだ」

と納得できるようになります。

たとえば:

目標現預金残高の目標設定

目標利益額の目標設定

内部留保額の目標設定

労働分配率の目標設定

リスキリングや人材育成への投資額設定 など

他にも、目標にしたい数字はたくさんあると思います。

「いくら現預金を持てばいいのか」

「いくら利益を出す必要があるのか」

「新規事業や設備投資に必要な額はいくらなのか」

など、アクシデントや失敗した時に

会社が傾かないために必要なお金の額を

KPIとして立ててみましょう。

精神論やドンブリ経営のような状態ですと

この「かがみKPI」は、すぐに忘れさられます。

可能なものは、会社全体で共有したり

役員の方々で共有したり、そのような体制がなければ

私たちのような外部の人間と共有し

月に1度は、予実管理を行うことが大切です。

そのうえで、「ジャンプ後」の到達地点

(売上高・利益額・借入金額・人員数など)

KGIを明確に示すことにより

社内外から信頼を得ることが可能になります。

お勧めというか注意点というか、

このKPIやKGIを設定する時は

よくある「〇〇率」や「〇〇比率」のような

主に「%」で示されるようなものは避けましょう。

このような数値は、どこか「かっこいい」「使えそう」

みたいな感覚がありますが

中小企業の経営の面からみると

私はあまり意味をなさないと考えています。

今回は、その理由の説明は書きませんが

中小企業はその「額」を目標に立てるべきです。

「%」は大企業の指標だと考えてください。

まとめ:助走なくして躍進なし

キャッシュを厚くし、

資金ショックに強い財務体質を構築する。

負債と資本コストを最適化し、

自己資本という「バネ」を強化する。

固定費を見直して、身軽な状態でジャンプに備える。

「かがみKPI」を設定し、準備期間を可視化・評価する。

これら4つのポイントを実践することで、

力強いジャンプのための「助走」を

着実に進めることができます。

高く飛ぶとき、人は一瞬「地を離れ」ます。

企業もジャンプの瞬間、

すなわち新たな挑戦にはリスクが伴います。

だからこそ、しっかりと「しゃがむ」、

つまりエネルギーを蓄える財務設計が、

次の成長フェーズを確実にし、

持続的な発展へと導くのです。

さあ、あなたの会社はどれだけ深く、

賢く「しゃがめて」いますか?

今日から「助走の質」を磨き、

誰よりも、どの会社よりも高く、遠くに跳びましょう。

力の限りのジャンプ!

-

売上・利益・資金を強化!――『分ければ見える』中小企業の経営改善術

2025.05.20

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

「難問は分割せよ」――ルネ・デカルト

はじめに:難題は“分ければ”必ず動く

フランスの哲学者 デカルトの言葉に

「難問は分割せよ」という言葉があります。

これは、問題解決の方法として、今も昔も

不変の真実と言えます。

では、「企業経営にどういかすのか?」

「売上を上げたい」

「思ったほど利益が残らない」

「会社のお金(数字)が見えづらい」

中小企業の経営者の多くが抱く

この3つの悩みも、

課題を細かく切り分ければ、

手を付けやすいタスクへ変換できます。

この記事では、「細分化 → 1つずつ解決」

というプロセスを採用することにより

あなたのビジネスで即実践できる情報をお届けします。

1. 売上を上げたい

このブログで以前にも書きましたが

売上は、客数・客単価・購買頻度の掛け算で構成されます。

よって、この3要素の「どこを、どれだけ、誰が伸ばすか」

ここを設定できれば、おのずと戦術は決まります。

「そんなの当たり前」と思われた方!

つい営業会議などで「売上目標 対前〇%増」という

目標設定をしていませんか?

幸か不幸か、私の経験上は、「対前」という目標設定しか

されたことはありませんし、コンサルの現場でも

社長に「売上目標は?」とお聞きしても

このような目標設定のされ方がほとんどです。

この目標設定の最大の問題点であり弱点は

営業数字を「個人の力」のみに

頼らざるを得ないところです。

つまりは、「スーパー営業マン」や「エース」

と呼ばれるような営業マンに会社の売上や

会社の明暗を託しているだけなのです。

その上、この「スーパー営業マン」の多くは

「社長自身」であることが多く

これでは、社長が会社を成長させるために

本当にやらなければならないことが

時間的にも体力的にも精神的にもできなくなります。

そこで、会議や1on1などの場では以下のような

「細分化思考」で売上を上げる戦術を考えましょう。

例

【年間売上対前10%アップ】を目標とします。

① 客数

「お客様の数を年間で3%増やす」

例えば、このような目標を立てたとしましょう。

顧客数が100人だったとすれば、「年間3人」

12か月で割れば「4か月に1人」

新規顧客を増やす役割は「営業部」

増やし方(戦術)は「通常の営業活動」と「SNS広告」

「キャンペーン」など

② 客単価

「客単価を3%上げる」

既存のお客様に「アップセル・クロスセル」していく

役割は「営業部」

「高付加価値商品」や「限定商品」の開発

役割は「開発部」や「生産部」

商品ラインナップを見直し「低価格商品の販売停止」

役割は「経営者」

③ 購買頻度

「定期購入者数を3%増やす」

「サブスクリプション」「定期配送」商品の開発

役割は「会社全員」

「会員制度」や「ポイント制度」による「顧客の囲い込み」

役割は「会社全員」

商品購入後のメンテナンスやフォロー体制の構築

役割は「サービス部」や「テレアポ部」

もし、このような「戦略」を立て

全社一丸となって「戦術」を考え実行したのなら

103%(顧客数)✖103%(客単価)✖103%(購入頻度)

=109%≒【年間売上対前10%アップ】

いかがでしょうか?

今時【年間売上対前10%アップ】なんて

通常は難しい目標であり、チャレンジする前から

諦め気味となりそうですが

このように細分化することにより

「これならやれそう」と前向きになりませんか?

2. 利益を増やしたい

「売上が伸びても利益が薄い」

その主因は変動費と固定費の膨張です。

まずは 「粗利率」を商品ごとに把握することが大切です。

その結果として

「売れ筋だが粗利率が低い」

「あまり売れてはいないが利益率が高い」

「気づかぬうちに赤字商品」 など

今まで見えていなかった「利益の構造」が見えてきます。

利益の構造を把握することにより

削るべき経費や販売に注力すべき商品などがわかり

それをもとに、次の行動を決めていきます。

① 変動費:原価率と外注コストを最適化

仕入れ交渉・代替材料の検討

歩留まり可視化:在庫ロスや返品コストを把握

外注単価の定期見直し:相見積もり・共同購買

② 固定費:人件費と費用の見直し

業務フローの見直し:DXやAIの利用による「人時生産性UP」

様々な団体などの会費削減

③ 粗利思考:儲かる商品を育てる

商品別P/L作成:利益率の高い商品を優先プロモーション

低採算案件の価格改定 や 撤退判断

損益分岐点の把握:達成率で目標を可視化

現場の人たちに、各々の仕事を棚卸してもらい

部署ごとの改善はもちろん、会社全体で横断的に

仕事を見直すことにより、無駄を省き

「スムーズな流れ」を作り上げることが可能になります。

そのうえで、最終判断を下すのは「経営者」になります。

「価格改定」や「撤退の判断」

「損益分岐点」や「損益分岐点売上高」などの判断や把握など

まさに「戦略」を立てなければいけない部分となります。

3. 会社のお金を見える化したい

さて、ここで質問です。

①「今日の会社の現預金残高はいくらですか?」

②「内部留保の金額はいくらですか?」

この質問を先日、とある経営者にお聞きしたところ

どちらも把握していませんでした。

①は倒産(破産) ②は「債務超過」

つまりは、どちらも会社の生死を分ける数字です。

しかし、逆に言えば「半年後」の数字を予測できていれば

資金ショートや債務超過などの不安は激減します。

もし、銀行員との話の中で「半年後の数字」を

サラっと言えたのなら、評価も上がりますし

融資のタイミングを逃すこともなくなります。

銀行員の方々は、頭が切れますから

こちらより先に最適なタイミングで融資の提案を

してくれると思います。

では、半年後の数字はどのように把握するのでしょうか?

ここでも「細分化」がキーポイントとなります。

「半年後の売上なんて、わかるわけない」

よく聞きます。その通りだと思います。

では、半年後の数字で、わかっている数字はありませんか?

① 銀行への返済の金額も変わらないはずです

② 多少の前後はあるにせよ、どこの会社でも「固定費」は

ほぼ現在とかわらないのではないでしょうか?

③ 粗利率も大きく変わらないと思います

実は、この3つの数字を把握するだけで

経営に必要な数字の大部分は把握できます。

今回は、数字の出し方は書きませんが

① 最低限、稼がねばならない利益額

② ①と「固定費」を足した金額が最低限必要な「粗利額」

③ ①と②から導き出した金額を粗利額で

割り返してやれば、最低限必要な売上高

このように、会社の費用を細分化していれば

あとは逆算することにより、「必達すべき売上高」を

計算できるのです。

現預金の把握も同じように細分化して

ルールを決めましょう。

まず、大前提として最低限「資金繰り表」は

作成しましょう。

これは経営者の役割です。

残念ながら今はまだ作れないのならば

外部の人間を活用しましょう。

私たちコンサルタントは

資金繰り表の作成にとどまらず

それを基にした経営戦略の策定や

銀行交渉まで、社長と共に考えることができますので

相談してみましょう。

「資金繰り表を作るぞ!」と覚悟を決めた上で

会社のお金の見える化のために

下記のようなルールを作りましょう。

請求書等の伝票を毎日整理する

翌日には、ソフトなどに入力する

月明け3営業日以内に、会計事務所に書類提出

毎月15日には、試算表を受け取る

予実の差異の分析をする

資金繰り表の更新日を決める

経理の人間がいない会社などは

正直なかなか厳しいとは思いますが

会社の生命線となりますので

経理の外注化やコンサルタントの利用などしながら

まずは、スタートしてみましょう。

ルールを作り、あとは「習慣化」すれば

自力で、できるようになります。頑張りましょう!

まとめ:今日「ひとつ」動けば、来月には違う景色が見える

売上は「客数・単価・頻度」のどこを伸ばすか決める

利益は「変動費・固定費」など、費用の細分化

資金は「伝票整理など」のルールの策定

自分で書いておいてなんですが

このブログに書いてあることを

いきなり全て着手するのは、やめましょう。

気づいたらできるようになっている秘訣は

「小さく試して、早く学ぶ」こと。

まずは 「なにか1つ」できそうなことから

スタートしましょう。

数字が「動き始めた」「見え始めた」手応えが、

次の一手を加速させてくれます。

もし、「もっと深く知りたい」「社員と共通意識を持ちたい」

という方がいましたら、トップページ右上の

お問い合わせフォームからお気軽にご連絡ください。

無料のオンライン相談や

社員向けの「会社のお金と自分の給与の繋がり」がわかる

無料セミナーの開催もしております。

ただいま、お母さんのクロックス「細分化中」

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

「難問は分割せよ」――ルネ・デカルト

はじめに:難題は“分ければ”必ず動く

フランスの哲学者 デカルトの言葉に

「難問は分割せよ」という言葉があります。

これは、問題解決の方法として、今も昔も

不変の真実と言えます。

では、「企業経営にどういかすのか?」

「売上を上げたい」

「思ったほど利益が残らない」

「会社のお金(数字)が見えづらい」

中小企業の経営者の多くが抱く

この3つの悩みも、

課題を細かく切り分ければ、

手を付けやすいタスクへ変換できます。

この記事では、「細分化 → 1つずつ解決」

というプロセスを採用することにより

あなたのビジネスで即実践できる情報をお届けします。

1. 売上を上げたい

このブログで以前にも書きましたが

売上は、客数・客単価・購買頻度の掛け算で構成されます。

よって、この3要素の「どこを、どれだけ、誰が伸ばすか」

ここを設定できれば、おのずと戦術は決まります。

「そんなの当たり前」と思われた方!

つい営業会議などで「売上目標 対前〇%増」という

目標設定をしていませんか?

幸か不幸か、私の経験上は、「対前」という目標設定しか

されたことはありませんし、コンサルの現場でも

社長に「売上目標は?」とお聞きしても

このような目標設定のされ方がほとんどです。

この目標設定の最大の問題点であり弱点は

営業数字を「個人の力」のみに

頼らざるを得ないところです。

つまりは、「スーパー営業マン」や「エース」

と呼ばれるような営業マンに会社の売上や

会社の明暗を託しているだけなのです。

その上、この「スーパー営業マン」の多くは

「社長自身」であることが多く

これでは、社長が会社を成長させるために

本当にやらなければならないことが

時間的にも体力的にも精神的にもできなくなります。

そこで、会議や1on1などの場では以下のような

「細分化思考」で売上を上げる戦術を考えましょう。

例

【年間売上対前10%アップ】を目標とします。

① 客数

「お客様の数を年間で3%増やす」

例えば、このような目標を立てたとしましょう。

顧客数が100人だったとすれば、「年間3人」

12か月で割れば「4か月に1人」

新規顧客を増やす役割は「営業部」

増やし方(戦術)は「通常の営業活動」と「SNS広告」

「キャンペーン」など

② 客単価

「客単価を3%上げる」

既存のお客様に「アップセル・クロスセル」していく

役割は「営業部」

「高付加価値商品」や「限定商品」の開発

役割は「開発部」や「生産部」

商品ラインナップを見直し「低価格商品の販売停止」

役割は「経営者」

③ 購買頻度

「定期購入者数を3%増やす」

「サブスクリプション」「定期配送」商品の開発

役割は「会社全員」

「会員制度」や「ポイント制度」による「顧客の囲い込み」

役割は「会社全員」

商品購入後のメンテナンスやフォロー体制の構築

役割は「サービス部」や「テレアポ部」

もし、このような「戦略」を立て

全社一丸となって「戦術」を考え実行したのなら

103%(顧客数)✖103%(客単価)✖103%(購入頻度)

=109%≒【年間売上対前10%アップ】

いかがでしょうか?

今時【年間売上対前10%アップ】なんて

通常は難しい目標であり、チャレンジする前から

諦め気味となりそうですが

このように細分化することにより

「これならやれそう」と前向きになりませんか?

2. 利益を増やしたい

「売上が伸びても利益が薄い」

その主因は変動費と固定費の膨張です。

まずは 「粗利率」を商品ごとに把握することが大切です。

その結果として

「売れ筋だが粗利率が低い」

「あまり売れてはいないが利益率が高い」

「気づかぬうちに赤字商品」 など

今まで見えていなかった「利益の構造」が見えてきます。

利益の構造を把握することにより

削るべき経費や販売に注力すべき商品などがわかり

それをもとに、次の行動を決めていきます。

① 変動費:原価率と外注コストを最適化

仕入れ交渉・代替材料の検討

歩留まり可視化:在庫ロスや返品コストを把握

外注単価の定期見直し:相見積もり・共同購買

② 固定費:人件費と費用の見直し

業務フローの見直し:DXやAIの利用による「人時生産性UP」

様々な団体などの会費削減

③ 粗利思考:儲かる商品を育てる

商品別P/L作成:利益率の高い商品を優先プロモーション

低採算案件の価格改定 や 撤退判断

損益分岐点の把握:達成率で目標を可視化

現場の人たちに、各々の仕事を棚卸してもらい

部署ごとの改善はもちろん、会社全体で横断的に

仕事を見直すことにより、無駄を省き

「スムーズな流れ」を作り上げることが可能になります。

そのうえで、最終判断を下すのは「経営者」になります。

「価格改定」や「撤退の判断」

「損益分岐点」や「損益分岐点売上高」などの判断や把握など

まさに「戦略」を立てなければいけない部分となります。

3. 会社のお金を見える化したい

さて、ここで質問です。

①「今日の会社の現預金残高はいくらですか?」

②「内部留保の金額はいくらですか?」

この質問を先日、とある経営者にお聞きしたところ

どちらも把握していませんでした。

①は倒産(破産) ②は「債務超過」

つまりは、どちらも会社の生死を分ける数字です。

しかし、逆に言えば「半年後」の数字を予測できていれば

資金ショートや債務超過などの不安は激減します。

もし、銀行員との話の中で「半年後の数字」を

サラっと言えたのなら、評価も上がりますし

融資のタイミングを逃すこともなくなります。

銀行員の方々は、頭が切れますから

こちらより先に最適なタイミングで融資の提案を

してくれると思います。

では、半年後の数字はどのように把握するのでしょうか?

ここでも「細分化」がキーポイントとなります。

「半年後の売上なんて、わかるわけない」

よく聞きます。その通りだと思います。

では、半年後の数字で、わかっている数字はありませんか?

① 銀行への返済の金額も変わらないはずです

② 多少の前後はあるにせよ、どこの会社でも「固定費」は

ほぼ現在とかわらないのではないでしょうか?

③ 粗利率も大きく変わらないと思います

実は、この3つの数字を把握するだけで

経営に必要な数字の大部分は把握できます。

今回は、数字の出し方は書きませんが

① 最低限、稼がねばならない利益額

② ①と「固定費」を足した金額が最低限必要な「粗利額」

③ ①と②から導き出した金額を粗利額で

割り返してやれば、最低限必要な売上高

このように、会社の費用を細分化していれば

あとは逆算することにより、「必達すべき売上高」を

計算できるのです。

現預金の把握も同じように細分化して

ルールを決めましょう。

まず、大前提として最低限「資金繰り表」は

作成しましょう。

これは経営者の役割です。

残念ながら今はまだ作れないのならば

外部の人間を活用しましょう。

私たちコンサルタントは

資金繰り表の作成にとどまらず

それを基にした経営戦略の策定や

銀行交渉まで、社長と共に考えることができますので

相談してみましょう。

「資金繰り表を作るぞ!」と覚悟を決めた上で

会社のお金の見える化のために

下記のようなルールを作りましょう。

請求書等の伝票を毎日整理する

翌日には、ソフトなどに入力する

月明け3営業日以内に、会計事務所に書類提出

毎月15日には、試算表を受け取る

予実の差異の分析をする

資金繰り表の更新日を決める

経理の人間がいない会社などは

正直なかなか厳しいとは思いますが

会社の生命線となりますので

経理の外注化やコンサルタントの利用などしながら

まずは、スタートしてみましょう。

ルールを作り、あとは「習慣化」すれば

自力で、できるようになります。頑張りましょう!

まとめ:今日「ひとつ」動けば、来月には違う景色が見える

売上は「客数・単価・頻度」のどこを伸ばすか決める

利益は「変動費・固定費」など、費用の細分化

資金は「伝票整理など」のルールの策定

自分で書いておいてなんですが

このブログに書いてあることを

いきなり全て着手するのは、やめましょう。

気づいたらできるようになっている秘訣は

「小さく試して、早く学ぶ」こと。

まずは 「なにか1つ」できそうなことから

スタートしましょう。

数字が「動き始めた」「見え始めた」手応えが、

次の一手を加速させてくれます。

もし、「もっと深く知りたい」「社員と共通意識を持ちたい」

という方がいましたら、トップページ右上の

お問い合わせフォームからお気軽にご連絡ください。

無料のオンライン相談や

社員向けの「会社のお金と自分の給与の繋がり」がわかる

無料セミナーの開催もしております。

ただいま、お母さんのクロックス「細分化中」

-

「B/Sで見る“会社の体力”―3つの指標と資金繰り改善のポイント」

2025.05.09

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

昨日、地元の水産物販売などを

メインとした会社が倒産したという

ニュースが流れた。

従業員が新会社を設立し、販売部門を引き継ぐ

ようですが取引先等がスムーズに

取引してくれるのかは、疑問視されます。

どうか、頑張ってください。

二度と同じことが起きないよう

しっかりと「会社のお金」の勉強をし

強い会社を作ってください。

先日、B/S全体を図形によって把握する方法を

書きましたが、本日は、

B/Sの勘定科目を使った「自社の体力測定」の方法

を書いてみようと思います。

(前回の記事)

https://sato-insurance.jp/blog/377/

本題に入る前に、大切なことなので

繰り返し言います!

「会社は、P/L(売上)ではなく、B/S(資金・現預金)で倒産します」

新聞等のメディアには「コロナにより売上急減」や

「融資残高」つまり「借金の額」などの

数字がピックアップされますが

誤解を恐れずに言うのなら

「売上が減る」や「借金が多い」は

倒産の直接的な原因ではありません。

「そんな、馬鹿言ってんじゃない」という方

日産を見てください。2024年度の決算予測が

7500億の巨額な赤字ですよ。

(うち、5000億程度は減損損失)

しかし、全く「倒産」だなんて聞きません。

どころか、発表後一時株価が上がりました。

何故か?

2024年3月末の時点で現預金が

「1兆8000億円」あるからです。

もし、現預金が8000億円しかなかったら

そりゃもう、大騒ぎとなるはずです。

「うちは売上があるから大丈夫」

「うちは売り上げが上がっているから大丈夫」

そう思っていませんか?

本当にそうでしょうか?

決算書上は利益が出ていても、

ある日突然資金ショートに陥ってしまい、

黒字倒産してしまう企業は少なくありません。

実際、倒産した会社の約5割が

「P/L上は黒字」だと言われています。

企業の「本当の体力」は売上や利益ではなく、

「現金(キャッシュ)」なのです。

もし明日、仕入先への支払いができなくなったら?

従業員の給与が払えなくなったら?

いずれも事業の継続は極めて難しくなってしまいます。

経営者はまず、「会社の体力=資金力」を測るために

次の3つの指標を押さえください。

そのうえで資金繰りを改善するための

具体的なアクションをわかりやすくご紹介します。

今のうちに会社のお金の「見える化」を進めておけば、

いざという時にも柔軟に対応できるでしょうし

その「いざ」がいつ訪れるのかを把握できます。

1.会社の資金体力を把握する3つの指標

① 運転資金の残り月数(資金繰りの耐久度)

「運転資金の残り月数」とは、

現預金が毎月の固定費もしくは、月商に対して

どれほどの期間を支えられるかの目安です。

計算式は至ってシンプルで、

「現預金 ÷ 毎月の固定費」

最低でも3か月分が望ましく、

できれば6か月分を確保しておくと安心です。

コロナのような自力では防ぎようのない現象や

仕入先や取引先の突然の倒産による売掛金回収不能

大口取引先との取引消滅などの際にも

数か月の余力があれば立て直しや

銀行からの資金調達などの猶予が生まれます。

もし、どうしても現金は持ちたくないという方は

「当座貸越」の設定にチャレンジしましょう。

詳しくは書きませんが、銀行への十分な信用力があれば

可能です。

② 売掛金サイトと買掛金サイトのズレの確認

売掛金が回収できるのが3か月後なのに、

買掛金の支払いは2か月後……。

このように、入金サイトと出金サイトにズレがあれば、

その分1か月分の資金が不足してしまいます。

図や表を使い、今後のキャッシュフローを予測してみると、

このギャップが一目瞭然。

入金と出金のタイミングを調整できれば、

資金ショートのリスクを減らせるのです。

一番いい状態は「売掛金が先 買掛金が後」

Amazonは、その代表格と言えます。

売掛金回転率が12.5回/年

買掛金回転率が4.38回/年

(2023年度の財務データから算出)

年間4.38回支払い 12.5回入金がある

羨ましい限りです。

③ 毎月の資金繰り表の作成

会社のキャッシュを安定的に回すには、

「今後どれくらいの入出金があり、

いつごろ現金が不足するのか」を

見える化する必要があります。

そこでおすすめしたいのが、

1か月単位の資金繰り表の作成です。

まずは、ザックリでも構いませんので、

翌月以降の現金残高をシミュレーションしてみましょう。

早めに危機を察知できれば、

金融機関への借入打診や、支出の削減など、

手を打つ時間が十分に取れます。

とはいえ、資金繰り表を作っている中小企業は

非常に少ないのが現実です。

理由としては

「そもそも、作り方がわからない」

「伝票類が整理されていない」

「時間がない」 などなど

上記の問題を1発で解消するとすれば

売掛の伝票を毎日整理する「仕組み」を作ったうえで

経理の専門職の人間を雇うこと

これが一番早い解決策です。

そのうえで、可能であれば会計事務所と連携した

会計ソフトを導入すれば、ほぼ完璧です。

「・・・・・・年間何百万の支出増」

厳しいですよね。

現実的な解決策としては

「1日10分だけ、時間を空ける」(伝票整理)

これだけです。

可能であれば「出納簿」をつけましょう。

そして、月が明けたら整理した伝票と出納簿を

会計事務所に即提出

「勘定元帳」を作ってもらったうえで

会計事務所や私たちのようなコンサルタントに

資金繰り表を作ってもらいましょう。

どのような資金繰り表になるかは

それぞれなのでわかりませんが

例えば私なら、資金繰り表をもとに

事業計画や資金計画、銀行借り入れの際の資料などに

なるような資金繰り表を作ります。

デメリットとしては

会計事務所もしくはコンサルタントへ

新たな報酬の支払いが発生することです。

しかし、経営者と一緒になり経営計画を立てたり

銀行交渉の手助けができたり

社長と社員の数字に対する「意識のズレ」を

修正してくれたりしてくれれば、

支払った報酬以上の成果が生まれるでしょうし、

なにより、経理担当者を雇用するより、遥かに低額で

「社長の右腕」を得ることができるメリットが生まれます。

3.資金体力を改善する3つのアクション

① 無駄な支出の削減

まず手を付けやすいのは、固定費の削減です。

オフィスの家賃や通信費、サブスクリプション契約など

不要な出費はないか、定期的に洗い出しましょう。

なお、固定費の代名詞である「人件費」

ここに手を付けるのは最後にしましょう。

現在の売り上げの減少はもちろん

将来の会社の成長の芽を摘み取ってしまう

可能性があります。

確かに経費削減としては、効果が高いですが

「もろ刃の剣」であることをお忘れなく。

「人件費」は「コスト」ではなく「投資」である。

基本はこのスタンスで経営にあたりましょう。

② 入金サイトの短縮/出金サイトの交渉

取引先との契約内容を見直し、

入金サイトを短縮できるよう交渉することも一案です。

また、支払いサイクルを後ろ倒しにできるよう、

仕入先と相談するのも有効。

お互いの信頼関係を大切にしつつ、

少しでも資金ギャップを埋める努力が必要です。

とはいえ、こんな教科書的なこと言っても

当たり前すぎますし、上記は全て「相手」がある話です。

つまりは、自分の努力だけでは解決できないことです。

そこで、「一人支払いサイクル改善作戦」

自社の商品や在庫1点1点を見直しましょう。

「受注販売できるものはないか?」

もしくは、「その体制に移行できそうなものはないか?」

「数年に1度くらいしか、売れない商品はないか?」

販売機会をロスする可能性はありますが

こまめな仕入れや在庫整理は

確実に利益やキャッシュ増に貢献します。

しかも、自社の努力だけでできることですから

「やらない」という選択肢はないはずです。

③ 資金繰り表や借入残高一覧表の作成

資金繰り表の作成、銀行への提出は

みなさんが思っている以上に銀行へのアピールになります。

インパクトや破壊力があると言ってもいいでしょう。

また、借入残高一覧の作成により

信用保証枠の事前確認や適切な借入方法への転換が

一目でわかるようになります。

プロパー融資や当座貸越の設定など

金融機関との交渉時にも役に立ちます。

銀行担当者に見せることにより

思わぬ好条件の融資の紹介などの

きっかけとなりますので、お勧めです。

このようにして、金融機関と日頃から関係を

築いておくことがポイントです。

「借入残高一覧表」フォーマット

各種書式ダウンロード | 南日本銀行

(金融機関取引状況表)

他にも、たくさん無料のものがあります。

「資金繰り表ってどう作ればいいの?」

「自社の資金耐久月数を知りたい!」

そんな方は、お気軽に無料相談をお使いください。

今すぐ「資金の見える化」を始めましょう。

本当の意味での「強い会社」を目指して一歩を踏み出しましょう。

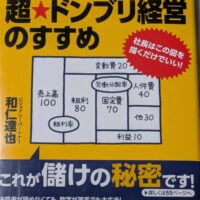

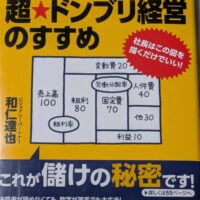

この本「お勧め」ですよ

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

昨日、地元の水産物販売などを

メインとした会社が倒産したという

ニュースが流れた。

従業員が新会社を設立し、販売部門を引き継ぐ

ようですが取引先等がスムーズに

取引してくれるのかは、疑問視されます。

どうか、頑張ってください。

二度と同じことが起きないよう

しっかりと「会社のお金」の勉強をし

強い会社を作ってください。

先日、B/S全体を図形によって把握する方法を

書きましたが、本日は、

B/Sの勘定科目を使った「自社の体力測定」の方法

を書いてみようと思います。

(前回の記事)

https://sato-insurance.jp/blog/377/

本題に入る前に、大切なことなので

繰り返し言います!

「会社は、P/L(売上)ではなく、B/S(資金・現預金)で倒産します」

新聞等のメディアには「コロナにより売上急減」や

「融資残高」つまり「借金の額」などの

数字がピックアップされますが

誤解を恐れずに言うのなら

「売上が減る」や「借金が多い」は

倒産の直接的な原因ではありません。

「そんな、馬鹿言ってんじゃない」という方

日産を見てください。2024年度の決算予測が

7500億の巨額な赤字ですよ。

(うち、5000億程度は減損損失)

しかし、全く「倒産」だなんて聞きません。

どころか、発表後一時株価が上がりました。

何故か?

2024年3月末の時点で現預金が

「1兆8000億円」あるからです。

もし、現預金が8000億円しかなかったら

そりゃもう、大騒ぎとなるはずです。

「うちは売上があるから大丈夫」

「うちは売り上げが上がっているから大丈夫」

そう思っていませんか?

本当にそうでしょうか?

決算書上は利益が出ていても、

ある日突然資金ショートに陥ってしまい、

黒字倒産してしまう企業は少なくありません。

実際、倒産した会社の約5割が

「P/L上は黒字」だと言われています。

企業の「本当の体力」は売上や利益ではなく、

「現金(キャッシュ)」なのです。

もし明日、仕入先への支払いができなくなったら?

従業員の給与が払えなくなったら?

いずれも事業の継続は極めて難しくなってしまいます。

経営者はまず、「会社の体力=資金力」を測るために

次の3つの指標を押さえください。

そのうえで資金繰りを改善するための

具体的なアクションをわかりやすくご紹介します。

今のうちに会社のお金の「見える化」を進めておけば、

いざという時にも柔軟に対応できるでしょうし

その「いざ」がいつ訪れるのかを把握できます。

1.会社の資金体力を把握する3つの指標

① 運転資金の残り月数(資金繰りの耐久度)

「運転資金の残り月数」とは、

現預金が毎月の固定費もしくは、月商に対して

どれほどの期間を支えられるかの目安です。

計算式は至ってシンプルで、

「現預金 ÷ 毎月の固定費」

最低でも3か月分が望ましく、

できれば6か月分を確保しておくと安心です。

コロナのような自力では防ぎようのない現象や

仕入先や取引先の突然の倒産による売掛金回収不能

大口取引先との取引消滅などの際にも

数か月の余力があれば立て直しや

銀行からの資金調達などの猶予が生まれます。

もし、どうしても現金は持ちたくないという方は

「当座貸越」の設定にチャレンジしましょう。

詳しくは書きませんが、銀行への十分な信用力があれば

可能です。

② 売掛金サイトと買掛金サイトのズレの確認

売掛金が回収できるのが3か月後なのに、

買掛金の支払いは2か月後……。

このように、入金サイトと出金サイトにズレがあれば、

その分1か月分の資金が不足してしまいます。

図や表を使い、今後のキャッシュフローを予測してみると、

このギャップが一目瞭然。

入金と出金のタイミングを調整できれば、

資金ショートのリスクを減らせるのです。

一番いい状態は「売掛金が先 買掛金が後」

Amazonは、その代表格と言えます。

売掛金回転率が12.5回/年

買掛金回転率が4.38回/年

(2023年度の財務データから算出)

年間4.38回支払い 12.5回入金がある

羨ましい限りです。

③ 毎月の資金繰り表の作成

会社のキャッシュを安定的に回すには、

「今後どれくらいの入出金があり、

いつごろ現金が不足するのか」を

見える化する必要があります。

そこでおすすめしたいのが、

1か月単位の資金繰り表の作成です。

まずは、ザックリでも構いませんので、

翌月以降の現金残高をシミュレーションしてみましょう。

早めに危機を察知できれば、

金融機関への借入打診や、支出の削減など、

手を打つ時間が十分に取れます。

とはいえ、資金繰り表を作っている中小企業は

非常に少ないのが現実です。

理由としては

「そもそも、作り方がわからない」

「伝票類が整理されていない」

「時間がない」 などなど

上記の問題を1発で解消するとすれば

売掛の伝票を毎日整理する「仕組み」を作ったうえで

経理の専門職の人間を雇うこと

これが一番早い解決策です。

そのうえで、可能であれば会計事務所と連携した

会計ソフトを導入すれば、ほぼ完璧です。

「・・・・・・年間何百万の支出増」

厳しいですよね。

現実的な解決策としては

「1日10分だけ、時間を空ける」(伝票整理)

これだけです。

可能であれば「出納簿」をつけましょう。

そして、月が明けたら整理した伝票と出納簿を

会計事務所に即提出

「勘定元帳」を作ってもらったうえで

会計事務所や私たちのようなコンサルタントに

資金繰り表を作ってもらいましょう。

どのような資金繰り表になるかは

それぞれなのでわかりませんが

例えば私なら、資金繰り表をもとに

事業計画や資金計画、銀行借り入れの際の資料などに

なるような資金繰り表を作ります。

デメリットとしては

会計事務所もしくはコンサルタントへ

新たな報酬の支払いが発生することです。

しかし、経営者と一緒になり経営計画を立てたり

銀行交渉の手助けができたり

社長と社員の数字に対する「意識のズレ」を

修正してくれたりしてくれれば、

支払った報酬以上の成果が生まれるでしょうし、

なにより、経理担当者を雇用するより、遥かに低額で

「社長の右腕」を得ることができるメリットが生まれます。

3.資金体力を改善する3つのアクション

① 無駄な支出の削減

まず手を付けやすいのは、固定費の削減です。

オフィスの家賃や通信費、サブスクリプション契約など

不要な出費はないか、定期的に洗い出しましょう。

なお、固定費の代名詞である「人件費」

ここに手を付けるのは最後にしましょう。

現在の売り上げの減少はもちろん

将来の会社の成長の芽を摘み取ってしまう

可能性があります。

確かに経費削減としては、効果が高いですが

「もろ刃の剣」であることをお忘れなく。

「人件費」は「コスト」ではなく「投資」である。

基本はこのスタンスで経営にあたりましょう。

② 入金サイトの短縮/出金サイトの交渉

取引先との契約内容を見直し、

入金サイトを短縮できるよう交渉することも一案です。

また、支払いサイクルを後ろ倒しにできるよう、

仕入先と相談するのも有効。

お互いの信頼関係を大切にしつつ、

少しでも資金ギャップを埋める努力が必要です。

とはいえ、こんな教科書的なこと言っても

当たり前すぎますし、上記は全て「相手」がある話です。

つまりは、自分の努力だけでは解決できないことです。

そこで、「一人支払いサイクル改善作戦」

自社の商品や在庫1点1点を見直しましょう。

「受注販売できるものはないか?」

もしくは、「その体制に移行できそうなものはないか?」

「数年に1度くらいしか、売れない商品はないか?」

販売機会をロスする可能性はありますが

こまめな仕入れや在庫整理は

確実に利益やキャッシュ増に貢献します。

しかも、自社の努力だけでできることですから

「やらない」という選択肢はないはずです。

③ 資金繰り表や借入残高一覧表の作成

資金繰り表の作成、銀行への提出は

みなさんが思っている以上に銀行へのアピールになります。

インパクトや破壊力があると言ってもいいでしょう。

また、借入残高一覧の作成により

信用保証枠の事前確認や適切な借入方法への転換が

一目でわかるようになります。

プロパー融資や当座貸越の設定など

金融機関との交渉時にも役に立ちます。

銀行担当者に見せることにより

思わぬ好条件の融資の紹介などの

きっかけとなりますので、お勧めです。

このようにして、金融機関と日頃から関係を

築いておくことがポイントです。

「借入残高一覧表」フォーマット

各種書式ダウンロード | 南日本銀行

(金融機関取引状況表)

他にも、たくさん無料のものがあります。

「資金繰り表ってどう作ればいいの?」

「自社の資金耐久月数を知りたい!」

そんな方は、お気軽に無料相談をお使いください。

今すぐ「資金の見える化」を始めましょう。

本当の意味での「強い会社」を目指して一歩を踏み出しましょう。

この本「お勧め」ですよ

-

「うちは値上げなんて無理」と言う前に読むべき話 ~社長!やれば必ずできる!~

2025.04.17

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

値上げラッシュの今、中小企業も避けて通れない価格改定

ここ数年、私たちを取り巻くビジネス環境は大きく変化しています。

とりわけ顕著なのが、あらゆるモノの値上がり

原材料費、燃料費、物流費、人件費……

どれをとっても右肩上がり。

特に中小企業にとって、

仕入れコストや外注費の上昇は経営に直撃します。

そして、多くの経営者が口にする言葉が

「うちは値上げなんてできないから・・・」

でも、値上げをせずにこの状況を耐えようとすると、

最終的に待っているのは「粗利の減少と赤字化」

そして「従業員への給与還元ができない構造」です。

それでもなお、値上げに踏み切れない企業が多いのはなぜでしょうか?

社員任せの値上げ交渉がうまくいかないワケ

よくあるのが、社長が社員にこう指示するケースです。

「仕入先に値上げ交渉できないか」

「価格の見直しをお願いできる取引先はないか」

いつも、取引先と接し、相手の「商売の塩梅」を

聞いている社員は、相手に、渋々気まずそうに

話をし、こんな返答を貰ってきます。

「やはり、無理でした」最悪の場合は

「それなら取引を考えるぞ!と言われました」

なぜ、こうなるのでしょうか?

交渉相手からは

「なんで値上げなんかするんだ」

「他にもっと安いところもある」

「経営努力が足りないんじゃないのか?」

このような言葉を投げかけられながらも耐えます。

そんな言葉と戦ったところで、

自分の給与が上がるわけではない。のも事実。

プレッシャーとストレスばかりがのしかかる仕事。

それが、社員にとっての「値上げ交渉」なのです。

つまり、成功しても報われず、失敗すれば責められる。

こんな状況で、社員が本気で交渉に臨めるはずがありません。

社長が前線に立つと、交渉の質がまったく変わる

一方で、社長自身が交渉の場に立つと、状況はまったく変わります。

経営の数字を把握しているからこそ、

「どこまで譲れて、どこが譲れないか」も明確ですし、

自社の立場と今後の方針を論理的に、

そして熱意を持って伝えることができる。

何より、社長自身が

「この値上げは会社の未来を守るために必要だ」

という覚悟を持って交渉するわけですから、本気度が違うのです。

取引先も、その「覚悟」を感じ取ります。

「あ、この人は本気でこの会社を守ろうとしているんだな」と。

交渉の場において最も重要なのは、

価格表ではなく「熱意と誠意」なのかもしれません。

【今頃、ホワイトハウスで、

社長(石破総理)代理の(赤沢亮正経済財政・再生相)が

奮闘していることでしょう。

相手は、社長(トランプ大統領)が出席していますね】

値上げ交渉は、経営判断そのものである

私は日頃から、中小企業の社長にこう伝えています。

「値上げ交渉は、社員に任せるものではありません。

社長が自ら行う経営の責任であり、仕事です」

相手先が大手企業であればあるほど

立場は厳しくなります。

だからといって引いてばかりいては、会社を守れません。

価格交渉は単なる営業活動ではなく、経営そのもの。

それを他人任せにしていては、経営の舵取りができないのです。

「値決めは経営である」

値決めは経営の最重要事項の一つであり、

経営者自らが責任を持って行うべきである

稲盛和夫氏の有名な言葉です。

値上げは悪ではない。信頼を築くチャンスにもなる

ここで、ひとつ大事な視点を。

「値上げ=相手に迷惑をかけること」

という印象を持っている方も多いかもしれません。

しかし実際には、理由を明確にし、

丁寧に説明すれば、意外と理解を得られるものです。

むしろ、「あの会社は正直に現状を説明してくれた」

と信頼を得ることもあります。

特にBtoBでは、「長く付き合っていきたい」と

思ってもらえるかどうかが重要です。

目先の安さではなく、

真摯な姿勢と未来志向の提案が

評価されるケースも少なくありません。

参考までに、「値上げの根拠」となる資料が作れるサイトを

ご紹介しておきます。

どちらも、国や行政が運営していますので

安心して使えると思います。

実際、私も使ってます。

価格転嫁検討ツール(中小機構)

検討ツール

価格交渉支援ツール(埼玉県庁)

価格交渉に役立つ各種支援ツール - 埼玉県

価格改定は「責任ある勇気」で決めること

今の時代、価格を上げる勇気を持てるかどうかは、

経営者としてのひとつの資質だと私は思います。

何もしなければ、ジリ貧になる。

でも、覚悟を持って動けば、流れは変わる。

中小企業の値上げ交渉は、確かに簡単ではありません。

だからこそ、それはまぎれもなく、

社長にしかできない仕事なのです。

「私は困難なことを問題とは呼びません

むしろ、チャンスと呼びます」

マザー・テレサ

「成功する人間と、そうじゃない人間の違いは

体力の差でも知識の差でもない。 意思の差だ」

柔道家 古賀 稔彦

サラリーマンだって戦ってます!

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

値上げラッシュの今、中小企業も避けて通れない価格改定

ここ数年、私たちを取り巻くビジネス環境は大きく変化しています。

とりわけ顕著なのが、あらゆるモノの値上がり

原材料費、燃料費、物流費、人件費……

どれをとっても右肩上がり。

特に中小企業にとって、

仕入れコストや外注費の上昇は経営に直撃します。

そして、多くの経営者が口にする言葉が

「うちは値上げなんてできないから・・・」

でも、値上げをせずにこの状況を耐えようとすると、

最終的に待っているのは「粗利の減少と赤字化」

そして「従業員への給与還元ができない構造」です。

それでもなお、値上げに踏み切れない企業が多いのはなぜでしょうか?

社員任せの値上げ交渉がうまくいかないワケ

よくあるのが、社長が社員にこう指示するケースです。

「仕入先に値上げ交渉できないか」

「価格の見直しをお願いできる取引先はないか」

いつも、取引先と接し、相手の「商売の塩梅」を

聞いている社員は、相手に、渋々気まずそうに

話をし、こんな返答を貰ってきます。

「やはり、無理でした」最悪の場合は

「それなら取引を考えるぞ!と言われました」

なぜ、こうなるのでしょうか?

交渉相手からは

「なんで値上げなんかするんだ」

「他にもっと安いところもある」

「経営努力が足りないんじゃないのか?」

このような言葉を投げかけられながらも耐えます。

そんな言葉と戦ったところで、

自分の給与が上がるわけではない。のも事実。

プレッシャーとストレスばかりがのしかかる仕事。

それが、社員にとっての「値上げ交渉」なのです。

つまり、成功しても報われず、失敗すれば責められる。

こんな状況で、社員が本気で交渉に臨めるはずがありません。

社長が前線に立つと、交渉の質がまったく変わる

一方で、社長自身が交渉の場に立つと、状況はまったく変わります。

経営の数字を把握しているからこそ、

「どこまで譲れて、どこが譲れないか」も明確ですし、

自社の立場と今後の方針を論理的に、

そして熱意を持って伝えることができる。

何より、社長自身が

「この値上げは会社の未来を守るために必要だ」

という覚悟を持って交渉するわけですから、本気度が違うのです。

取引先も、その「覚悟」を感じ取ります。

「あ、この人は本気でこの会社を守ろうとしているんだな」と。

交渉の場において最も重要なのは、

価格表ではなく「熱意と誠意」なのかもしれません。

【今頃、ホワイトハウスで、

社長(石破総理)代理の(赤沢亮正経済財政・再生相)が

奮闘していることでしょう。

相手は、社長(トランプ大統領)が出席していますね】

値上げ交渉は、経営判断そのものである

私は日頃から、中小企業の社長にこう伝えています。

「値上げ交渉は、社員に任せるものではありません。

社長が自ら行う経営の責任であり、仕事です」

相手先が大手企業であればあるほど

立場は厳しくなります。

だからといって引いてばかりいては、会社を守れません。

価格交渉は単なる営業活動ではなく、経営そのもの。

それを他人任せにしていては、経営の舵取りができないのです。

「値決めは経営である」

値決めは経営の最重要事項の一つであり、

経営者自らが責任を持って行うべきである

稲盛和夫氏の有名な言葉です。

値上げは悪ではない。信頼を築くチャンスにもなる

ここで、ひとつ大事な視点を。

「値上げ=相手に迷惑をかけること」

という印象を持っている方も多いかもしれません。

しかし実際には、理由を明確にし、

丁寧に説明すれば、意外と理解を得られるものです。

むしろ、「あの会社は正直に現状を説明してくれた」

と信頼を得ることもあります。

特にBtoBでは、「長く付き合っていきたい」と

思ってもらえるかどうかが重要です。

目先の安さではなく、

真摯な姿勢と未来志向の提案が

評価されるケースも少なくありません。

参考までに、「値上げの根拠」となる資料が作れるサイトを

ご紹介しておきます。

どちらも、国や行政が運営していますので

安心して使えると思います。

実際、私も使ってます。

価格転嫁検討ツール(中小機構)

検討ツール

価格交渉支援ツール(埼玉県庁)

価格交渉に役立つ各種支援ツール - 埼玉県

価格改定は「責任ある勇気」で決めること

今の時代、価格を上げる勇気を持てるかどうかは、

経営者としてのひとつの資質だと私は思います。

何もしなければ、ジリ貧になる。

でも、覚悟を持って動けば、流れは変わる。

中小企業の値上げ交渉は、確かに簡単ではありません。

だからこそ、それはまぎれもなく、

社長にしかできない仕事なのです。

「私は困難なことを問題とは呼びません

むしろ、チャンスと呼びます」

マザー・テレサ

「成功する人間と、そうじゃない人間の違いは

体力の差でも知識の差でもない。 意思の差だ」

柔道家 古賀 稔彦

サラリーマンだって戦ってます!

-

若手経営者のための財務入門:視覚で理解する貸借対照表の基本とリスク判断

2025.04.11

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

本日は、決算書の活かし方のうち

「とても大切」でも「ほとんど見てない」

そうです!

「貸借対照表」(バランスシート) 略称 B/S

についてのお話です。

多くの経営者は、「損益計算書」(プロフィト&ロスステイトメント)

略称 P/Lは見ていると思います。

多くの会社がこれから迎えるであろう「決算」

その数か月後に「決算説明」と言う名の

税理士さんからの説明。

残念ながら、その場でも税理士さんからの説明のほとんどの時間は

P/Lの説明だと思います。

うちの会計事務所も、そうなんです。

しかし、大切なので何度でも言います。

「会社は、P/Lでは潰れません。B/Sで潰れるのです」

経営者として、自分の会社を倒産させてもいいなんて人は

一人もいないと思います。

そのためにもまずはB/Sから見る癖をつけましょう。

決算書の並びもB/S ⇒P/L⇒C/Fの順に並んでいます。

普通、本を読む場合だって、いきなり、真ん中からは

読まないと思います。それと同じことです。

「でも、B/Sて、どう見ればいいの?」

この疑問を持っている方いるのではないでしょうか?

色々な見方はあります。

分析の仕方が難しく、普通の会計の勉強した人には

なかなか理解しづらいため、浸透していないが

自社の弱みがわかる「資金別貸借対照表」なんてものもあります。

しかし、これを普通の経営者が使いこなすのは

正直、「時間とお金」の無駄です。

見つけるのは難しいかもしれませんが

使いこなせるコンサルタントを探して

アドバイスを受けましょう。

では、どうするのかですが

B/Sを「色分けした箱」にしてしまいましょう。

色分けの方法は、とても簡単

B/Sの見た目通りに分けるだけなんです。

まずは、B/Sの基本の形から。

このように、5つの箱で作られています。

まずは、それぞれの項目別に、合計金額を把握します。

次に、資産の中で「流動資産」が何割あるのか

「固定資産」が何割あるのかを把握します。

負債の方も同じように、3つの項目が何割づつあるのかを

把握してください。

コピー用紙に、縦横15cmの正方形を書きます。

その正方形の中に、それぞれの項目が資産や負債に

占める割合に合わせた線を書きこみます。

例えば、流動資産が50%なら、上から7.5cmの

ところに横線を入れます。

それぞれの項目を色分けすると、

感覚的にとらえやすいかもしれません。

作業は、これだけです。簡単ですよね。

数字をブロックにしただけですので

「ブロックB/S」と名付けました。

「ブロックB/S」の使い方

使い方というか、分析の仕方もいたって簡単です。

まず、見るべきところは

「流動資産」の大きさです。

どうしても大きな「固定資産」をかかえなければならない業種も

存在しますが、大切なのは「流動資産」です。

では、その流動資産の箱の大きさが

どのようになっていればいいのかですが

究極の結論から言うと「資産のすべてが流動資産」

ということになりますが

会社を解散する時以外は、あまりにも、非現実的ですので

現実的に言うと

「流動資産の箱は大きいほどいい」

「安全な経営をしている」

ということになります。

次に、負債側の箱の大きさとの対比ですが

流動資産の箱の大きさが「流動負債」と「固定負債」の

2つの箱より大きい場合「very good」

同じ、ほぼ同じ場合「good」

逆に、大きさが小さい場合は、

小さければ小さいほど「bad」

「経営が安定していない」ということになります。

「固定資産」についてですが

流動資産で負債の全てを、賄い切れていない場合に

固定資産を売却することにより、現金を捻出し

負債を返すという考え方が基本です。

中小企業の場合、土地などが一番大きな固定資産

となる場合が多いと思いますが、

決算書上は「買った時の価格」のままになっていますので

土地が持つ本当の実力を表していません。

本来であれば、決算書上に出ている土地の金額は

時価に引き直すと、より実態に近い状態での分析ができます。

とりあえず、小難しいことは抜きにして

流動資産と固定資産の合計の箱が流動負債と固定負債の

合計の箱より大きいのが「good」な状態です。

逆に「資産の合計の箱」より「負債の合計の箱」が

大きい場合は、財務上は「危険水域」ということになります。

聞いたこと、ありますよね?

「債務超過」というやつです。

債務超過だからといって、会社がすぐに倒産してしまう

わけではありませんので、ご安心を。

ただし、銀行からの新規の融資がとても受けずらいなど

非常に苦しい状態に追い込まれることは事実です。

もう一つ、形があります。

「流動資産+固定資産」<「流動負債」

業種によっては「流動資産」<「流動負債」

言葉にすれば「短期の支払いに回す資金が足りない」

この状態を、これまた聞いたことがあると思います。

そうです「自転車操業」というやつです。

この状態も、避けなければなりませんね。

「別に、数字で見比べればいいじゃん」と

思われる方もいるかもしれません。

上級者は、それでいいと思いますが

「これから」という若手や次世代の経営者の方は

「図形」を使った数字の捉え方の方がお勧めです。

感覚や視覚で、数字を捉えることは

経営感覚を磨く上で、とても有効です。

今回のB/Sに限らず、ストラック図や

お金のブロックパズルも図形による経営判断の

助けとなりますし、「ラーメン屋さん」に入った時でも

経営感覚を習得するトレーニングができます。

お勧めです!

いかがですか?

このようにB/Sは、「会社の健康状態」を表しています。

自分の体に不調をきたした時に、病院に行き

診察・検査・治療・投薬・手術など

健康な体に戻すため、様々なことをやっていると思います。

企業だって同じです。

現在の医療は「予病」つまり「病気の予防」に

軸足が移っています。歯科業界に関しては

とっくの昔から、そうなっています。

しかし、多くの場合、会社が「余命何か月」となってから

相談にこられるのですが、そこまでいくと

打てる手は、限られてきます。

経営者の皆さんも是非

「ご自身の体」と「会社の財務」は

「予病」をメインとしたメンテナンスを心がけてください。

元気が余っています! 「遊んでください」

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

本日は、決算書の活かし方のうち

「とても大切」でも「ほとんど見てない」

そうです!

「貸借対照表」(バランスシート) 略称 B/S

についてのお話です。

多くの経営者は、「損益計算書」(プロフィト&ロスステイトメント)

略称 P/Lは見ていると思います。

多くの会社がこれから迎えるであろう「決算」

その数か月後に「決算説明」と言う名の

税理士さんからの説明。

残念ながら、その場でも税理士さんからの説明のほとんどの時間は

P/Lの説明だと思います。

うちの会計事務所も、そうなんです。

しかし、大切なので何度でも言います。

「会社は、P/Lでは潰れません。B/Sで潰れるのです」

経営者として、自分の会社を倒産させてもいいなんて人は

一人もいないと思います。

そのためにもまずはB/Sから見る癖をつけましょう。

決算書の並びもB/S ⇒P/L⇒C/Fの順に並んでいます。

普通、本を読む場合だって、いきなり、真ん中からは

読まないと思います。それと同じことです。

「でも、B/Sて、どう見ればいいの?」

この疑問を持っている方いるのではないでしょうか?

色々な見方はあります。

分析の仕方が難しく、普通の会計の勉強した人には

なかなか理解しづらいため、浸透していないが

自社の弱みがわかる「資金別貸借対照表」なんてものもあります。

しかし、これを普通の経営者が使いこなすのは

正直、「時間とお金」の無駄です。

見つけるのは難しいかもしれませんが

使いこなせるコンサルタントを探して

アドバイスを受けましょう。

では、どうするのかですが

B/Sを「色分けした箱」にしてしまいましょう。

色分けの方法は、とても簡単

B/Sの見た目通りに分けるだけなんです。

まずは、B/Sの基本の形から。

このように、5つの箱で作られています。

まずは、それぞれの項目別に、合計金額を把握します。

次に、資産の中で「流動資産」が何割あるのか

「固定資産」が何割あるのかを把握します。

負債の方も同じように、3つの項目が何割づつあるのかを

把握してください。

コピー用紙に、縦横15cmの正方形を書きます。

その正方形の中に、それぞれの項目が資産や負債に

占める割合に合わせた線を書きこみます。

例えば、流動資産が50%なら、上から7.5cmの

ところに横線を入れます。

それぞれの項目を色分けすると、

感覚的にとらえやすいかもしれません。

作業は、これだけです。簡単ですよね。

数字をブロックにしただけですので

「ブロックB/S」と名付けました。

「ブロックB/S」の使い方

使い方というか、分析の仕方もいたって簡単です。

まず、見るべきところは

「流動資産」の大きさです。

どうしても大きな「固定資産」をかかえなければならない業種も

存在しますが、大切なのは「流動資産」です。

では、その流動資産の箱の大きさが

どのようになっていればいいのかですが

究極の結論から言うと「資産のすべてが流動資産」

ということになりますが

会社を解散する時以外は、あまりにも、非現実的ですので

現実的に言うと

「流動資産の箱は大きいほどいい」

「安全な経営をしている」

ということになります。

次に、負債側の箱の大きさとの対比ですが

流動資産の箱の大きさが「流動負債」と「固定負債」の

2つの箱より大きい場合「very good」

同じ、ほぼ同じ場合「good」

逆に、大きさが小さい場合は、

小さければ小さいほど「bad」

「経営が安定していない」ということになります。

「固定資産」についてですが

流動資産で負債の全てを、賄い切れていない場合に

固定資産を売却することにより、現金を捻出し

負債を返すという考え方が基本です。

中小企業の場合、土地などが一番大きな固定資産

となる場合が多いと思いますが、

決算書上は「買った時の価格」のままになっていますので

土地が持つ本当の実力を表していません。

本来であれば、決算書上に出ている土地の金額は

時価に引き直すと、より実態に近い状態での分析ができます。

とりあえず、小難しいことは抜きにして

流動資産と固定資産の合計の箱が流動負債と固定負債の

合計の箱より大きいのが「good」な状態です。

逆に「資産の合計の箱」より「負債の合計の箱」が

大きい場合は、財務上は「危険水域」ということになります。

聞いたこと、ありますよね?

「債務超過」というやつです。

債務超過だからといって、会社がすぐに倒産してしまう

わけではありませんので、ご安心を。

ただし、銀行からの新規の融資がとても受けずらいなど

非常に苦しい状態に追い込まれることは事実です。

もう一つ、形があります。

「流動資産+固定資産」<「流動負債」

業種によっては「流動資産」<「流動負債」

言葉にすれば「短期の支払いに回す資金が足りない」

この状態を、これまた聞いたことがあると思います。

そうです「自転車操業」というやつです。

この状態も、避けなければなりませんね。

「別に、数字で見比べればいいじゃん」と

思われる方もいるかもしれません。

上級者は、それでいいと思いますが

「これから」という若手や次世代の経営者の方は

「図形」を使った数字の捉え方の方がお勧めです。

感覚や視覚で、数字を捉えることは

経営感覚を磨く上で、とても有効です。

今回のB/Sに限らず、ストラック図や

お金のブロックパズルも図形による経営判断の

助けとなりますし、「ラーメン屋さん」に入った時でも

経営感覚を習得するトレーニングができます。

お勧めです!

いかがですか?

このようにB/Sは、「会社の健康状態」を表しています。

自分の体に不調をきたした時に、病院に行き

診察・検査・治療・投薬・手術など

健康な体に戻すため、様々なことをやっていると思います。

企業だって同じです。

現在の医療は「予病」つまり「病気の予防」に

軸足が移っています。歯科業界に関しては

とっくの昔から、そうなっています。

しかし、多くの場合、会社が「余命何か月」となってから

相談にこられるのですが、そこまでいくと

打てる手は、限られてきます。

経営者の皆さんも是非

「ご自身の体」と「会社の財務」は

「予病」をメインとしたメンテナンスを心がけてください。

元気が余っています! 「遊んでください」

-

「二代目社長が知るべき“宿命”と“武器”──受け継ぐ使命と変わる勇気」 ②

2025.04.09

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

すいません。月曜日にアップする予定でしたが

遅れてしまいました。

https://sato-insurance.jp/blog/358/

4. 変化を恐れずに挑戦する勇気

時代の変化は激しく、現状維持は衰退を意味します。

新たな技術やビジネスモデルを導入するなど、

変化を恐れずに挑戦していくことが求められます。

とはいえ、新たなことに挑戦するには

相応の覚悟や勇気は勿論、「時間」と「お金」が必要となります。

「時間」に関してはDXなど、

最新の技術や今まで手作業だったものを

機械やデジタルの力を利用することにより

大幅に削減することが可能となりました。

私も、様々なデジタル技術やAIの活用により

かなりの時間を創出することができました。

ここへの投資は、「経費削減」という観点からみると

非常に有効な投資だと実感しています。

では「お金」はどうでしょうか?

2代目経営者として、会社のお金を減らすことは

当然ながら避けたいことです。

なぜなら、会社のお金が0になったら

引き継いだ会社は、なくなってしまうからです。

そういうことにならないようにするためには

「売上を上げる」か「経費を減らす」以外にありません。

「投資をする」と答える方もいると思いますが

間違いなく、自社もしくは自身に投資するのが

一番リターンが大きいはずです。

投資で得られる利益は、5%程度ではありませんか?

もしも、自社の商品を販売して得られる利益が5%以下なら

投資をすることをお勧めします。

というより、「利益5%以下」ならば、

はっきり言って、そんな商売はやめましょう。

お金の垂れ流し状態でしょうから。

では、何をするべきかというと

やはり「財務」の勉強をすべきだと思います。

「経理」や「決算書」の勉強ではありませんよ。

「財務」の勉強です。

「売上をあげるためには、どこに手を打つべきか」

「どこの経費を削減するのが、一番効果的か」

そして、このような手を打つことにより

「どれだけ利益が増えるのか」

「自社が存続するために、最低限必要な売上高はいくらか」

「自社が存続するために、最低限必要な現金はいくらか」

など、経営に必要な数字はもちろん

「会社を潰さない」ために知らなければならない数字があります。

しかし残念ながら、こんな大切な数字さえ知らずに

会社経営に挑んでいる方々が、ほとんどなのが現状です。

では何故、創業社長は、このような数字や財務を知らなくても

なぜ会社を経営できたのでしょうか?

様々な要因が考えられます。

1 時代背景 2 市場 3 想いの力 4 肌感覚の鋭さ

時代背景として「物がない時代」「情報がない時代」でしたので

今よりは、物を作れば売れる時代だったのです。

ですから、「どうやってたくさん作るか」

「他社商品との性能の違いをどう伝えるか」などを

考えて商売することにより、勝利へと近づいていきました。

また、市場も「拡大」していましたから

分母にあたるお客様の総数は、黙っていても増えたわけです。

そして、「想いの強さ」からくる

「がむしゃらさ」や「懸命さ」などにより

売上は支えられていました。

見習うべき所はたくさんありますが

現代に、そのまま持ってきたのなら、

一瞬で倒産してしまう可能性が高まります。

法令にもひっかかりますよね。

「ブラック企業」て言われ兼ねません。

そして、伝えようがないのが「肌感覚の鋭さ」

「この時期やこの取引をするとお金が足りなくなるな」

ということを、長年の経験から来る、勘と肌で、わかってしまうのです。

これは、苦労を重ねた創業社長だけに備わった「技」です。

しかし、そんな創業社長にお聞きしても

「できることなら、財務の勉強をしてみたかった。

必要なのは、わかっている」

このような言葉が出てきます。

2代目社長の皆さんは、どうですか?

これだけ変化のスピードが速い時代

周りの環境が目まぐるしく変わっていく時代に

「勘」という武器も

「肌感覚」という鎧も

ないままに、裸でライバルひしめく市場で戦うのですか?

と、このまま不安をあおって〆たいところですが

それでは、このブログの価値が下がるで

現実を踏まえた、逆の考え方をお勧めします。

現実的に、市場で戦っているライバルも

今なら、ほぼ全員「裸」です。

体の大きさで勝負しているのが現状です。

もう、おわかりですね?

相手は、「裸」で、しかも「丸腰」。

そこに財務という鎧と武器を持った2代目社長が

戦いを挑んだら・・・

勝てそうじゃありませんか?

いやもう、「勝ち確定」では、ないでしょうか。

5. 企業理念や価値観の継承と進化

2代目社長に課せられた使命は

とてもデリケートなものが多いと思いますが

創業社長が築き上げた

企業のアイデンティティをしっかりと継承しつつ、

時代の変化に合わせて進化・変容させていくことで、

社員の心を一つにし、企業の永続的な発展につなげることができます。

二代目社長は、創業者ではないというコンプレックスや、

周囲からのプレッシャーに直面することもあるでしょう。

しかし、創業社長が築き上げた礎の上に立ち、

新たな時代を創造していくことができるのは、

二代目社長である、あなたしかいません。

困難な課題に立ち向かう勇気と、

未来を創造する情熱と

経営者に必要とされる新たな武器と鎧を纏い、

市場やライバルと戦い、勝ち続けることにより

企業の成長、発展に貢献していきましょう。

私は、いつでも、応援に駆け付けます!

私も「二代目」です。

「できる できる 君ならできる」

いつも、ブログを読んでいただき、有難うございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

すいません。月曜日にアップする予定でしたが

遅れてしまいました。

https://sato-insurance.jp/blog/358/

4. 変化を恐れずに挑戦する勇気

時代の変化は激しく、現状維持は衰退を意味します。

新たな技術やビジネスモデルを導入するなど、

変化を恐れずに挑戦していくことが求められます。

とはいえ、新たなことに挑戦するには

相応の覚悟や勇気は勿論、「時間」と「お金」が必要となります。

「時間」に関してはDXなど、

最新の技術や今まで手作業だったものを

機械やデジタルの力を利用することにより

大幅に削減することが可能となりました。

私も、様々なデジタル技術やAIの活用により

かなりの時間を創出することができました。

ここへの投資は、「経費削減」という観点からみると

非常に有効な投資だと実感しています。

では「お金」はどうでしょうか?

2代目経営者として、会社のお金を減らすことは

当然ながら避けたいことです。

なぜなら、会社のお金が0になったら

引き継いだ会社は、なくなってしまうからです。

そういうことにならないようにするためには

「売上を上げる」か「経費を減らす」以外にありません。

「投資をする」と答える方もいると思いますが

間違いなく、自社もしくは自身に投資するのが

一番リターンが大きいはずです。

投資で得られる利益は、5%程度ではありませんか?

もしも、自社の商品を販売して得られる利益が5%以下なら

投資をすることをお勧めします。

というより、「利益5%以下」ならば、

はっきり言って、そんな商売はやめましょう。

お金の垂れ流し状態でしょうから。

では、何をするべきかというと

やはり「財務」の勉強をすべきだと思います。

「経理」や「決算書」の勉強ではありませんよ。

「財務」の勉強です。

「売上をあげるためには、どこに手を打つべきか」

「どこの経費を削減するのが、一番効果的か」

そして、このような手を打つことにより

「どれだけ利益が増えるのか」

「自社が存続するために、最低限必要な売上高はいくらか」

「自社が存続するために、最低限必要な現金はいくらか」

など、経営に必要な数字はもちろん

「会社を潰さない」ために知らなければならない数字があります。

しかし残念ながら、こんな大切な数字さえ知らずに

会社経営に挑んでいる方々が、ほとんどなのが現状です。

では何故、創業社長は、このような数字や財務を知らなくても

なぜ会社を経営できたのでしょうか?

様々な要因が考えられます。

1 時代背景 2 市場 3 想いの力 4 肌感覚の鋭さ

時代背景として「物がない時代」「情報がない時代」でしたので

今よりは、物を作れば売れる時代だったのです。

ですから、「どうやってたくさん作るか」

「他社商品との性能の違いをどう伝えるか」などを

考えて商売することにより、勝利へと近づいていきました。

また、市場も「拡大」していましたから

分母にあたるお客様の総数は、黙っていても増えたわけです。

そして、「想いの強さ」からくる

「がむしゃらさ」や「懸命さ」などにより

売上は支えられていました。

見習うべき所はたくさんありますが

現代に、そのまま持ってきたのなら、

一瞬で倒産してしまう可能性が高まります。

法令にもひっかかりますよね。

「ブラック企業」て言われ兼ねません。

そして、伝えようがないのが「肌感覚の鋭さ」

「この時期やこの取引をするとお金が足りなくなるな」

ということを、長年の経験から来る、勘と肌で、わかってしまうのです。

これは、苦労を重ねた創業社長だけに備わった「技」です。

しかし、そんな創業社長にお聞きしても

「できることなら、財務の勉強をしてみたかった。

必要なのは、わかっている」

このような言葉が出てきます。

2代目社長の皆さんは、どうですか?

これだけ変化のスピードが速い時代

周りの環境が目まぐるしく変わっていく時代に

「勘」という武器も

「肌感覚」という鎧も

ないままに、裸でライバルひしめく市場で戦うのですか?

と、このまま不安をあおって〆たいところですが

それでは、このブログの価値が下がるで

現実を踏まえた、逆の考え方をお勧めします。

現実的に、市場で戦っているライバルも

今なら、ほぼ全員「裸」です。

体の大きさで勝負しているのが現状です。

もう、おわかりですね?

相手は、「裸」で、しかも「丸腰」。

そこに財務という鎧と武器を持った2代目社長が

戦いを挑んだら・・・

勝てそうじゃありませんか?

いやもう、「勝ち確定」では、ないでしょうか。

5. 企業理念や価値観の継承と進化

2代目社長に課せられた使命は

とてもデリケートなものが多いと思いますが

創業社長が築き上げた

企業のアイデンティティをしっかりと継承しつつ、

時代の変化に合わせて進化・変容させていくことで、

社員の心を一つにし、企業の永続的な発展につなげることができます。

二代目社長は、創業者ではないというコンプレックスや、

周囲からのプレッシャーに直面することもあるでしょう。

しかし、創業社長が築き上げた礎の上に立ち、

新たな時代を創造していくことができるのは、

二代目社長である、あなたしかいません。

困難な課題に立ち向かう勇気と、

未来を創造する情熱と

経営者に必要とされる新たな武器と鎧を纏い、

市場やライバルと戦い、勝ち続けることにより

企業の成長、発展に貢献していきましょう。

私は、いつでも、応援に駆け付けます!

私も「二代目」です。

「できる できる 君ならできる」

-

「二代目社長が知るべき“宿命”と“武器”──受け継ぐ使命と変わる勇気」 ①

2025.04.04

いつも、ブログを読んでいただき、ありがとうございます。

地域はもちろん、「日本中の中小企業を元気にしたい」

そのために、一生懸命書き続けます。

本日は「創業社長」と「2代目社長」の違いと

求められる役割や能力について書こうと思う。

何を隠そう、個人事業主時代から数えると

私は「3代目」である。

事実上、先代が作った会社なので実質「2代目」

トータルでみると、50年を超える会社となっています。

そんな私ですので、今回も自分自身のことを

書くことになります。

2代目や次世代の経営者のみなさんにとって

なんらかの参考になれば幸いです。

「創業社長」と「2代目社長」の埋められない違い

創業社長と2代目社長では、

ビジネスの立ち上げ経緯や周囲の環境が大きく異なるため、

同じ「社長」という肩書きでも

求められる役割や考え方に違いが生まれます。

創業社長は、自らゼロから事業を興し、

会社の方向性やビジョンを独自に打ち立てる姿があります。

一方で2代目社長は、すでに築きあげられた土台の上に立ち、

事業を継承しさらに発展させていく使命を担います。

これは、各々の「人として」の問題ではなく

言ってみれば「宿命」と言えます。

抗っても意味がありません。

もう少し、詳しくみていきましょう。

1. 企業に対する思い入れ、経験値の違い

創業社長は、自身のビジョンや情熱を形にするために、

文字通り人生を賭けて事業を立ち上げ、

幾多の困難を乗り越えてきました。

企業への思い入れは誰よりも強く、

その経験から得た知識や直感は、

他の誰にも真似できない貴重な財産です。

一方、二代目社長は、

創業社長ほど企業の歴史や苦労を知ることはできません。

しかし、一歩引いた客観的な視点から、企業や市場を分析し、

冷静な判断をスピーディーに下すことが期待されます。

ましてや、企業を取り巻く環境は、創業社長のそれに比べ

変化のスピードは格段に上がり

お客様の嗜好はもちろん、取り巻く法規の変化も

大変激しくなっています。

それ自体を否定するつもりはありませんが

「一生懸命」だけでは、生き残るのが難しくなっています。

2. リーダーシップのスタイルの違い

創業期は、カリスマ性を持ったリーダーシップが求められることが多く、

創業社長は、強いリーダーシップで社員を牽引し、

事業を推進してきたケースが多く見られます。

「俺についてこい!」「背中を見せる」

こんな感じのリーダーが多かったのではないでしょうか。

一方、2代目社長は、組織がすでに成熟していて、

もしくは、ある程度の形ができているため

そこに既に属する多様な人材をまとめ、

それぞれの強みを活かす組織的なリーダーシップが必要となります。

それに加えて、すでに築かれた会社の仕組みや文化、

従業員との関係、既存顧客や金融機関との信頼関係など、

多様な利害関係を考慮しながら舵取りをする必要があります。

これは、創業時に比べて事業基盤が整備されているため

安定感があるとも言えますが、

他方で「先代から受け継いだしがらみ」や

「これまでのやり方に固執する一部従業員への対応」など、

創業社長が直面しなかった課題に対処しなければなりません。

二代目社長は、創業社長とは異なるリーダーシップを発揮し、

組織全体の力を最大限に引き出すことが求められます。

時代背景と求められる役割の違い

創業社長は、特定の時代背景や市場環境の中で、

チャンスを掴み、事業を軌道に乗せることに注力してきました。

しかし、時代は常に変化し、企業を取り巻く環境も変化していきます。

二代目社長は、変化する時代や顧客ニーズをいち早く捉え、

新たな事業やサービスを生み出すイノベーション、

あるいは既存事業の改革など、変化に対応していくことが求められます。

では、二代目社長にはどのような考え方、

知識、心構えが必要なのでしょうか?

1. 謙虚さと学ぶ姿勢

創業社長の功績を尊重し、社員や顧客、

取引先への感謝の気持ちを常に持ち続けることが大切です。

同時に、過去の成功体験にとらわれず、

常に学ぶ姿勢を持ち続けることが重要です。

2. 未来を見据えたビジョンと戦略

創業社長の想いを継承しつつ、過去の成功体験にとらわれず、

未来を見据えたビジョンと戦略を

明確に打ち立てることが必要となります。

私は、自社の「MVV」(ミッション・ビジョン・バリュー)を

自分が社長を引き継いだ時に、新たに掲げました。

先代の掲げたものも、社内にそのまま掲示しています。

何故、新たなものを作ったのかですが

目指すべきゴールは、恐らく同じだと思うのですが

「自分の言葉」になっていなかったため

腹落ちの具合がよくなかったからです。

だれかに、質問された際に明確に答える自信がなかったのです。

「ゴールはここです。そこにいく為に私は、

この道をこのように通っていきます。

その道を歩む為に、必要なことはこれであり

現在不足している部分はこれです。みなさん力を貸してください」

このように、2代目社長は、自分の言葉で明確に語り

質問や疑問には真摯に答える必要があります。

そして、その答えには必ず「一貫性」が必要となります。

その一貫性の土台や源となるのが「MVV」です。

ですから、私は2代目社長には必ず、ご自身の言葉での

「MVV」を作成するように、お伝えしていますし

その為に必要になる「壁打ちの壁」としての役割を

担うようにしています。

私にも、壁打ちの壁役の方がいました。

壁に打ち込むと、加速度を付けてボールを返してくる

ような壁でしたので、ほんとに大変でした。

そんな壁と半年の間、壁打ちをやりました。

そこまでして完成させたわけですが

「ちょっと違うな」「もっと伝わる言葉があるな」などと感じたら

すぐに変えるつもりです。

これは、環境の変化に対応するためであり

同時に、戦い方や戦う場所を変える

「経営戦略」そのものだと私は考えるからです。

今までは「一生もの」的な感じで考えられていましたし

環境の変化も、現代より大きくはありませんでした。

しかし、これからは変化し続けれない企業は

いくら「勝ち筋」を持っていても、

大概の場合は、すぐにコモディティ化してしまい

有利な立場は、あっという間に崩れてしまうことに気づきましょう。

3. 多様な人材とのコミュニケーションと巻き込み

企業の成長には、多様な人材の力が必要です。

社員一人ひとりの意見に耳を傾け、モチベーションを高め、

共通の目標に向かって進むためのコミュニケーション能力が求められます。

創業社長時代からのベテラン社員とも

積極的にコミュニケーションを取り、

彼らの経験と知識を活かすことが重要です。

いわゆる「組織マネジメント力」と言われるやつです。

ここから先は、来週の月曜日にアップ致します。

お愉しみに~

早く食べたいよ~

いつも、ブログを読んでいただき、ありがとうございます。